Le long call est un stratégie qui permet de s’exposer à un marché sous-jacent en n’utilisant qu’une partie du capital qui serait requis si on achetait ou vendait directement sur ce marché sous-jacent.

Dans cet article, nous présentons cette stratégie d’options, ses avantages et inconvénients, ainsi que les paramètres à prendre en compte tels que le seuil de rentabilité, les règles d’entrée et les règles de sortie. Si vous cherchez un courtier pour investir dans les options, cliquez ici.

Long Call

Qu’est-ce qu’un long call ?

Le long call est une stratégie d’options qui consiste à acheter une ou plusieurs options d’achat. Il s’agit d’une stratégie haussière, qui a intérêt à voir le prix du sous-jacent augmenter.

Avantages de cette stratégie

L’effet de levier

Imaginez une action dont le prix est amené à s’envoler parce que l’entreprise concernée s’apprête à lancer un produit révolutionnaire. Malheureusement, le titre se négocie à 3000 $ l’action, et vous n’avez pas assez de capital pour pouvoir ouvrir une position consistant dans 100 parts longues de cette action. Vous pouvez alors acheter un call dont la prime s’élève à 5 $ l’action (500 $ par contrat) et dont le prix d’exercice est 3100 $. En achetant un call, vous achetez à un prix bien inférieur un contrat qui vous donne le droit d’acheter 100 parts de l’action. Au lieu d’être exposé au risque d’une perte de 100 x 3000 = 300.000 $, vous vous exposez à un risque bien moindre. Et vous vous donnez les moyens de bénéficier, en cas de hausse du sous-jacent, de l’appréciation de 100 parts de l’action concernée.

Un risque limité

Comme l’ensemble des stratégies dont l’exécution occasionne un débit, le long call a l’avantage de présenter un risque bien défini. Lorsque vous achetez un call, votre perte maximale se réduit à la prime que vous avez payée pour acheter ce call.

Un profit potentiel illimité

Si votre risque est limité, votre profit potentiel est illimité. Lorsque vous achetez un call, plus le prix du sous-jacent augmente, plus vous gagnez de l’argent.

Désavantages de cette stratégie

Si le prix du sous-jacent augmente mais n’augmente pas assez vite, il se peut que les gains enregistrés par la position ouverte grâce à cette hausse ne compensent pas les pertes provoquées par l’érosion de la valeur temps du call. Pour gagner de l’argent avec la stratégie du long call, un trader doit donc surmonter deux difficultés. Il ne doit pas seulement prédire correctement la direction dans laquelle se dirigera le prix du sous-jacent pendant la vie de son option. Il doit aussi prédire correctement la vitesse à laquelle le prix du sous-jacent se dirigera dans cette direction.

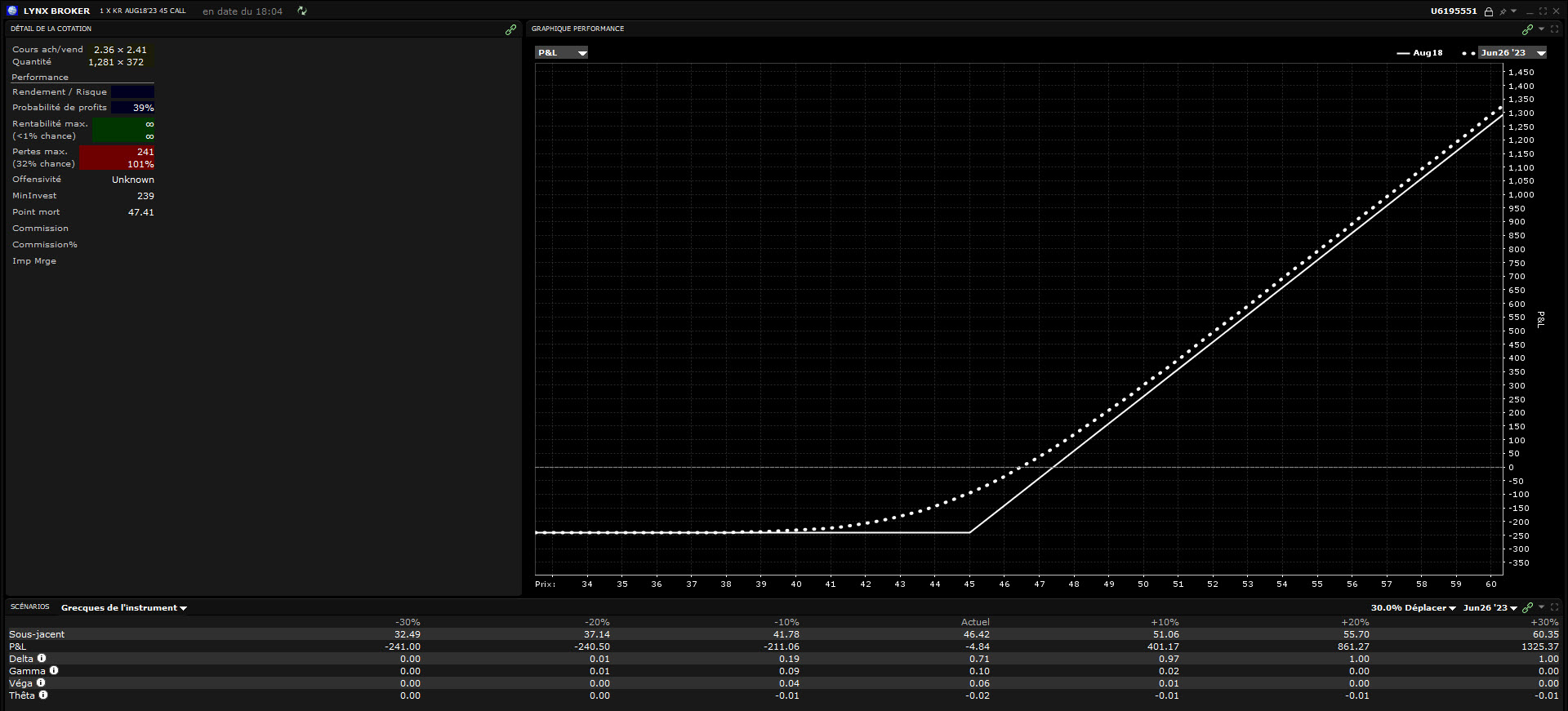

En raison de ces difficultés, les chances de réaliser un profit à l’échéance sont généralement inférieures à 50 %. Dans l’exemple ci-dessus d’un long call dans la monnaie, on peut voir que ces chances s’élèvent à seulement 39 %.

Seuil de rentabilité

Il n’y a qu’un seul seuil de rentabilité dans le cas du long call. Pour calculer ce seuil, on peut utiliser la formule suivante :

Point mort = prix d’exercice + prime

Règles d’entrée

On a intérêt à utiliser la stratégie du long call lorsque la volonté implicite est faible. En effet, une position ouverte en exécutant cette stratégie profiterait d’une expansion de la volonté implicite. De plus, lorsque la volatilité implicite est faible, les primes des options concernées sont faibles elles aussi. On peut alors acheter des options bon marché et espérer les revendre cher lorsque la volatilité implicite augmentera.

Si on veut utiliser la stratégie du long call, on a également intérêt à ouvrir ses positions pendant une tendance haussière du sous-jacent et au terme d’un pullback. Pour pouvoir réaliser un profit, on a en effet besoin d’une hausse plus ou moins forte du prix du sous-jacent. Mieux vaut donc entrer sur le marché au début d’un rallye du sous-jacent.

Quels sous-jacents privilégier ?

Lorsqu’on achète un call, on a besoin d’une hausse du prix du sous-jacent. Mais, sur les marchés d’actions, lorsque les prix augmentent, la volatilité implicite a tendance à diminuer. Dans le graphique ci-dessous, on peut observer une corrélation négative entre le S&P 500 et le VIX, l’indice qui mesure sa volatilité. Pour cette raison, lorsqu’on achète un call dont le sous-jacent est l’indice d’un marché d’actions ou l’ ETF qui correspond à cet indice, on voit souvent les gains que sa position enregistre grâce à la hausse du sous-jacent être limités, voire annulés, par une baisse de la volatilité implicite.

On a donc intérêt à privilégier des actifs qui sont plus susceptibles que les actions de voir leur volatilité implicite augmenter en même temps que le prix de ces actifs. Sur le marché des matières premières, par exemple, lorsque les prix de l’or, du pétrole, du blé ou du soja augmentent, on a parfois affaire à une expansion de la volatilité implicite. Les positions ouvertes par les acheteurs de calls bénéficient alors à la fois de leur delta positif et de leur véga positif.

Choisir un prix d’exercice

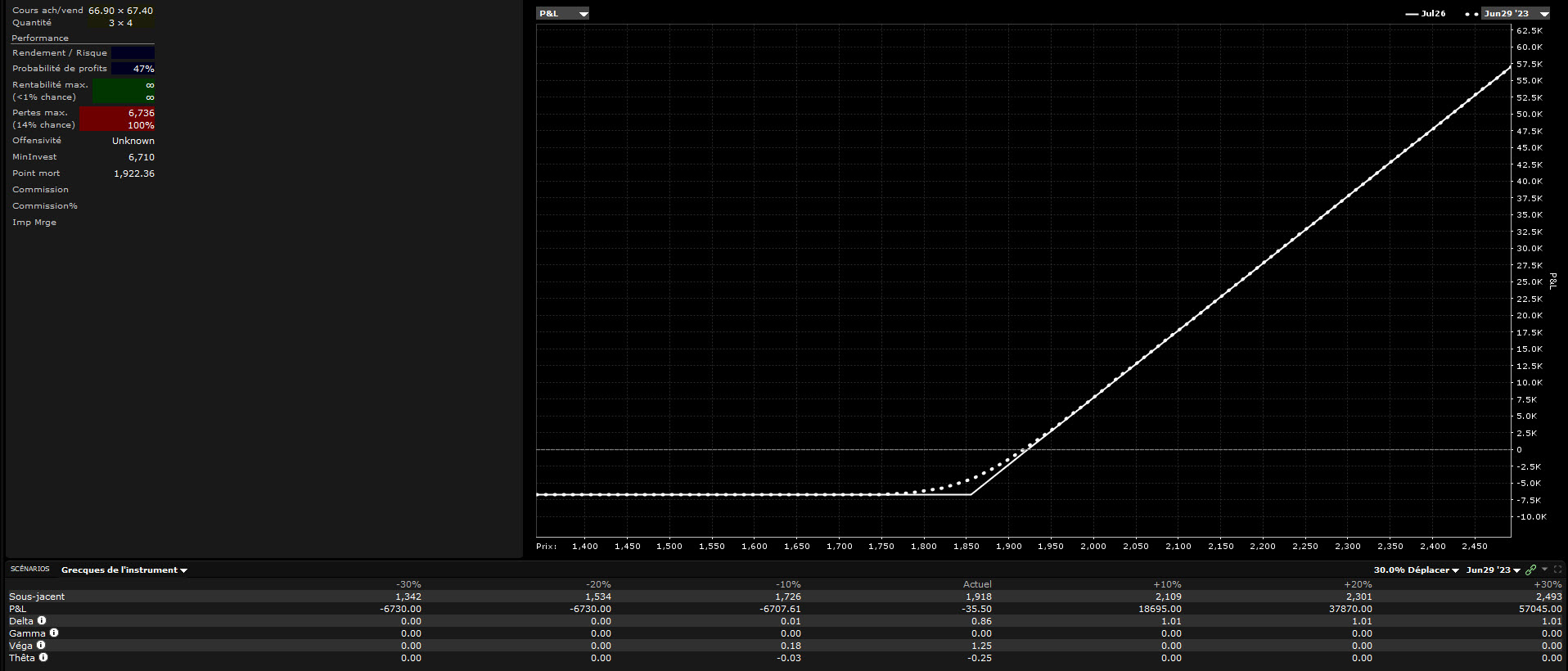

Si on veut bénéficier de chances de succès supérieures, on a intérêt à acheter des calls dans la monnaie, par exemple des calls dont le delta est compris entre 0,80 et 0,90. Dans l’image ci-dessous, on peut voir l’exemple d’un long call dont le delta est 0,86 et dont la probabilité de profits est 47 %. De plus, l’érosion de la valeur temps a un impact moins négatif sur les calls dans la monnaie que sur les calls hors de la monnaie. Comme on peut le voir sur le graphique performance ci-dessous, la ligne qui représente le P/L théorique d’un long call dans la monnaie n’est pas très différente de celle qui représente le P/L de ce même long call à l’échéance. Car l’érosion de la valeur temps est minime.

Si, en revanche, on veut acheter un call bon marché, on a plutôt intérêt à se tourner vers les strikes hors de la monnaie. La probabilité de profits dont on bénéficie est alors faible, mais le risque l’est aussi puisque le débit payé pour acheter un call hors de la monnaie est peu élevé. En raison des chances de succès faibles qu’offre la stratégie, l’achat de calls hors de la monnaie est souvent utilisé à des fins de protection, plus que de spéculation. On peut, à peu de frais, protéger une position short consistant dans 100 actions short en achetant un call qui prenne cet actif pour sous-jacent.

Règles de sortie

Il y a trois façons de fermer une position lorsqu’on a acheté un call.

L’exercice

La première façon consiste à exercer son option. Si on choisit cette solution, on transforme son call en 100 parts longues de l’action concernée, si le sous-jacent est une action. Mais on reste alors exposé au risque d’une chute du prix du sous-jacent. Et on se prive de la valeur temps du call qu’on aurait empoché en revendant cette option. C’est pour cette raison que les traders de long calls n’ont généralement pas recours à l’exercice pour fermer leurs positions. De plus, si leur compte est de petite taille, il se peut qu’ils n’aient pas suffisamment de capital pour pouvoir ouvrir une position consistant en 100 parts longues de l’action XYZ.

Revendre le call acheté

Si le style d’exercice du call que vous avez acheté est américain, vous pouvez fermer votre position en revendant ce call avant l’échéance. Si on veut augmenter ses chances de succès, on peut se fixer un objectif de gain modeste, par exemple de 25 à 50 % du débit payé pour ouvrir la position.

Laisser le call expirer

Si le call expire hors de la monnaie, le trader essuie une perte égale au montant du débit payé pour ouvrir la position. Si le call expire dans la monnaie, le call se transforme en 1 position longue impliquant le sous-jacent (100 parts d’action si le sous-jacent est une action, 1 contrat à terme si le sous-jacent est un contrat à terme). Ne laissez donc pas vos calls expirer dans la monnaie si vous n’avez pas assez de capital pour ouvrir une position impliquant le sous-jacent. À noter que, dans le cas de certains indices, comme le S&P 500, les calls qui ont un tel indice pour sous-jacent et qui expirent dans la monnaie ne donnent pas lieu à une assignation mais à une transaction. Le débit ou le crédit occasionné à l’échéance des options sur indices correspond à la valeur du call à l’échéance.

Comment trader les options via LYNX ?

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez également ajouter des grecques des options et mettre à profit la stratégie straddle. Découvrez comment trader les options via LYNX :

--- ---

--- (---%)Displaying the --- graphique

Afficher le graphique du jour