|

|

Dans cet article, nous vous présentons des short straddles avec une durée de trade très courte et fondés sur une analyse statistique avantageuse.

Le but de cet article est d’analyser les gains qui pourraient être générés si vous vendiez un straddle à découvert (short straddle) en début de semaine avant de le clôturer à la fin de la semaine.

Dans cette analyse, un straddle est émis (vendu à découvert) le lundi vers 16h00, avec une date d’expiration le vendredi de la même semaine. Le short straddle sera clôturé (racheté) le vendredi vers 22h00, soit peu avant la clôture des bourses américaines. Nous tradons à titre d’exemple 1 contrat (respectivement 1 option put et 1 option call). La stratégie génère un profit si la valeur du straddle a baissé au cours de la semaine.

Le trade est orienté à très court-terme, avec une durée de 5 jours. Il ne s’agit donc pas d’une stratégie d’investissement, mais de pur trading spéculatif.

Les paramètres de l’analyse pour les short straddles

La période d’analyse est de 12 semaines. L’émission d’un straddle est simulée rétrospectivement sur une période de 5 jours pendant ces 12 semaines.

Seules les actions de sociétés ou d’ETFs ayant une capitalisation boursière d’au moins 1 milliard de dollars sont prises en compte.

Le volume moyen de trading d’options doit être d’au moins 5 000 contrats par jour.

L’écart entre le cours d’offre et le cours de demande du straddle ne doit pas dépasser 1 dollar.

Le taux de réussite (rapport entre le nombre de trades gagnants et tous les trades) doit être d’au moins 75 %.

Le profit moyen de tous les straddles (y compris les perdants) doit être d’au moins 30 % de la prime perçue lors de l’ouverture du trade.

Le résultat de notre analyse pour le short straddle

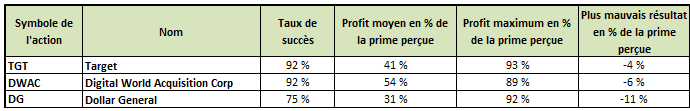

Après avoir appliqué les paramètres décrits plus haut, nous avons sélectionné 3 short straddles appropriés. Au cours des 12 dernières semaines, les actions suivantes ont répondu aux exigences strictes d’un short straddle hebdomadaire réussi :

La table ci-dessus doit être comprise comme suit : Supposons que nous percevions une prime de 100 $, par exemple, pour ouvrir un short straddle, et que le gain moyen des 12 derniers straddles soit de 45 % de cette prime, alors en moyenne, sur les 12 derniers straddles, un bénéfice de 45 $ par contrat a pu être réalisé. Si le gain maximal était de 95 % de la prime perçue, alors avec le meilleur straddle des 12 dernières semaines, nous aurions pu réaliser un bénéfice de 95 $. Si le plus mauvais résultat était de 10 %, alors un bénéfice de 10 $ aurait quand même pu être réalisé. Si le plus mauvais résultat est négatif, une perte a été subie. Par exemple, un plus mauvais résultat de -25 % signifierait que 25 $ (toujours par rapport à la prime perçue de 100 $ à titre d’exemple) ont été réalisés en pertes.

L’action sélectionnée est Target (symbole : TGT). Lors des 12 dernières semaines, 11 short straddles sur cette action furent couronnés de succès. Le profit moyen était de 41 % de la prime encaissée par contrat. Le profit moyen s’élevait à 63 $, le profit maximum à 310 $ et le plus mauvais résultat à -12,5 $ perte par contrat.

Le fait que lors des 12 dernières semaines les short straddles sur cette action aient été particulièrement profitables ne signifie pas nécessairement qu’il en ira de même pour les straddles à venir. L’analyse ne fournit que des données rétrospectives sur les sous-jacents qui étaient particulièrement adaptées aux short straddle d’une durée d’une semaine.

L’analyse a été réalisée de telle manière que les options étaient toujours tradées à mi-chemin entre le cours d’offre et le cours de demande.

Pour l’ouverture du trade, le cours de l’action Target le 26.02.2024 à 16h00 est déterminant pour sélectionner les prix d’exercice « à la monnaie ». Il est également possible d’exécuter ce trade les semaines suivantes.

Supposons que l’action cote à 151,48 $ à l’ouverture du trade. Dans ce cas, un short straddle avec un prix d’exercice de 152,50 $ et une date d’expiration au 01.03.2024 serait le trade à prendre en considération. Ce straddle rapporterait une prime de l’ordre de 282 $ à 398 $ par contrat (il s’agissait des primes minimum et maximum des derniers trades analysés).

Seuils de profitabilité

Si nous considérons les cours actuels de l’action TGT, le straddle offrirait environ 388 $ de prime. La combinaison d’options génère alors un profit si l’action TGT cote entre 148,62 $ et 156,38 $ le 01.03.2024. Ce sont les deux seuils de profitabilité du short straddle.

Evolution sur 3 mois de l’action TGT (chaque chandelier correspond à une heure)

Le short straddle est rentable si l’action TGT est cotée dans le corridor défini par les lignes bleues à la date d’expiration du 01.03.2024. Ce graphique correspond aux données du 23.02.2024. Après l’ouverture des marchés le 26.02.2024, les données actuelles doivent être prises en compte pour l’ouverture du straddle.

Principe de fonctionnement du short straddle

La stratégie du short straddle est présentée en détail dans notre article « Le short straddle : 100% de profit pour 0% de fluctuation ».

Avec cette combinaison, un put et un call sont vendus à découvert (ou émis) simultanément. Les deux options sont « au cours », ce qui signifie que leurs prix d’exercice correspondent au cours actuel de l’action sous-jacente (ou sont aussi proches que possible du cours actuel de l’action). La vente à découvert vous octroie une prime correspondant au profit maximum possible. Le risque de perte d’un short straddle, en revanche, est illimité.

Les dates d’expiration des deux options sont identiques et correspondent au vendredi où le straddle est clôturé.

Le jour de la fermeture du trade, l’intégralité de la position est clôturée peu de temps avant la fermeture des marchés (le put et le call sont rachetés).

Avec un short straddle vous misez sur le fait que l’action sera aussi proche que possible du prix d’exercice des options au moment de la clôture du trade.

Comment trouver les options dans votre plateforme de trading

Un short straddle est très facile à mettre en œuvre. Vous pouvez le trader comme une combinaison d’options en une seule transaction, aussi bien lors de l’ouverture du trade que lors de sa clôture ; vous n’avez pas besoin de trader les options individuellement. Avec le « Strategy Builder » que vous trouvez dans le menu « OptionTrader », vous pouvez à l’aide des « chaînes d’options » identifier facilement les puts et les calls dont les prix d’exercice correspondent au cours actuel de l’action.

Conclusion : des short straddles triés sur le volet pour des trades ultra-rapides

Le « backtest » (l’analyse rétrospective) présenté dans cet article offre une variété d’opportunités de trading, avec des perspectives de profit et de risques très différents. Avec un short straddle votre potentiel de profit est limité à la prime que vous percevez et le risque de perte maximum est illimité si le cours de l’action évolue fortement dans une direction ou une autre.

Mais cela ne signifie pas que les short straddles sont moins prometteurs que leur antagoniste : le long straddle (le straddle acheté). La probabilité qu’une action ne fluctue pas beaucoup au cours d’une semaine peut être bien plus élevée que la probabilité qu’elle bouge beaucoup, ce qui est en faveur d’un short straddle.

Cependant, les résultats rétrospectifs ne sont pas une garantie de succès pour les trades à venir. Le prochain short straddle sur TGT peut entraîner une perte.

Les straddles, qu’ils soient long ou short, demeurent des stratégies extrêmement spéculatives. Vous devez être enclins aux risques en tradant de telles combinaisons d’options. Pour les traders très actifs, les straddles constituent une stratégie idéale, car ils offrent des opportunités attrayantes chaque jour et chaque semaine.

Des prises de bénéfices anticipées et un stop-loss pour limiter le risque de perte sont recommandés lorsque vous tradez des straddles.

Investir dans les options avec LYNX

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez par exemple afficher les grecques des options dans votre chaîne d’options. Découvrez l’offre LYNX en matière de trading des options :