|

|

Dans cette analyse nous avons sélectionné pour vous, parmi 30 stratégies d’options possibles, une idée de trade des plus attractives pour négocier la publication des résultats trimestriels de Accenture PLC (symbole: ACN). Les stratégies ont été testées sur différentes périodes, avant et après la publication des résultats trimestriels.

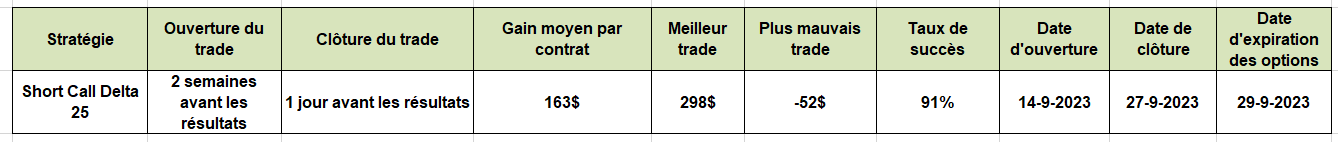

Parmi toutes les possibilités de trades, un short call (un call vendu à découvert ou « émis ») avec un delta de 25, une entrée 2 semaines avant la publication des résultats trimestriels et une clôture un jour avant leur publication se démarque tout particulièrement.

Avec le short call que nous vous présentons sur l’action ACN, vous pouviez envisager un profit moyen de 163$ par contrat sur la base des 3 dernières années.

Portrait de l’entreprise Accenture PLC

Accenture plc est une entreprise de services mondiale qui propose des services de stratégie et de conseil, des services interactifs, des services technologiques et opérationnels. La société fournit des services d’application, de gestion des données, d’automatisation et de développement logiciel, des services de stratégie et de conseil, d’analyse de données et de solutions IA. Elle offre également des services de commerce numérique, d’infrastructure et de conseil technologique. D’autres services comprennent l’ingénierie, la gestion de produits, l’externalisation des processus métiers et l’innovation technologique. Accenture collabore également avec Amazon Web Services et a été fondée en 1951. Son siège est situé à Dublin, Irlande.

Vue rétrospective sur les résultats trimestriels

Accenture PLC publiera ses résultats trimestriels le 28.09.2023 avant l’ouverture des marchés.

Une analyse des 3 dernières années (couvrant 11 résultats trimestriels) nous livre les stratégies qui jusqu’à présent se sont montrées profitables. Cela ne signifie cependant pas que ces stratégies seront profitables à l’avenir. L’analyse nous dévoile uniquement les options et les combinaisons d’options ayant livré un bilan positif par le passé.

Le « Backtesting » (l’analyse rétrospective) a été conduit de telle sorte que les options ont toujours été vendues ou achetées à un cours situé entre le cours d’offre et le cours de demande. La saisie du trade, que ce soit pour son ouverture ou pour sa clôture, était toujours à la fermeture des marchés boursiers au jour respectif.

Le trade sur Accenture PLC dans la perspective des résultats trimestriels

Un taux de succès de 91% signifie que lors des 11 derniers trades, 10 ont généré un profit.

Un delta de 25 signifie en théorie que la probabilité de succès du short call est de l’ordre de 75%. En pratique les résultats s’avérèrent, avec un taux de réussite de 91%, légèrement supérieurs aux attentes.

Le plus mauvais trade conduisit à une perte de -52$ par contrat. Il faut donc non seulement envisager une éventuelle perte mais également garder à l’esprit que des pertes plus importantes peuvent se produisent à l’avenir !

La durée du trade est de 9 jours ouvrés. Il s’agit donc d’un trade à très court-terme.

Le trade sera ouvert le 14.09.2023 à la fermeture des marchés américains. Ce jour-là, un call avec une date d’expiration au 29.09.2023, un prix d’exercice (strike) avec un delta de 25 (pour savoir où visualiser le delta 25 dans les chaînes d’options, voir le paragraphe suivant) est vendu à découvert (« émis »). A travers cette opération nous encaissons automatiquement une prime. Le 27.09.2023 le trade est clôturé au moment de la fermeture des marchés : le short call est tout simplement racheté.

Comment trouver l’option avec le bon delta dans votre plateforme de trading

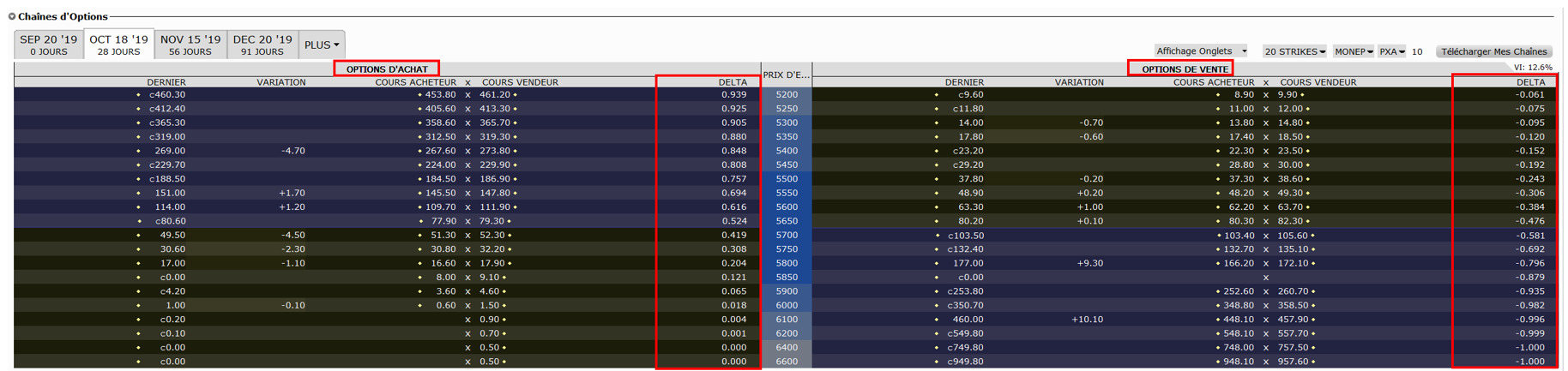

Dans les « chaînes d’options » il est possible d’insérer très facilement une colonne permettant d’afficher le delta d’une option (voir l’exemple ci-dessous) :

Vous ne trouverez probablement pas d’option avec un prix d’exercice correspondant à un delta d’exactement 25. À ce stade, il s’agit de choisir un delta aussi proche que possible de 25. En cas de doute, un delta légèrement inférieur à 25 est recommandé. Notez que les valeurs que vous trouvez dans les chaînes d’options doivent être multipliées par 100. Donc, pour le trade proposé, vous recherchez un call avec un delta de 0,25.

Plus la valeur absolue du delta est basse, plus il est probable que l’option correspondante expirera sans valeur, ce qui est l’objectif d’un short call. Vous pouvez donc également opter pour un delta de 15, par exemple. Cela augmenterait vos chances de succès ; cependant, le profit éventuel sera moindre.

Les paramètres des options changent constamment, de sorte que le prix d’exercice avec le delta approprié évolue également. L’option appropriée doit donc être déterminée le jour de l’ouverture du trade, le 14.09.2023, vers la clôture des marchés américains à 21 heures.

L’exigence de marge pour cette transaction est indiquée dans l’aperçu du trade avant la validation finale de l’ordre. Il est important de noter que le risque maximum de perte du trade peut largement dépasser cette exigence de marge.

L’exigence de marge pour un short call et pour une action cotée dans un segment de prix élevé peut être très important. Un trader peut utiliser une petite astuce pour réduire cette exigence de marge en achetant un call supplémentaire, dont le prix d’exercice est très éloigné du cours actuel de l’action (par exemple avec un delta de 5 ou de 15). De cette façon, il transforme le short call en un « bear call spread » qui réduit non seulement l’exigence de marge, mais aussi le risque maximum de perte.

Principe de fonctionnement d’un short call

Avec un short call à court terme, vous misez essentiellement sur le fait que le cours de l’action évoluera idéalement à la baisse, latéralement ou légèrement à la hausse. En outre le développement du trade sera favorable si la volatilité implicite de l’action diminue considérablement au cours du trade. Puisque le trade ici est clôturé avant l’annonce des résultats trimestriels, ce trade ne bénéficiera pas de la baisse de la volatilité implicite.

Si, le 28.09.2023, avant l’annonce des résultats trimestriels, l’action ACN se maintient suffisamment en dessous du prix d’exercice du call, le trade pourra être conclu avec une forte probabilité avec un profit.

Ce profit est limité à la prime encaissée à l’ouverture du trade et sera en pratique inférieur à cette prime, puisque le trade est clôturé avant la date d’expiration de l’option.

La perte éventuelle, en revanche, augmente à mesure que l’action grimpe au-dessus du prix d’exercice. Pour chaque dollar que l’action grimpe au-dessus du prix d’exercice, la valeur du call augmente de 100 dollars. Dès que ce montant dépasse la prime reçue, le trade est dans la « zone rouge » de perte. Ce risque de perte est théoriquement illimité. Cependant, il est évident que le cours de l’action ACN n’augmentera pas à l’infini, de sorte qu’en pratique le risque maximum de perte restera limité. Néanmoins, un stop-loss est conseillé pour les short calls, en particulier pour les actions cotées dans un segment de prix élevé. Cette idée de trade est extrêmement spéculative, de sorte qu’elle n’est réservée qu’aux traders particulièrement enclins à la prise de risques !

Si le trade affiche des gains conséquents durant son développement, une prise de bénéfices anticipée (c’est-à-dire avant la date de clôture visée) est envisageable.

Risque de l’exercice de l’option

Accenture PLC ne verse pas de dividendes durant le trade, ce qui, sinon, aurait augmenté le risque que le call soit exercé. Néanmoins : si le call est exercé pendant la durée du trade, l’investisseur détiendrait, pour 1 contrat d’options, un nombre négatif de 100 actions Accenture PLC dans son portefeuille. Dans ce scénario improbable, il est préférable de mettre un terme au trade en rachetant tout simplement les 100 actions.

Evolution de l’action ACN sur 1 an

L’action se négocie actuellement à 314,89$. A l’heure actuelle, l’idée de trade permettrait au cours d’augmenter jusqu’à environ 330$ sans compromettre le profit maximum.

Conclusion : une prime potentielle intéressante en seulement 2 semaines

En l’espace de 2 semaines le trade proposé offre une perspective de profit particulièrement attractive. Au cours des 3 dernières années, un short call avec un delta 25 sur Accenture PLC était dans 91% des cas profitables au moment de l’annonce des résultats trimestriels. L’avantage statistique est donc évident.

Sachez cependant qu’une hausse générale du marché ou tout autre événement spécifique à l’entreprise, même avant les résultats trimestriels, peut affecter positivement le cours de l’action. Le trade peut se terminer par une perte malgré une analyse rétrospective prometteuse. Le trade est uniquement destiné aux traders conscients des risques, qui estiment qu’Accenture PLC se développera au mieux neutralement dans les prochains jours.

Investir dans les options avec LYNX

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez par exemple afficher les grecques des options dans votre chaîne d’options. Découvrez l’offre LYNX en matière de trading des options :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation

--- ---

--- (---%)Displaying the --- graphique

Afficher le graphique du jour