|

|

Dans notre article du 20 février 2023, nous vous avons présenté un bear call spread sur l’ETF Nasdaq 100 (Symbole : QQQ). L’idée de trade ainsi que les deux autres trades proposés ont livré le gain maximum à la date d’expiration.

Dans cet article, nous vous présentons à nouveau une analyse exclusive des meilleurs bear call spreads (spreads d’achat baissier) sur ces ETFs.

Nous avons filtré pour vous les trades les plus prometteurs parmi plusieurs milliers de spreads possibles.

Le trading des grands ETFs américains diffère du trading d’actions individuelles de plusieurs manières : Les ETFs et leurs options associées sont tradés à fort volume et présentent une liquidité idéale. Ces ETFs contiennent un grand nombre d’actions (par exemple 500 actions dans le S&P 500) et ne sont donc pas exposés au risque inhérent à une seule action. En règle générale, ils fluctuent moins que les actions individuelles et ne sont pas affectés par des événements spécifiques à l’entreprise tels que les résultats trimestriels.

Les 5 avantages de nos idées de trades

Les idées de trades que nous vous présentons dans cet article se distinguent par 5 avantages :

- La mise et le risque maximal de perte sont inférieurs à 953$.

- Le rendement des trades se situe entre 4,9% et 11,1%, même si l’ETF sous-jacent ne se déplace que latéralement.

- La marge de sécurité permet une hausse des cours de plus de 7%.

- Les durées des trades sont courtes : tous les spreads présentés expirent au plus tard le 30.06.2023. Vous profitez ainsi de l’érosion de la valeur temps propre aux options émises.

- L’écart entre les cours d’offre et de demande est inférieur à 1$. Cela garantit que vous pouvez exécuter les trades dans des conditions favorables.

Notre analyse est étayée par un algorithme qui identifie les spreads avec une chance théorique de succès d’au 80% pour les bear call spreads. Cette probabilité de succès indique que les spreads avec des paramètres similaires ont conduit à un profit dans au moins 80% des cas au cours des 6 dernières années. Cependant, cette forte probabilité de profit ne signifie pas que les trades seront nécessairement couronnés de succès à l’avenir.

Le résultat de notre analyse pour les bear call spreads

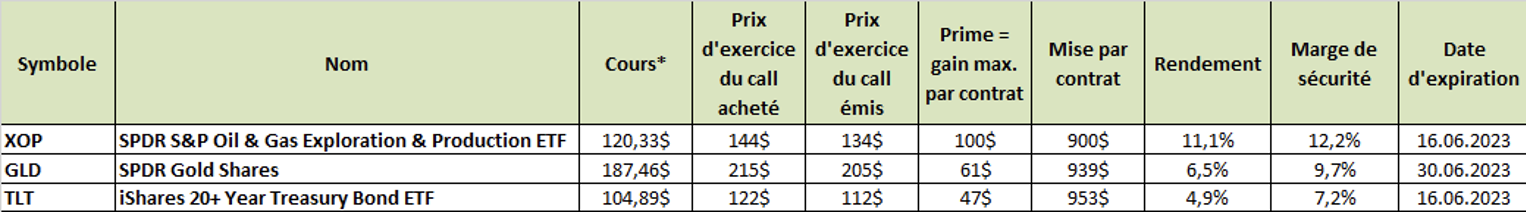

Après avoir appliqué les critères mentionnés plus haut, 3 bear call spreads répondent au mieux aux conditions strictes d’un trade potentiellement prometteur :

* Le cours de l’ETF est le cours de clôture du 05.05.2023 et change bien sûr pendant la session du marché. Par exemple, si le cours d’un ETF a augmenté jusqu’à l’ouverture du trade, un prix d’exercice plus élevé pour toutes les options peut être envisagé.

L’analyse a été réalisée de telle sorte que les combinaisons d’options ont été tradées à mi-chemin entre le cours d’offre et le cours de demande.

Le bear call spread sur l’ETF XOP est particulièrement attractif. Le rendement de 11,1% est élevé et correspond à un rendement annuel de 104%. La marge de sécurité de 12,2% est également d’un très bon ordre de grandeur. Le trade livre le gain maximum de 100$ par contrat si l’ETF XOP cote en-dessous du prix d’exercice de 134$ à la date d’expiration.

Evolution de l’ETF XOP sur 1 an

L’ETF est actuellement très volatile. Le prix d’exercice inférieur de 134$ du bear call spread s’inscrit dans une zone de résistance créée mi-avril. Si le cours du XOP ne dépasse pas ce niveau à la date d’expiration, le trade générera un profit.

Bien que les bear call spreads présentés ici semblent particulièrement prometteurs, cela ne signifie pas nécessairement que les trades porteront leurs fruits. Même une marge de sécurité élevée peut être insuffisante si les marchés grimpent fortement. Gardez toujours cela à l’esprit et envisagez le placement d’un stop-loss pour limiter les pertes éventuelles.

Si les prix d’exercice sont atteints ou dépassés, vous pouvez essayer de “rouler” la position. Dans notre article “Le roulement d’options : Défendez vos trades comme un pro“, vous apprendrez par exemple comment défendre un spread avec succès.

Principe de fonctionnement d’un bear call spread ou spread d’achat baissier

Avec la stratégie du bear call spread, une option call est achetée et une autre option call avec un prix d’exercice plus bas est émise en même temps. Les deux options sont hors du cours, ce qui signifie que leurs prix d’exercice sont supérieurs au cours actuel de l’ETF sous-jacent. Cette combinaison d’options vous octroie une prime qui correspond au profit maximum possible. Le risque de perte d’un bear call spread est limité : il n’y a pas de risque d’appel de marge.

Les dates d’expiration des deux options calls sont identiques : les bear call spreads appartiennent donc à la catégorie des « spreads verticaux ».

A la date d’expiration des options, l’intégralité de la position est liquidée à la clôture du marché. Si le cours de l’ETF se situe en dessous du prix d’exercice du call émis à la date d’expiration vous n’avez pas besoin d’agir ni de payer de transactions : La position expire d’elle-même et génère le profit maximum.

L’objectif du trade est donc que le cours de l’ETF note, à la clôture du trade, en dessous du prix d’exercice du call émis. Au cours du trade, le cours de l’ETF peut temporairement monter au-dessus de ce prix d’exercice, mais afin de générer le profit maximum, il devra se trouver à nouveau en dessous du prix d’exercice à la date d’expiration.

Comment trouver les options dans votre plateforme de trading LYNX

Un bear call spread est très facile à mettre en œuvre. Idéalement, vous achetez une option call et émettez l’autre option call en même temps dans le cadre d’une combinaison d’options, par exemple en utilisant l’OptionTrader de votre plateforme de trading LYNX.

Avec le « Strategy Builder » vous pouvez acheter les options en une seule transaction, aussi bien lors de l’ouverture du trade que lors de sa clôture ; vous n’avez pas besoin de trader les options individuellement.

Remarque : L’achat d’un bear call spread ou spread d’achat baissier équivaut à vendre un bull call spread ou spread d’achat haussier. Selon la méthode de trading que vous utilisez, vous trouverez l’une ou l’autre dénomination dans votre plateforme. Lors de l’achat d’un bear call spread, lors de la saisie du cours limite, assurez-vous que le montant est saisi avec un signe « moins », dans cet exemple de trade –0,100$. Cela garantit que vous recevrez une prime minimum de 100$.

Conclusion : Des profits pour toutes les directions du marché

Le point fort des idées de trade présentées dans cet article est que les profits sont envisageables dans n’importe quelle situation du marché, que les cours des ETFs augmentent, baissent ou évoluent latéralement. Tant que les prix d’exercice des options émises ne sont pas enfreints, les trades sont gagnants.

L’analyse assistée par ordinateur des meilleurs trades dans un univers de plusieurs milliers de candidats permet de déterminer les bear call spreads les plus prometteurs selon des critères définis.

Vous n’avez pas besoin de maintenir les combinaisons d’options jusqu’à la date d’expiration. Si les trades évoluent positivement et que 50% des profits peuvent être réalisés plus tôt, vous pouvez clôturer vos positions à tout moment.

Investir dans les options avec LYNX

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez par exemple afficher les grecques des options dans votre chaîne d’options. Découvrez l’offre LYNX en matière de trading des options :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation

--- ---

--- (---%)Displaying the --- graphique

Afficher le graphique du jour