L’une des stratégies les plus utilisées pour négocier les options 0 DTE est le long butterfly.

Dans cet article, nous vous présentons les avantages potentiels, les caractéristiques fondamentales et les risques associés à cette stratégie. Si vous cherchez un courtier pour utiliser la stratégie du butterfly 0 DTE, cliquez ici.

Les options sont des instruments financiers complexes dont le maniement comporte des risques importants, pouvant aller jusqu’à la totalité de l’investissement initial. Une parfaite compréhension de leur fonctionnement et des risques associés est indispensable avant toute transaction. Avant d’utiliser les options, les investisseurs doivent également se poser la question de savoir si ces produits financiers conviennent à leurs objectifs d’investissement et à leur tolérance au risque.

0 DTE butterfly

Qu’est-ce que le long butterfly ?

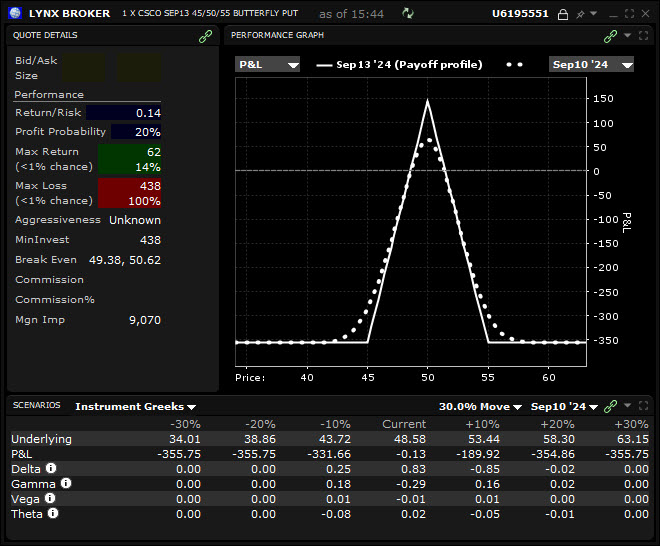

Le long butterfly est une stratégie qui consiste à vendre deux options partageant le même prix d’exercice, à acheter une option (long) dont le prix d’exercice est inférieur à celui des options vendues (short) et à acheter une option (long) dont le prix d’exercice est supérieur à celui des options short. L’écart entre le strike inférieur et le strike intermédiaire est le même que l’écart entre le strike supérieur et le strike intermédiaire. Par exemple, un butterfly dont les strikes sont 45, 50 et 55 présente un écart de 5 points entre le strike intermédiaire et les strikes extérieurs. Les quatre options impliquées sont toutes de même type (toutes des calls ou toutes des puts), ont toutes le même sous-jacent et expirent toutes au même moment.

Le graphique performance ci-dessus représente un butterfly sur l’action Cisco où on a acheté le put de strike 45 et le put de strike 55, et où on a vendu deux puts de strike 50.

Profit maximal et risque

Un butterfly parvient à sa valeur maximale si, à l’échéance, le prix du sous-jacent coïncide avec le strike intermédiaire. Sa valeur correspond alors à l’écart entre le strike intermédiaire et les strikes extérieurs : par exemple, 5 $ dans le cas de notre butterfly Cisco dont les strikes sont 45, 50 et 55. Et le profit maximal est égal à la valeur maximale du spread moins la prime payée pour ouvrir la position. Si, par exemple, la prime payée pour acheter le spread s’élève à 4,38 $, comme dans l’exemple de notre butterfly Cisco, le profit maximal s’élève à 5 – 4,38 = 0,62 x 100 = 62 $.

Le risque auquel expose une position long butterfly est égal au débit payé pour acheter le spread. Dans notre exemple, où la prime payée pour acheter le spread s’élève à 4,38 $, le débit payé s’élève à 4,38 x 100 = 438 $.

Le butterfly est donc une stratégie à risque limité : on connaît dès l’ouverture la perte maximale potentielle (la prime payée).

Le delta d’un long butterfly

Le delta d’une position mesure sa sensibilité à un changement du prix du sous-jacent. Mais il indique aussi le biais de la position. Un delta positif indique une position ayant intérêt à ce que le prix du sous-jacent augmente. Un delta négatif indique une position ayant intérêt à ce que le prix du sous-jacent diminue. Un delta proche de zéro ou neutre indique une position ayant intérêt à ce que le prix du sous-jacent reste stable. Selon le rapport entre les strikes choisis et le prix du sous-jacent, une position long butterfly peut présenter un delta positif, négatif ou neutre.

Stratégie neutre

Si vous vous attendez à ce que le marché reste calme le jour où vous ouvrez votre position 0 DTE, vous pouvez construire une position long butterfly delta neutre. Pour ce faire, utilisez un strike à la monnaie pour vos options short, et utilisez des strikes équidistants pour vos options long. Plus l’écart entre le strike intermédiaire et les strikes extérieurs est grand, plus votre zone de profit potentiel est large. Mais la prime à payer est plus élevée que dans le cas d’un butterfly étroit. Assurez-vous que le débit à payer ne dépasse pas le montant maximal du risque que vous êtes prêt à prendre au titre de vos règles de gestion du risque.

Stratégie haussière/baissière

Si vous vous attendez à ce que le marché sous-jacent baisse le jour où vous utilisez un butterfly 0 DTE, vous pouvez utiliser des strikes inférieurs au prix du sous-jacent pour construire une position à delta négatif. Si vous vous attendez à ce que le marché progresse, vous pouvez utiliser des strikes supérieurs au prix du sous-jacent pour construire une position à delta positif. Quelle que soit la direction du marché que vous anticipez, il est souvent préférable d’utiliser des strikes hors de la monnaie car les options hors de la monnaie sont souvent plus liquides que les options de même strike dans la monnaie. Si vous anticipez une baisse du sous-jacent, vous pouvez utiliser des puts hors de la monnaie. Si vous anticipez une hausse, vous pouvez utiliser des calls hors de la monnaie.

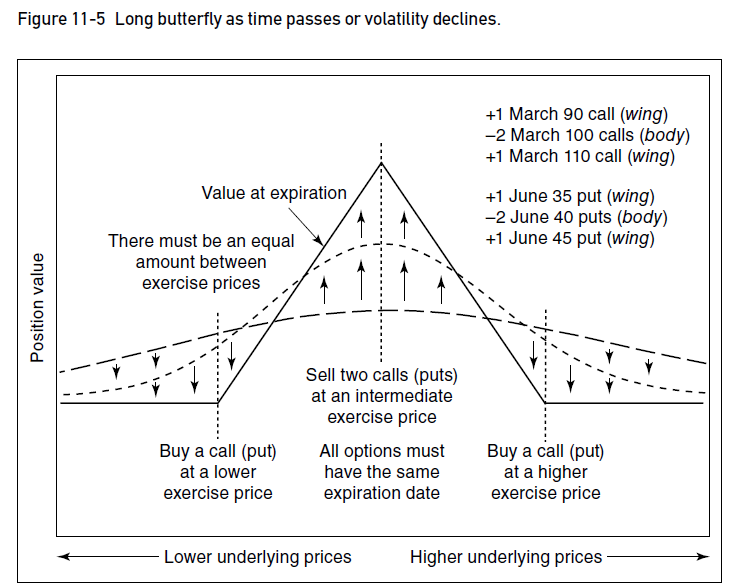

Le thêta d’un long butterfly

Le long butterfly est un spread dont le thêta est positif tant que le prix du sous-jacent se situe à l’intérieur d’un certain range. L’image ci-dessous montre quel est l’impact du temps qui passe sur la valeur d’un long butterfly. Les flèches ascendantes montrent que, lorsque le prix du sous-jacent est proche du strike intermédiaire, la valeur du spread augmente avec le temps. Les flèches descendantes montrent que, lorsque le prix du sous-jacent est à l’extérieur de ce range, la valeur du spread diminue avec le temps. Avec un long butterfly, on ne peut donc espérer capturer une partie importante du profit maximal que si, à l’approche de l’échéance, le prix du sous-jacent se situe près du prix d’exercice intermédiaire.

Plus l’échéance est courte, plus l’érosion de la valeur temps est rapide. Le butterfly 0 DTE tire pleinement parti de ce phénomène.

C’est pour ces raisons que certains traders utilisent la stratégie du butterfly dans un cycle d’expiration 0 DTE. En utilisant des options qui expirent le jour même, on n’a pas besoin d’attendre plusieurs jours, voire plusieurs semaines, avant de pouvoir capturer une portion importante du profit potentiel si le prix du sous-jacent se situe près du prix d’exercice intermédiaire du spread. L’érosion rapide de la valeur temps dans un cycle 0 DTE fait que les options du butterfly peuvent perdre une grande partie de leur valeur extrinsèque en quelques heures. La valeur du spread tend alors à être déterminée seulement par la valeur intrinsèque des options qui sont dans la monnaie, s’il y en a.

La véga d’un long butterfly

Le véga d’une position mesure sa sensibilité à un changement de la volatilité implicite (VI). Un véga positif indique une position ayant intérêt à ce que la VI augmente. Un véga négatif indique une position ayant intérêt à ce que la VI diminue. Lorsque le prix d’exercice intermédiaire d’un long butterfly est à la monnaie, le spread a tendance à présenter un véga négatif. Or, la VI flambe souvent pendant la première heure de trading ou juste avant un événement majeur, par exemple une annonce d’une banque centrale. Avant d’ouvrir une position long butterfly dans un cycle 0 DTE, il convient de consulter l’agenda économique du jour.

Le trading d’options est réservé aux investisseurs expérimentés qui connaissent bien le fonctionnement des produits dérivés et comprennent les risques associés. Pour les investisseurs novices, il est conseillé d’acquérir d’abord plus de connaissances et éventuellement d’utiliser un environnement de trading simulé. Si vous souhaitez négocier des options via LYNX, vous devez passer un test d’adéquation avant d’être autorisé à négocier ce type de produit.

Les sous-jacents adaptés aux stratégies 0 DTE

L’indice boursier S&P 500 est souvent utilisé par les traders qui utilisent la stratégie du butterfly 0 DTE. En effet, la chaîne d’options de ce sous-jacent tend à offrir tous les jours un cycle qui prend fin le jour même.

Lorsqu’elles arrivent à échéance, la plupart des options sur indice ne peuvent donner lieu à une assignation. C’est le cas des options SPX. Au lieu d’une assignation, ces options entraînent un débit ou un crédit dont le montant dépend de la valeur intrinsèque du contrat à l’échéance.

Attention : la liquidité et les coûts de transaction peuvent varier fortement entre SPX et XSP, ce qui influence la rentabilité effective de la stratégie.

Les options SPX ont tendance à requérir plus de capital que d’autres options équivalentes. Si vous voulez ne payer qu’environ un dixième de ce que vous paieriez pour acheter un butterfly équivalent dans SPX, vous pouvez utiliser le sous-jacent XSP. Le contrat Mini-SPX du CBOE, dont le symbole est XSP, offrent une taille qui ne représente qu’un dixième du contrat SPX standard.

Négocier des options via LYNX

Grâce à la plateforme de trading TWS disponible via LYNX, vous disposez de nombreux outils pour trader les options. Vous pouvez notamment utiliser l’outil Strategy Builder pour construire les positions de vos stratégies préférées en quelques clics seulement, dont le butterfly. Découvrez l’offre de LYNX en matière d’options :

Sources

Sheldon Natenberg, Option Volatility and Pricing Advanced Trading Strategies and Techniques, Mc Graw Hill Education, second edition