Cependant, comme pour toute stratégie consistant à vendre des options, le Jade Lizard implique des risques non négligeables. Cet article explore en détail les caractéristiques fondamentales du Jade Lizard, son profit potentiel, les risques auxquels une position Jade Lizard expose et sa sensibilité à différentes évolutions des conditions de marché.

Si vous cherchez un courtier pour investir dans les options, cliquez ici.

Les options sont des instruments financiers complexes dont le maniement comporte des risques importants, pouvant aller jusqu’à la totalité de l’investissement initial. Une parfaite compréhension de leur fonctionnement et des risques associés est indispensable avant toute transaction. Avant d’utiliser les options, les investisseurs doivent également se poser la question de savoir si ces produits financiers conviennent à leurs objectifs d’investissement et à leur tolérance au risque.

Jade Lizard

Définition

Pour exécuter la stratégie du Jade Lizard, on combine les positions suivantes, toutes avec la même date d’expiration :

Vente d’une option put (position short put) : on choisit généralement un prix d’exercice (strike) hors de la monnaie.

Vente d’un bear call spread :

En ouvrant ce type de position combinée, l’objectif principal est de générer une prime importante et de réaliser tout ou partie de son profit maximal si le prix du sous-jacent reste au-dessus du prix d’exercice du put vendu et en dessous du prix d’exercice du call vendu.

Le Jade Lizard est une variante du combo short put + short call spread. Son intérêt est d’éliminer le risque à la hausse si la prime encaissée est suffisante, mais il conserve un risque illimité à la baisse.

Profit potentiel

Avec la Jade lizard strategy, on atteint son profit maximal si le prix du sous-jacent se situe, à l’échéance, entre le prix d’exercice du put vendu (short) et celui du call vendu. Les options expirent alors sans valeur et le trader conserve l’intégralité du crédit reçu à l’ouverture de la position.

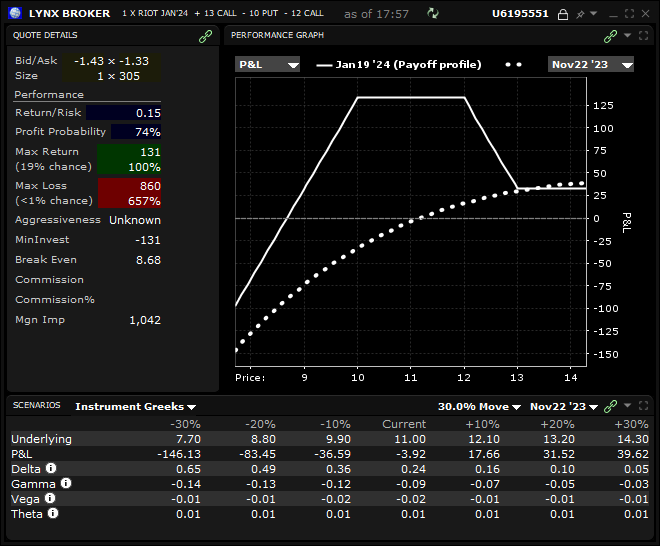

Dans la chaîne d’options ci-dessous, on voit que le crédit que l’on recevrait pour ouvrir cette position s’élèverait à 1,38 $ (le mid-price entre le prix bid et le prix ask proposés). Si, à l’échéance, le prix du sous-jacent se situait entre 10 $ et 12 $, toutes les options de la position expireraient hors de la monnaie et sans valeur. Le profit réalisé par le trader s’élèverait donc à (1,38 – 0) x 100 = 138 $.

Risque

Avec une position Jade Lizard, le risque est substantiel car le put vendu n’est pas couvert par un put acheté (long). En cas de baisse sous le prix d’exercice de ce put, sa valeur intrinsèque augmente de un point à chaque point perdu par le prix du sous-jacent. Or, pour le vendeur de cette option, cette valeur représente un débit potentiel. Pour calculer la perte maximale d’une position Jade Lizard ayant une action pour sous-jacent, on peut utiliser cette formule :

Perte max. = (prix d’exercice du put – prime) x 100

Si le prix d’exercice du short put est 30 $ et que le prix du sous-jacent devient nul, ce put voit sa valeur intrinsèque passer à 30 x 100 = 3000 $. Dans le scénario catastrophe où le prix du sous-jacent est nul à l’échéance, la perte de la position s’élève à 3000 $ moins le crédit reçu pour ouvrir la position.

En cas de hausse du prix du sous-jacent

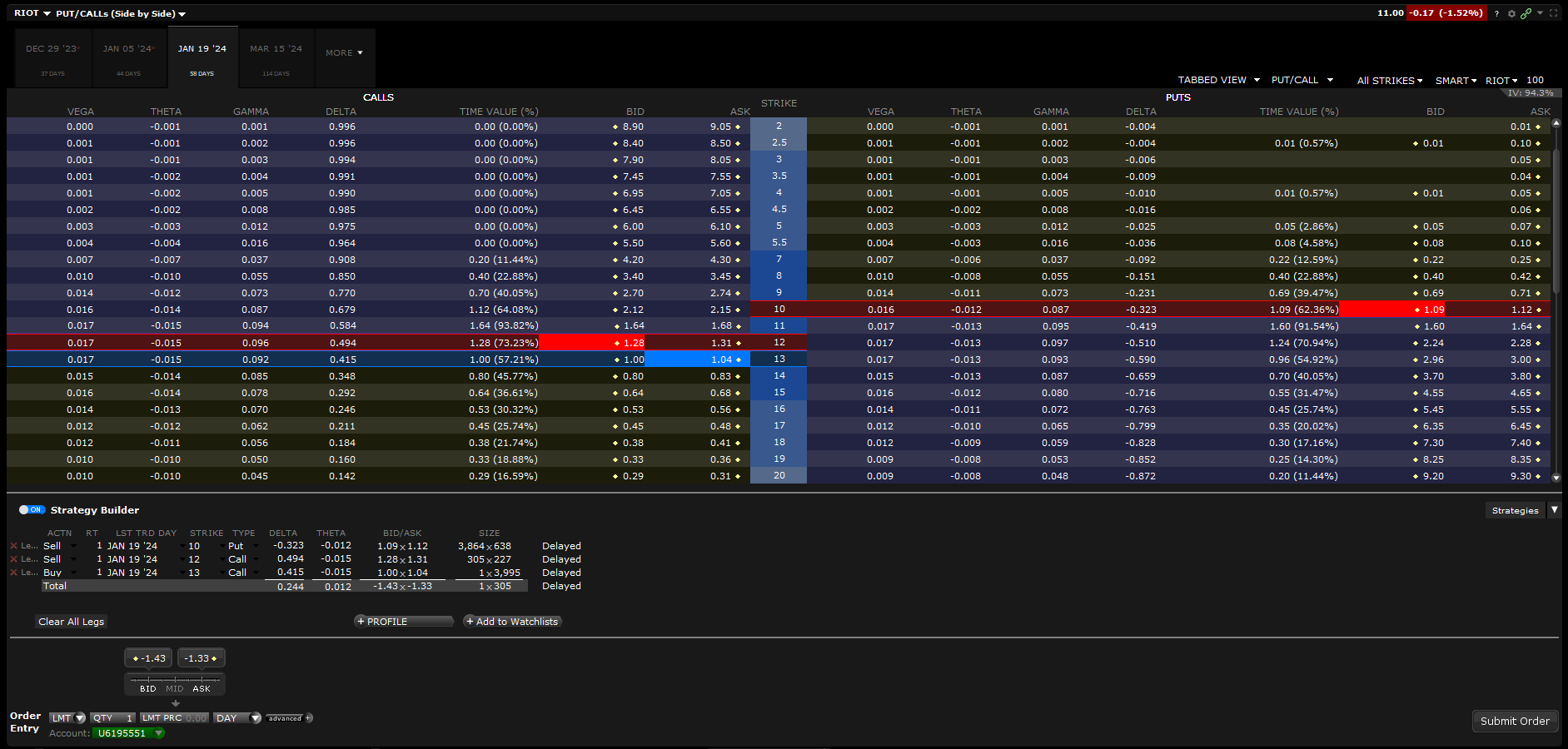

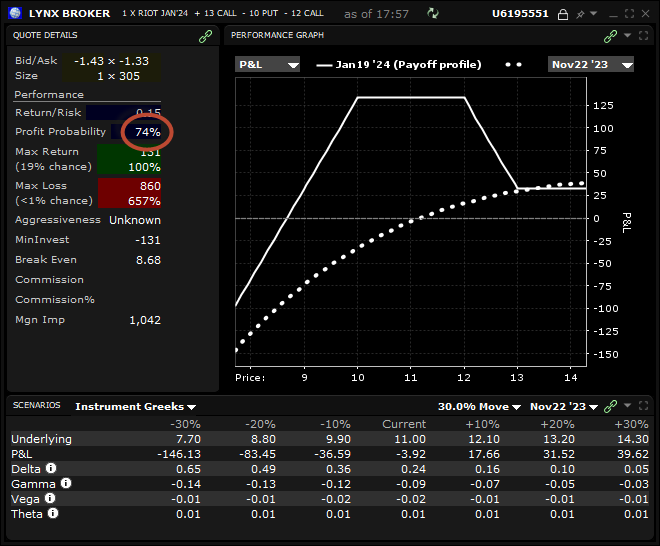

En cas de hausse du prix du sous-jacent au-delà des strikes du call spread, le risque est nul si la prime totale est supérieure à l’écart qui sépare les strikes du call spread. Si, par exemple, la prime reçue à l’ouverte de la position s’élève à 1,5 $, et que l’écart entre les strikes du call spread est inférieur à 1,5 point, la position n’est pas exposée en cas de hausse du prix du sous-jacent au-delà de ces strikes. Dans ce cas, elle peut présenter des chances de succès élevées. Dans le graphique de performance ci-dessous, on peut voir que la probabilité de réaliser un profit s’élève à 74 % (cf. notre cercle rouge).

Si, en revanche, l’écart qui sépare les strikes du call spread est supérieur à la prime reçue à l’ouverture de la position, le risque en cas de hausse du sous-jacent au-dessus de ces strikes se calcule à l’aide de cette formule :

[(strike du call long – strike du call court) – (prime nette)] x 100

Seuils de rentabilité

Le nombre de seuils de rentabilité dépend directement du rapport entre le crédit encaissé et la largeur du call spread. Si le crédit reçu est supérieur à l’écart entre les strikes du call spread, il n’y a qu’un seul seuil de rentabilité. Celui-ci se calcule à l’aide de la formule suivante :

Point mort = prix d’exercice du short put – prime nette

Si le crédit reçu est inférieur à l’écart entre les strikes du call spread, il y a deux seuils de rentabilité, comme le montre le graphique performance infra. Le seuil de rentabilité inférieur se calcule à l’aide de la même formule que la formule supra. Quant au seuil de rentabilité supérieur, il se calcule à l’aide de la formule suivante :

Point mort sup. = prix d’exercice du short call + prime nette

Delta positif

Le delta d’une option est une mesure de la sensibilité du prix de l’option aux variations du prix de l’actif sous-jacent. Dans le cas d’un Jade Lizard, le delta de la position est positif parce qu’une hausse du prix du sous-jacent lui profite. Inversement, une baisse du prix du sous-jacent lui nuit.

Le trading d’options est réservé aux investisseurs expérimentés qui connaissent bien le fonctionnement des produits dérivés et comprennent les risques associés. Pour les investisseurs novices, il est conseillé d’acquérir d’abord plus de connaissances et éventuellement d’utiliser un environnement de trading simulé. Si vous souhaitez négocier des options via LYNX, vous devez passer un test d’adéquation avant d’être autorisé à négocier ce type de produit.

Véga négatif

Le véga mesure la sensibilité du prix d’une option (sa prime) aux variations de la volatilité implicite de son actif sous-jacent. Le véga négatif d’un Jade Lizard signifie que la valeur de cette position diminue si la volatilité implicite de l’actif sous-jacent augmente, et qu’elle augmente si la volatilité implicite diminue. C’est la raison pour laquelle de nombreux traders utilisent cette stratégie lorsque la volatilité implicite est élevée, dans l’espoir de voir celle-ci diminuer pendant la vie des options.

Thêta positif, gamma négatif

Le thêta d’une option indique la valeur théorique que l’option perdrait chaque jour si les autres variables déterminant le prix de l’option restaient inchangées. Le gamma indique la sensibilité du delta d’une option à une variation du prix du sous-jacent. Dans le cas d’un Jade Lizard, le thêta de la position est positif, et son gamma négatif. Cela signifie que le passage du temps profite à la position si le prix du sous-jacent évolue peu. C’est la raison pour laquelle la stratégie du Jade Lizard convient mieux aux marchés latéraux qu’aux tendances haussières marquées, où le prix du sous-jacent reste confiné à l’intérieur d’un range.

Investir dans les options via LYNX

Grâce à la plateforme de trading TWS disponible via LYNX, vous disposez de nombreux outils pour trader les options. Vous pouvez notamment utiliser l’outil Strategy Builder pour construire les positions de vos stratégies préférées en quelques clics seulement. Découvrez l’offre de LYNX en matière d’options :