Temps de lecture estimé: 5 minutes

Définition de at-the-money

Selon le rapport qu’il existe entre le prix d’exercice d’une option et le prix du sous-jacent, on dit de cette option qu’elle est dans la monnaie, hors de la monnaie ou à la monnaie. Une option est à la monnaie si son prix d’exercice est égal au prix actuel du sous-jacent. En principe, on peut également dire d’une telle option qu’elle est hors de la monnaie, puisque sa valeur intrinsèque est alors nulle et que l’absence de valeur intrinsèque définit les option hors de la monnaie. Mais, dans les faits, on distingue les options hors de la monnaie des options at-the-money. Celles-ci ont en effet des propriétés uniques qu’il faut connaître. C’est en raison de ces propriétés uniques que ces options sont celles qui sont le plus échangées sur les marchés.

En théorie, seules les options dont le prix d’exercice coïncide exactement avec le prix actuel du sous-jacent peuvent être dites à la monnaie. Dans les faits, les traders utilisent souvent l’expression « à la monnaie » pour les options dont le prix d’exercice est celui qui s’approche le plus du prix actuel du sous-jacent. Si, par exemple, le prix d’un sous-jacent s’élève à 79 et que les prix d’exercice des options correspondantes sont 65, 70, 75, 80, 85, etc., ce sont le call et le put de strike 80 qui sont à la monnaie.

Le delta

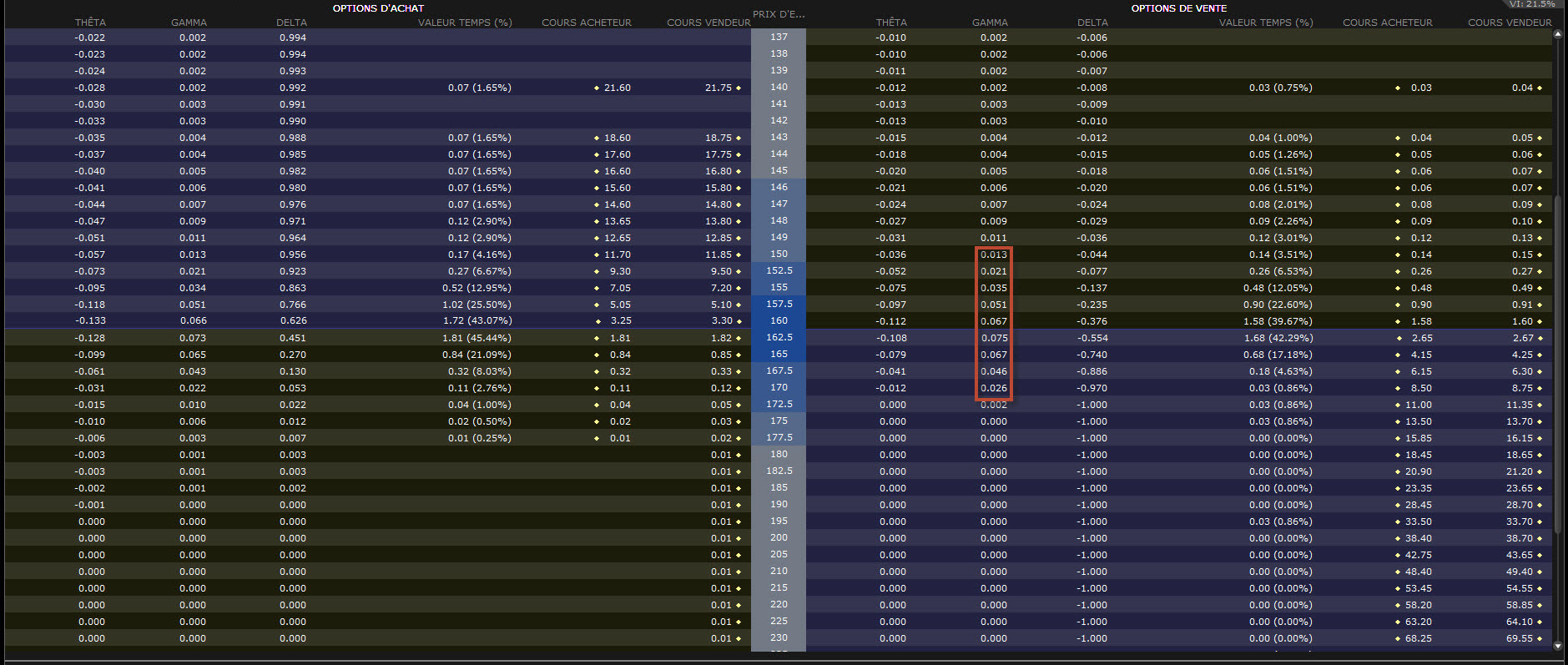

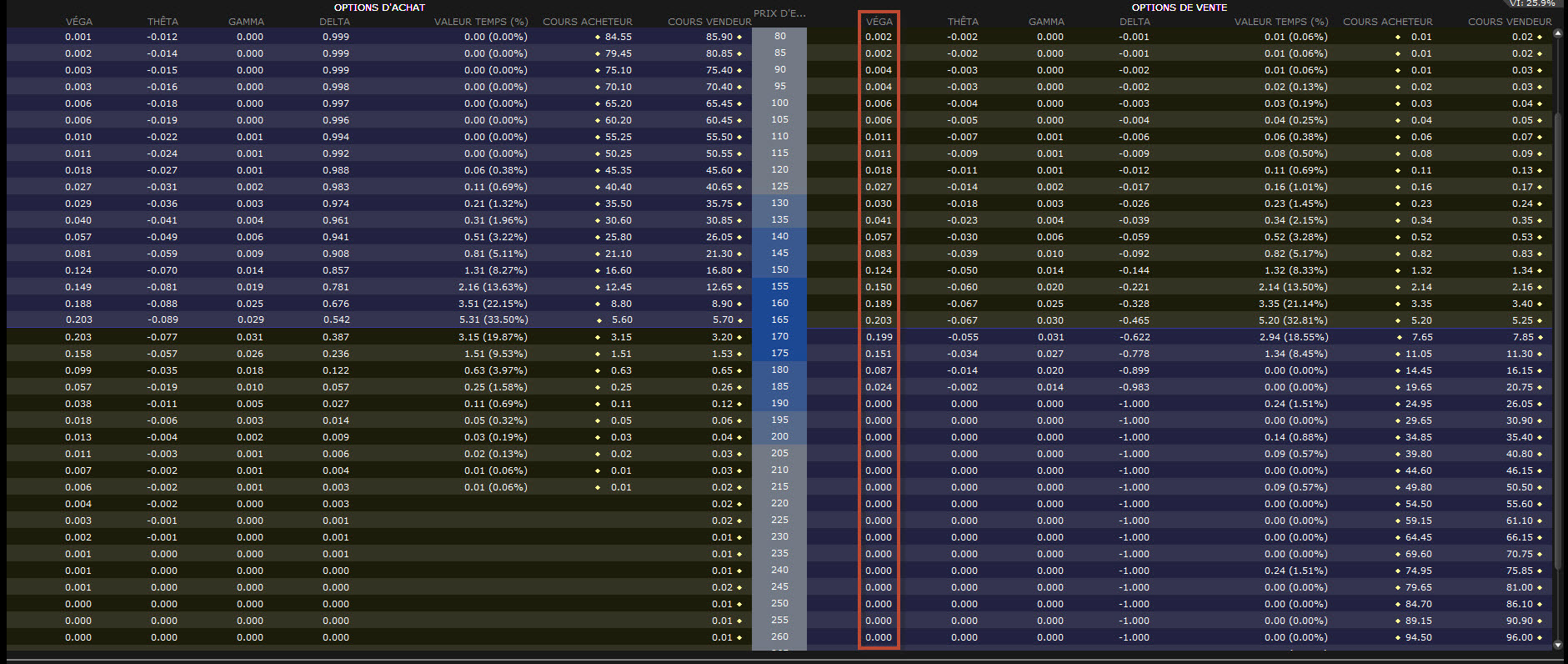

Le delta d’une option à la monnaie a tendance à peu s’écarter de la valeur 50. Dans l’image ci-dessous, on peut voir que, avec un prix du sous-jacent égal à 5809 points, le call 5810 à la monnaie a un delta de +0,59. Et on peut voir que le put à la monnaie a un delta de -0,41.

Le gamma

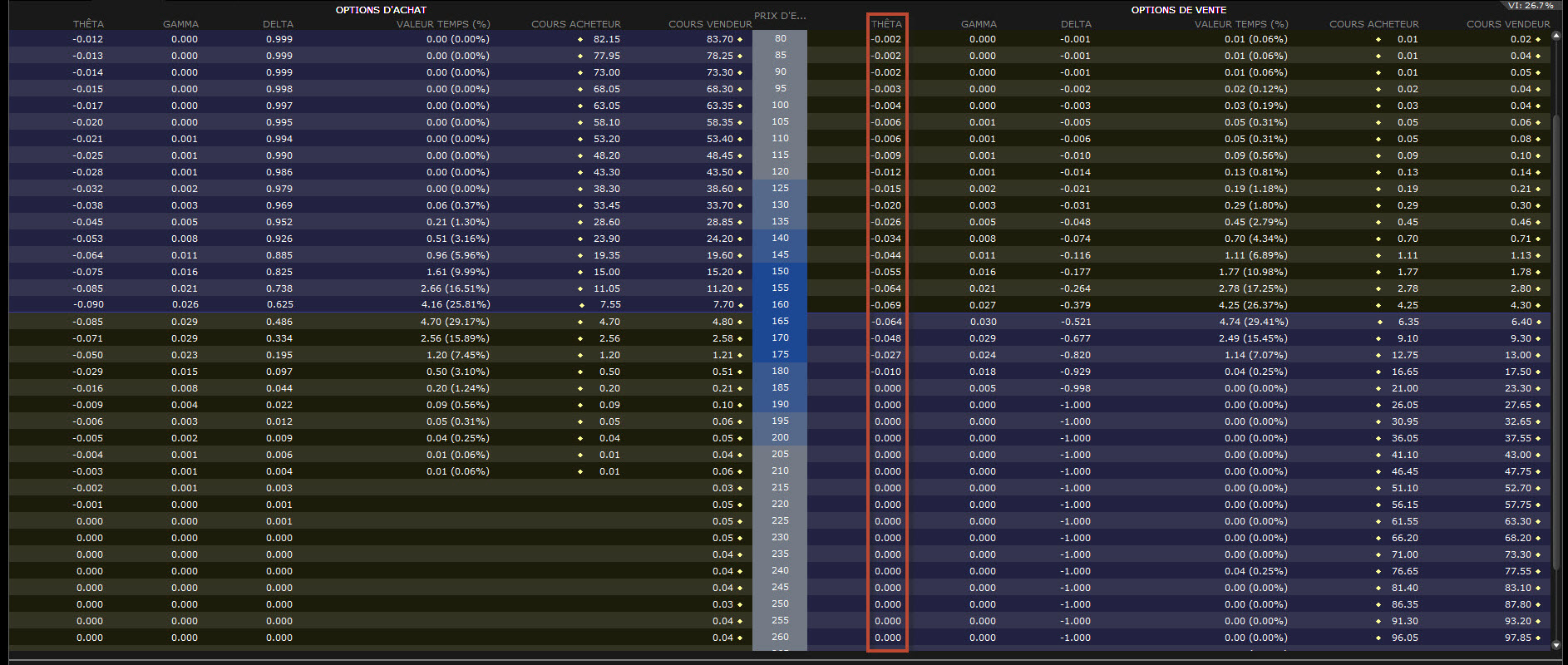

Les options à la monnaie sont celles qui ont le gamma le plus élevé, comme on peut le voir dans l’exemple du gamma des puts ci-dessous. De sorte que, si le prix du sous-jacent s’approche du prix d’exercice d’une option, son gamma augmente. Si le prix du sous-jacent s’éloigne du prix d’exercice d’une option, son gamma diminue.

Le thêta

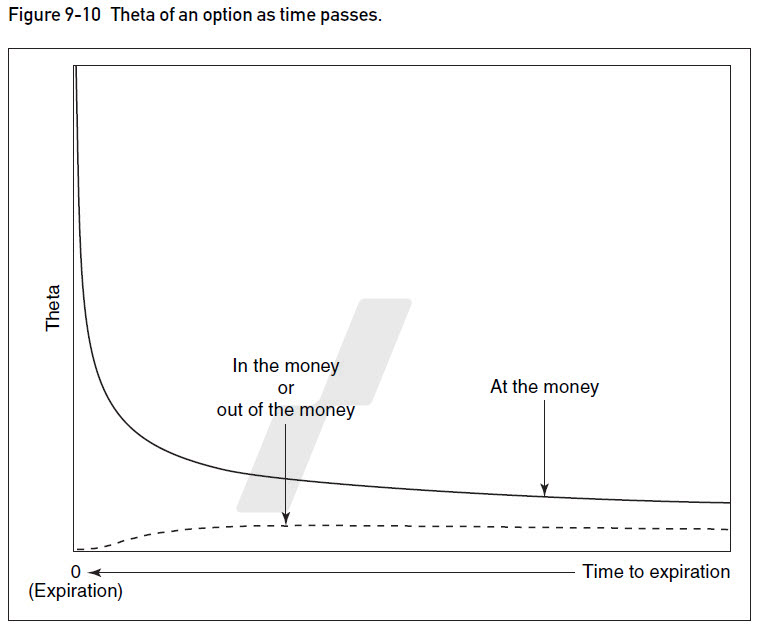

Dans un cycle d’expiration donné, ce sont les options à la monnaie qui ont le thêta le plus élevé. Et, lorsqu’une option passe dans la monnaie ou hors de la monnaie, plus elle s’éloigne du strike à la monnaie, plus son thêta diminue. Cela s’explique par le fait que le thêta d’une option dépend de sa valeur temps. Comme les options qui sont très éloignées du strike à la monnaie ont une faible valeur temps, elles ont également un faible thêta.

Lorsque les options d’un cycle donné sont loin de leur échéance, les options à la monnaie, dans la monnaie et hors de la monnaie voient leur valeur temps s’éroder à des rythmes semblables, comme le montre l’illustration ci-dessus. Mais, plus on s’approche de l’échéance, plus le rythme de l’érosion diminue chez les options dans la monnaie et les options hors de la monnaie. En revanche, ce rythme augmente chez les options à la monnaie. Si bien que le thêta d’une option à la monnaie s’envole à l’approche de l’échéance.

Le véga

Comme dans le cas du thêta, dans un cycle d’expiration donné, c’est le véga des options à la monnaie qui est le plus élevé.

Comment trader les options via LYNX

Le trading d’options implique des frais de transaction. Il est donc important d’utiliser une plateforme de trading fiable. Avec ses tarifs compétitifs, la plateforme TWS, des outils performants et la possibilité de négocier la quasi-totalité des options disponibles dans le monde, LYNX s’impose comme le courtier idéal pour vos transactions sur options. Découvrez notre offre :

Sources

Natenberg, Sheldon. Option Volatility and Pricing: Advanced Trading Strategies and Techniques, 2nd Edition, New York: McGraw-Hill Education, 2014