Alors que les positions des traders qui négocient des actions ne dépendent que de l’évolution du prix du titre concerné, celles des traders d’options sont également influencées par le passage du temps ou par les variations de volatilité (voir notre article sur les grecques des options).

Dans cet article consacré au véga des options, nous expliquons comment les options sont affectées par un changement de la volatilité. Si vous cherchez un courtier pour trader les options, cliquez ici.

Véga

Définition du véga

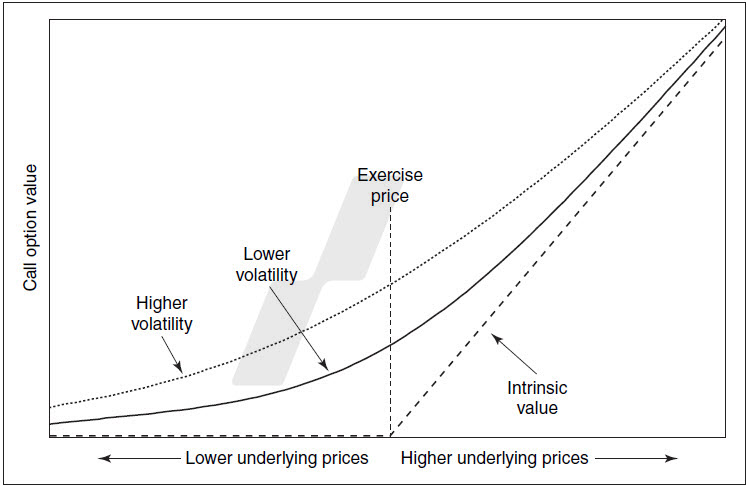

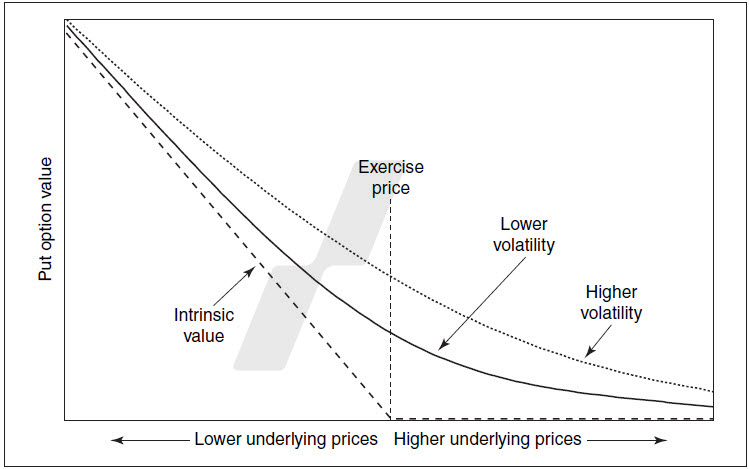

La valeur d’une option augmente avec la volatilité, comme le montrent les figures ci-dessus (valeur d’un call) et ci-dessous (valeur d’un put). C’est ce qu’explique Sheldon Natenberg, dans son remarquable ouvrage Option Volatility and Pricing Advanced Trading Strategies and Techniques, dont nous reprenons les leçons dans cet article. Le véga d’une option est la mesure dans laquelle la valeur d’une option augmente (diminue) quand la volatilité augmente (diminue). Il exprime généralement le nombre de dollars ou d’euros qu’il faudrait ajouter à la valeur de l’option si la volatilité augmentait d’un point de pourcentage ; et le nombre de dollars ou d’euros qu’il faudrait soustraire à la valeur de l’option si la volatilité diminuait d’un point de pourcentage. Comme la valeur d’une option tend toujours à augmenter lorsque la volatilité augmente, le véga est toujours un nombre positif.

Si, par exemple, telle ou telle option a un véga de 0,20, la valeur théorique de cette option gagnerait (cèderait) 0,20 $ ou 0,20 € à chaque fois que la volatilité gagnerait (cèderait) un point de pourcentage. Si l’option valait 1,50 $ et que la volatilité s’élevait à 31 %, la valeur de cette option passerait en principe à 1,70 $ si la volatilité passait à 32 %. Et la valeur de l’option passerait à 1,10 $ si la volatilité passait à 30 %.

N. B. On utilise souvent la lettre grecque nu (ν) pour désigner le véga parce que la forme de cette lettre ressemble à la lettre v de l’alphabet latin.

Véga des options à la monnaie, hors de la monnaie et dans la monnaie

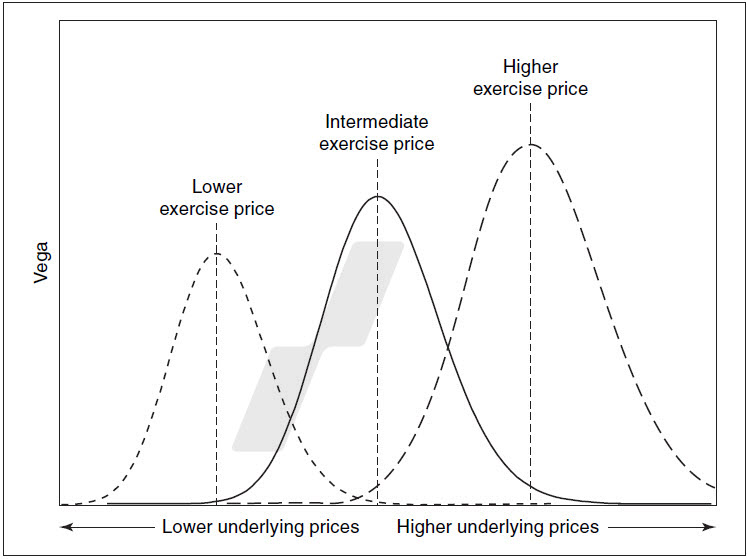

Dans un cycle d’expiration donné, c’est le véga des options à la monnaie qui est le plus élevé. Et, toutes choses étant égales par ailleurs, le véga d’une option à la monnaie dont le prix d’exercice est supérieur est plus élevé que le véga d’une option à la monnaie dont le prix d’exercice est inférieur. Dans la figure ci-dessous, on peut voir que le pic du véga d’une option dont le strike est inférieur (lower exercise price) est inférieur au pic du véga d’une option dont le strike est supérieur (higher exercise price).

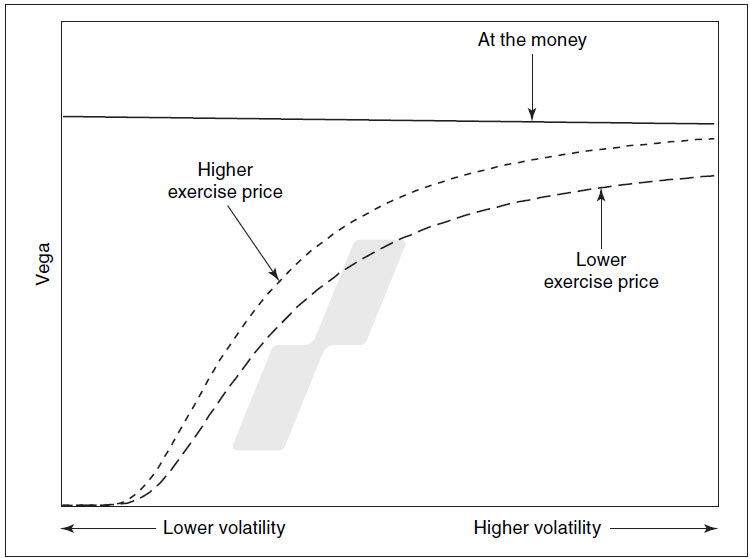

Véga et volatilité

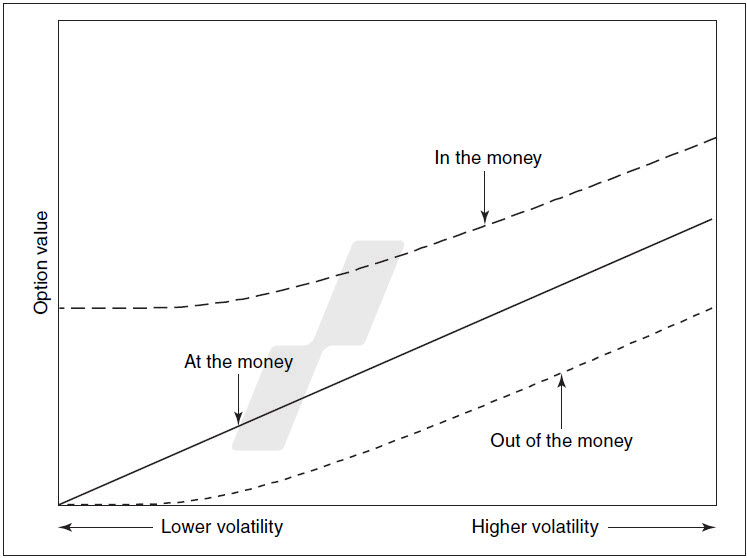

La figure ci-dessous montre comment tend à évoluer la valeur théorique des options dans la monnaie, à la monnaie et hors de la monnaie en fonction de la volatilité. Ce graphique confirme ce que nous disions précédemment, à savoir que la valeur d’une option tend toujours à augmenter lorsque la volatilité augmente. Mais comment évolue le véga d’une option en fonction de la volatilité ?

Véga des options à la monnaie

Dans le graphique ci-dessus, on peut voir que la ligne qui représente l’évolution de la valeur théorique d’une option à la monnaie en fonction de la volatilité est une ligne droite. Cela signifie que le véga d’une option ne varie guère en fonction de la volatilité tant que celle-ci reste à la monnaie. Si la volatilité passe de 25 % à 35 %, puis à 45 % et que, pendant tout ce temps, l’option de strike X reste à la monnaie, son véga reste le même.

Véga des options dans la monnaie et hors de la monnaie

Dans le graphique ci-dessus, on peut voir que le véga des options dans la monnaie et hors de la monnaie augmente généralement en même temps que la volatilité. C’est que, plus la volatilité augmente, plus le delta des options dans la monnaie et hors de la monnaie se rapproche de 0,50. En effet, lorsque la volatilité augmente, les options dans la monnaie deviennent plus susceptibles de passer hors de la monnaie ; et les options hors de la monnaie deviennent plus susceptibles de passer dans la monnaie : souvenons-nous, le delta d’une option représente approximativement les chances qu’a une option d’expirer dans la monnaie. Et si le delta des options se rapproche de 0,50 et que celles-ci se comportent d’une façon plus similaire à celle des options à la monnaie, leur véga doit augmenter puisque ce sont les options à la monnaie qui ont le véga le plus élevé.

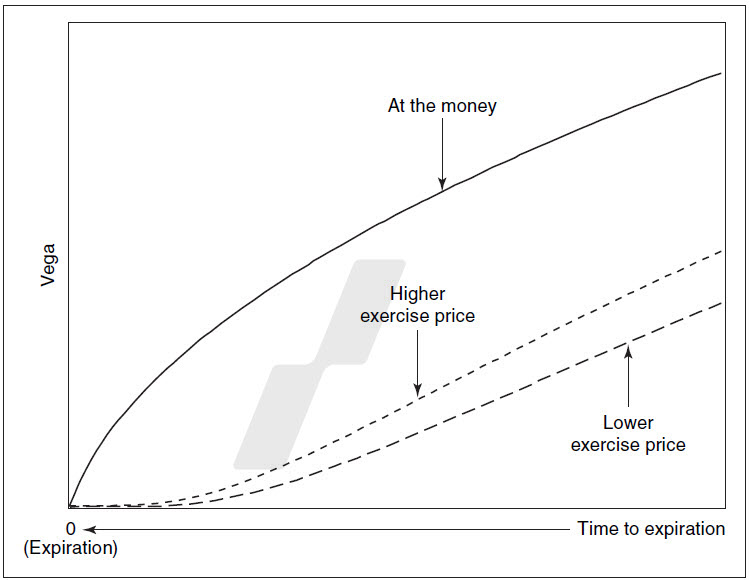

Véga et temps

Le véga d’une option évolue-t-il en fonction du passage du temps ? Le graphique ci-dessus montre que, plus le temps passe, plus le véga d’une option donnée diminue. Cela est vrai tant pour les options à la monnaie que pour les options dans la monnaie ou hors de la monnaie. La seule différence entre ces différents types d’options, c’est que la diminution du véga avec le temps s’accélère pour les options à la monnaie. En revanche, elle décélère pour les options dans la monnaie et hors de la monnaie.

Stratégies à véga positif, stratégies à véga négatif

Véga positif et véga négatif

Nous avons vu qu’il y avait une corrélation positive entre la valeur d’une option et la volatilité, et que cela faisait du véga d’une option un nombre toujours positif. Mais le véga d’une position peut être positif ou négatif. Les positions longues (par exemple, un long call/put ou un long call/put spread) ont un véga positif. Tandis que les positions courtes (par exemple, un short call/put ou un short call/put spread) ont un véga négatif.

Véga et volatilité

Les stratégies présentant un véga négatif pâtissent d’une augmentation de la volatilité. En effet, le prix d’une position courte tend à augmenter avec la volatilité. S’il devient supérieur au prix de vente initial, cela conduit à un P/L non réalisé négatif. Inversement, les stratégies présentant un véga positif peuvent profiter d’une augmentation de la volatilité. Car le prix de la position tend alors à augmenter, ce qui peut permettre de revendre cher une position qu’on a achetée moins cher. Attention ! Ce P/L non réalisé négatif ne signifie pas que le trade subira une perte à l’échéance.

Véga et temps

Nous avons vu que, plus le temps passait, plus le véga d’une option donnée tendait à diminuer. Pour cette raison, les options de long terme sont plus impactées par une hausse ou une baisse de la volatilité que les options de court terme. Certains traders essaient de profiter de la différence entre le véga des options de long terme et celui des options de court terme en utilisant des stratégies impliquant différents cycles d’expiration tels que le spread diagonal ou le spread calendaire.

La valeur d’un spread calendaire long tend à augmenter lorsque la volatilité augmente et à diminuer lorsque la volatilité diminue. En effet, un spread calendaire consiste en une option longue et une option courte qui partagent le même strike, mais qui ont des cycles d’expiration différents. Une hausse de la volatilité fait augmenter la valeur de l’option longue plus fortement que celle de l’option courte, puisque le véga de l’option longue est supérieur à celui de l’option de court terme. Et, comme la valeur du spread est égale à la différence entre la valeur de l’option longue et la valeur de l’option courte, la hausse plus forte de la valeur de l’option longue fait augmenter la valeur du spread.

Acheter ou vendre des options via LYNX

Avec la plateforme de trading TWS disponible via LYNX, vous accédez à de nombreux outils avancés pour négocier des options. Vous pouvez notamment afficher la valeur des grecques directement dans votre chaîne d’options. Découvrez comment trader les options via LYNX :

Sources

Natenberg, Sheldon. Option Volatility and Pricing: Advanced Trading Strategies and Techniques, 2nd Edition, New York: McGraw-Hill Education, 2014.