Cet article a pour objectif de démystifier l’indice VVIX en décrivant sa nature, la méthode avec laquelle on le calcule, ses enseignements, ses propriétés et les façons dont les investisseurs peuvent l’utiliser pour prendre des décisions.

En poursuivant votre lecture, vous acquerrez une meilleure compréhension du VVIX, ce qui vous permettra de naviguer plus efficacement sur des marchés volatiles et de prendre des décisions d’investissement plus éclairées. Si vous cherchez un courtier pour trader les futures et les options sur le VIX, cliquez ici.

Les options sont des instruments financiers complexes dont le maniement comporte des risques importants. Avant de les utiliser, les investisseurs doivent réfléchir sérieusement pour décider si les options conviennent à leurs objectifs d’investissement et à leur tolérance au risque. Les investisseurs doivent également approfondir leurs connaissances sur le marché des options et les stratégies d’options avant de commencer à négocier de tels produits financiers.

Volatilité du marché

Définition

Les traders d’options connaissent bien le VIX, l’indice qui reflète la volatilité implicite du S&P 500. Le VVIX est un indice proposé par le Chicago Board Options Exchange (CBOE) qui représente la volatilité supposée du VIX.

Tout comme le VIX est calculé à partir des options sur le S&P 500, le VVIX se calcule en appliquant l’algorithme du VIX aux options sur le VIX. C’est la raison pour laquelle on dit du VVIX qu’il est le VIX du VIX ou qu’il représente la volatilité de la volatilité. La valeur du VVIX est une mesure qui reflète ce que le marché des options pense être la volatilité du VIX sur les 30 prochains jours.

Comment se calcule le VVIX ?

La méthode utilisée pour calculer le VVIX est la même que celle utilisée pour calculer le VIX à l’aide des options sur le S&P 500. On commence par déterminer les variances estimées correspondant à différents cycles d’expiration des options sur le VIX. Puis on interpole une variance estimée sur 30 jours. Enfin, on calcule la racine carrée de ce nombre pour la multiplier par 100, ce qui permet d’obtenir la valeur du VVIX exprimée en pourcentage.

On le voit, le VVIX est un instrument complexe. Son interprétation n’est pas adaptée à tous les profils d’investisseurs, notamment les traders particuliers qui n’ont pas d’expérience en matière de produits dérivés.

Pour en savoir plus sur la méthode utilisée pour calculer le VIX, cliquez ici.

Ce que le VVIX indique

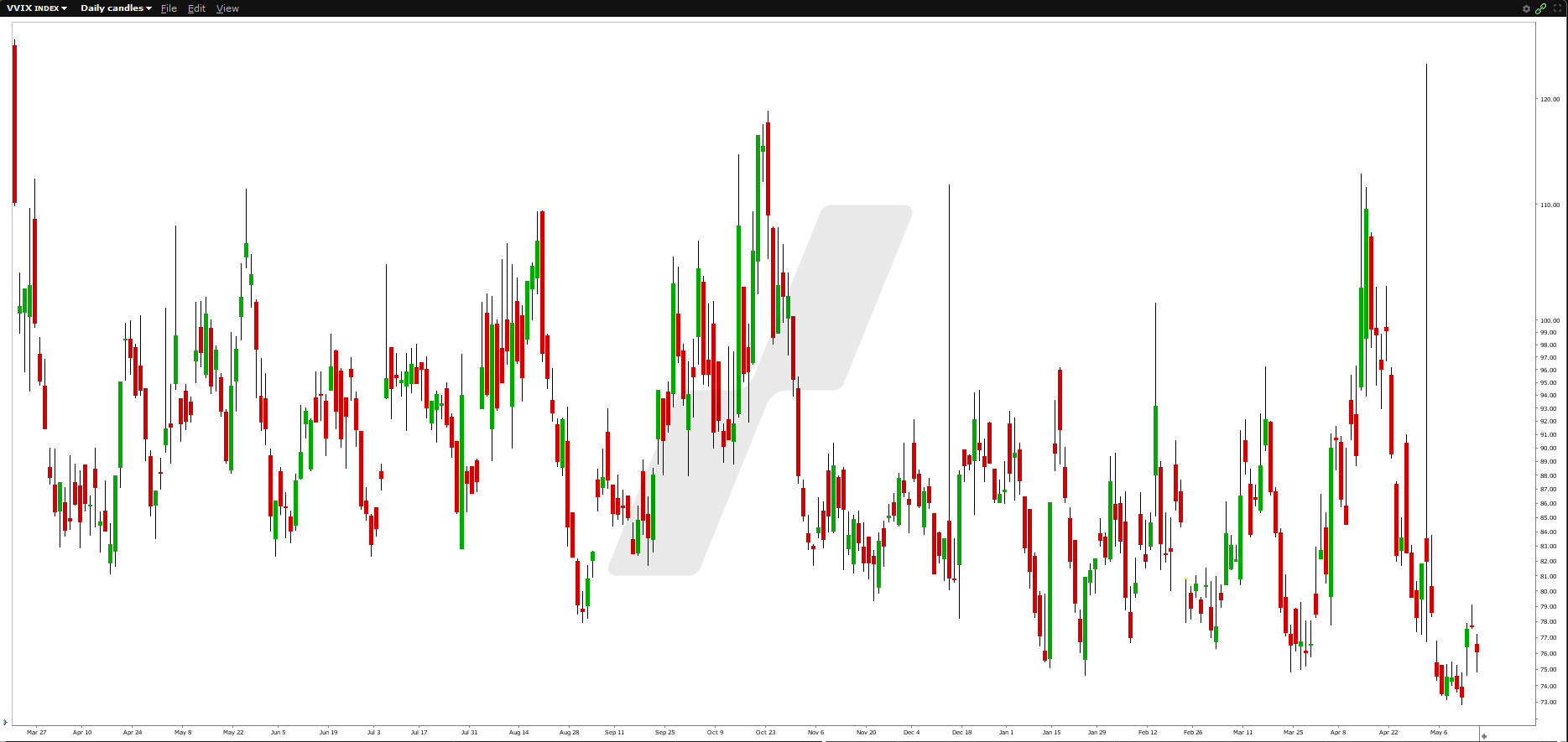

Lorsque la valeur du VVIX est élevée, cela signifie que le VIX pourrait devenir plus volatile dans le futur. Ce qui suggère également que le S&P 500 et les actions américaines pourraient connaître davantage de volatilité. Lorsque la valeur du VVIX est basse, cela signifie inversement que le VIX pourrait devenir moins volatile dans le futur. Mais comment savoir si la valeur du VVIX est élevée ou basse ? Pour répondre à cette question, on peut observer les valeurs historiques de l’indice. Entre 2006 et 2012, le VVIX a évolué à l’intérieur d’un range compris entre 60 % et 145 % ; et il a connu une valeur moyenne de 86 %.

Le trading d’options est réservé aux investisseurs expérimentés qui connaissent bien le fonctionnement des produits dérivés et comprennent les risques associés. Pour les investisseurs novices, il est conseillé d’acquérir d’abord plus de connaissances et éventuellement d’utiliser un environnement de trading simulé. Lorsqu’un investisseur décide d’utiliser LYNX, il doit passer un test d’adéquation avant d’être autorisé à négocier des options.

Le VIX et le VVIX ont tendance à être positivement corrélés. Lorsque le VIX s’envole, le VVIX a tendance à faire de même. Et lorsque le VIX se situe à un niveau relativement bas et qu’il fluctue peu, le VVIX a tendance à présenter les mêmes caractéristiques. Cette corrélation positive entre les deux indices fait que les changements de direction de l’un peuvent annoncer ceux de l’autre. Mais attention ! Le VVIX peut être plus volatile que le VIX. Un signal de trading envoyé par un VVIX élevé, par exemple, peut donc disparaître rapidement si cet indice se met soudainement à s’orienter vers le bas.

Attention ! Le VVIX ne prédit pas les mouvements de marché avec certitude, mais reflète les anticipations du marché concernant la volatilité future.

Retour vers la moyenne

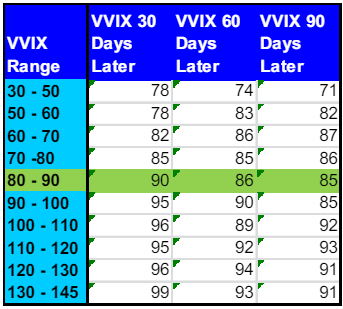

Le VVIX a tendance à revenir vers sa moyenne historique après en avoir dévié. Le tableau ci-dessous montre quelles ont été les valeurs moyennes du VVIX 30, 60 et 90 jours après un moment initial, et ce pour différents intervalles initiaux. Par exemple, lorsque la valeur initiale du VVIX se situait entre 30 % et 50 %, elle atteignait en moyenne 78 % trente jours plus tard. Comme la moyenne historique du VVIX est d’environ 85 %, il n’est pas étonnant de voir que, lorsque sa valeur se situe initialement entre 80 et 90 %, elle se retrouve dans le même intervalle 30, 60 et 90 jours plus tard. Lorsque sa valeur initiale est inférieure à sa moyenne historique, le VVIX a tendance à se retrouver dans un intervalle supérieur dans les mois qui suivent. Et, lorsque sa valeur initiale est supérieure à sa moyenne historique, le VVIX a tendance à se retrouver dans un intervalle inférieur dans les mois qui suivent.

Source : cdn.cboe.com/resources/indices/documents/vvix-termstructure.pdf

Comment utiliser le VVIX ?

Se préparer à une possible envolée de la volatilité

Lorsque le VVIX augmente fortement, cela suggère que les acteurs de marché anticipent de grands mouvements à venir sur la volatilité (VIX), souvent en lien avec des événements macroéconomiques ou géopolitiques. On peut donc se servir d’une hausse du VVIX comme d’un signal précurseur d’une future envolée de la volatilité sur les marchés actions.

Anticiper l’évolution du prix de ses instruments financiers

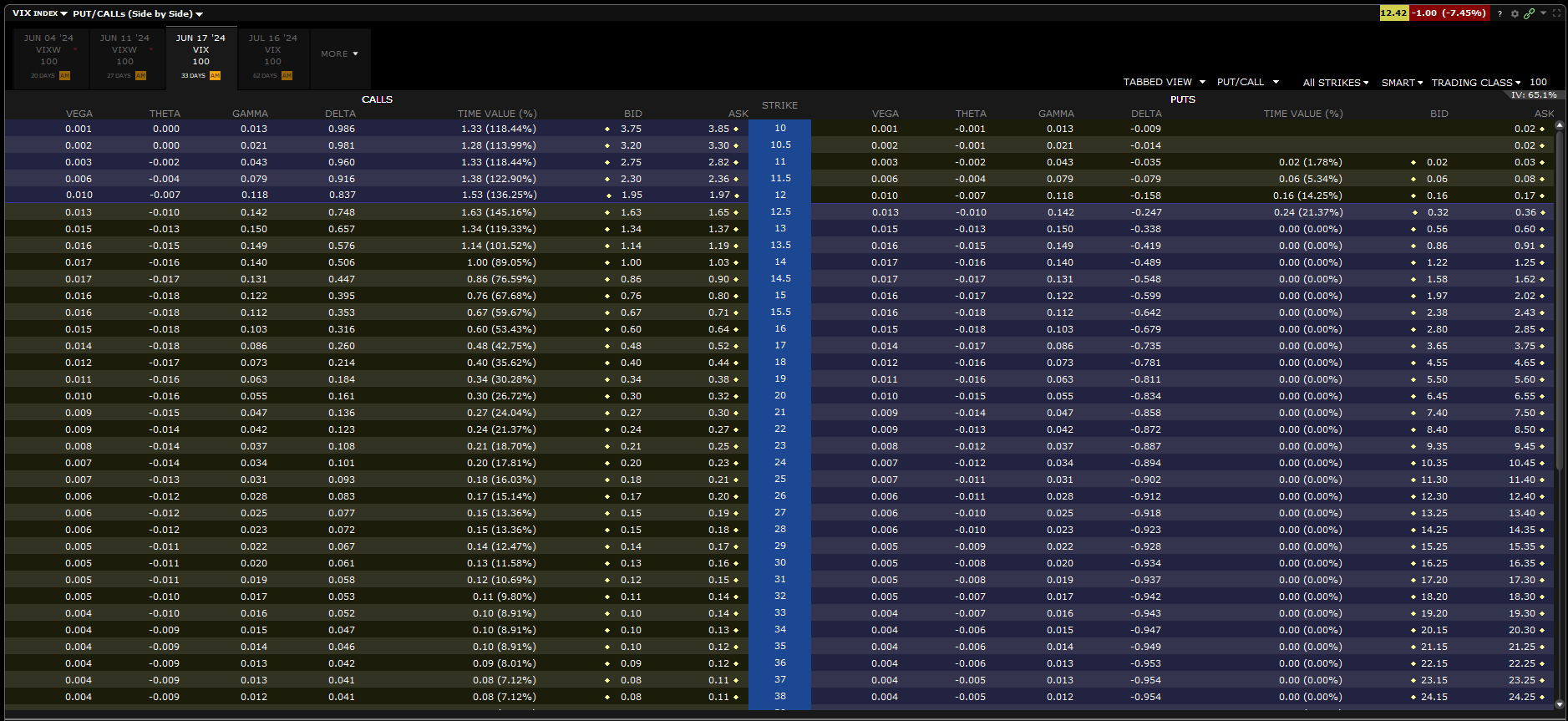

Les traders qui utilisent des options ayant une action pour sous-jacent peuvent consulter le VVIX pour essayer d’anticiper la façon dont le prix de leurs options est susceptible de changer. Un VVIX élevé avec un VIX encore modéré peut annoncer une future hausse de la volatilité implicite et donc du prix des options.

De la même manière, les traders qui négocient des options ou des contrats à terme ayant un indice de volatilité pour sous-jacent peuvent consulter le VVIX pour essayer d’anticiper l’évolution du prix de leurs contrats. Un VVIX élevé avec un VIX encore modéré peut par exemple annoncer une future hausse du prix des calls ayant le VIX pour sous-jacent.

Si vous vendez des options nues sur le VIX, vous vous exposez à un risque très élevé, voire à un risque illimité dans le cas de la stratégie du short call. Si vous vendez un call nu sur le VIX et que celui-ci connaît une des envolées brutales dont il est coutumier, vous enregistrerez peut-être une lourde perte. La vente d’options nues en général, et celle d’options nues sur le VIX en particulier, est donc réservée aux traders aguerris, qui maîtrisent bien les règles de la gestion du risque.

Analyser le sentiment de marché

Le VVIX offre une lecture plus fine du niveau d’incertitude ressenti par les investisseurs. Une augmentation du VVIX peut révéler une inquiétude grandissante, même si les indices boursiers restent stables. On peut donc se servir du VVIX pour essayer d’anticiper la venue d’une période d’instabilité ou d’euphorie exagérée.

Une composante de stratégies de hedging

Certains investisseurs institutionnels ou professionnels intègrent le VVIX dans des stratégies de hedging destinées à protéger un portefeuille d’actions ou des modèles de couverture. Ce type d’approche sophistiquée nécessite cependant une expertise poussée en produits dérivés.

Investir via LYNX

Vous souhaitez investir dans les options et les futures ? Via LYNX, vous accédez à la TWS, une plateforme de trading efficace et fiable qui vous permet de négocier des actions, des options, des contrats à terme, des devises, des ETFs, etc. Découvrez notre offre :

Sources

- Site officiel du Chicago Board Options Exchange : Index Dashboard ; www.cboe.com/us/indices/dashboard/vvix/

- Site officiel du Chicago Board Options Exchange : “DOUBLE THE FUN WITH CBOE’s VVIXSM Index” ; cdn.cboe.com/resources/indices/documents/vvix-termstructure.pdf