Mais les traders ont souvent des opinions nuancées concernant la direction que tel ou tel marché s’apprête à prendre. Ils s’attendent parfois à une évolution latérale ou à une hausse modérée du prix de tel actif. Ou alors ils anticipent une consolidation, ou un faible recul du prix de tel actif. Dans ces situations complexes, les traders peuvent avoir intérêt à envisager une stratégie qui soit légèrement directionnelle, telle qu’un iron condor à biais directionnel. Ils adoptent alors un biais modérément haussier ou modérément baissier.

Cet article propose une introduction au short iron condor à biais directionnel, en examinant la nature des positions ouvertes en exécutant cette stratégie d’options avancée.

Si vous cherchez un courtier pour trader des options, cliquez ici.

Les options sont des instruments financiers complexes dont le maniement comporte des risques importants, pouvant aller jusqu’à la totalité de l’investissement initial. Une parfaite compréhension de leur fonctionnement et des risques associés est indispensable avant toute transaction. Avant d’utiliser les options, les investisseurs doivent également se poser la question de savoir si ces produits financiers conviennent à leurs objectifs d’investissement et à leur tolérance au risque.

Iron Condor Position

Définition et configuration

Un short iron condor est la combinaison de deux spreads de crédit :

- Un call credit spread (bear call spread) : vente d’un call hors de la monnaie et achat d’un call hors de la monnaie plus éloigné, avec des strikes plus élevés que le prix actuel du sous-jacent. Cette partie profite si le prix du sous-jacent reste en dessous du call vendu.

- Un put credit spread (bull put spread) : vente d’un put hors de la monnaie et achat d’un put hors de la monnaie plus éloigné, avec des strikes plus bas que le prix actuel du sous-jacent. Cette partie profite si le prix du sous-jacent reste au-dessus du put vendu.

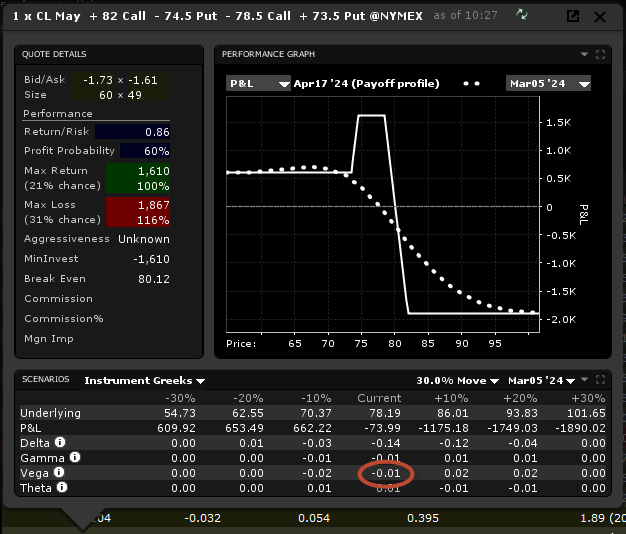

Le delta mesure la sensibilité d’une position aux variations du sous-jacent. Un iron condor neutre est généralement delta neutre. En revanche, un iron condor à biais directionnel (skewed iron condor) présente un delta légèrement positif ou négatif, selon que l’on cherche à profiter d’une hausse ou d’une baisse du sous-jacent. Mais, lorsqu’on construit un iron condor à biais directionnel (skewed iron condor), on construit une position qui a un delta légèrement positif et qui profite d’une hausse du sous-jacent ou une position qui a un delta légèrement négatif et qui profite d’une baisse du prix du sous-jacent.

Rappel : plus l’écart entre les strikes est grand, plus le risque maximal augmente, mais aussi la prime potentielle reçue.

Il existe deux façons de rendre un iron condor directionnel. On peut soit construire un iron condor asymétrique, soit faire en sorte que les strikes d’un des deux spreads qui composent la position soient plus proches de la monnaie que ceux de l’autre spread.

Un iron condor asymétrique

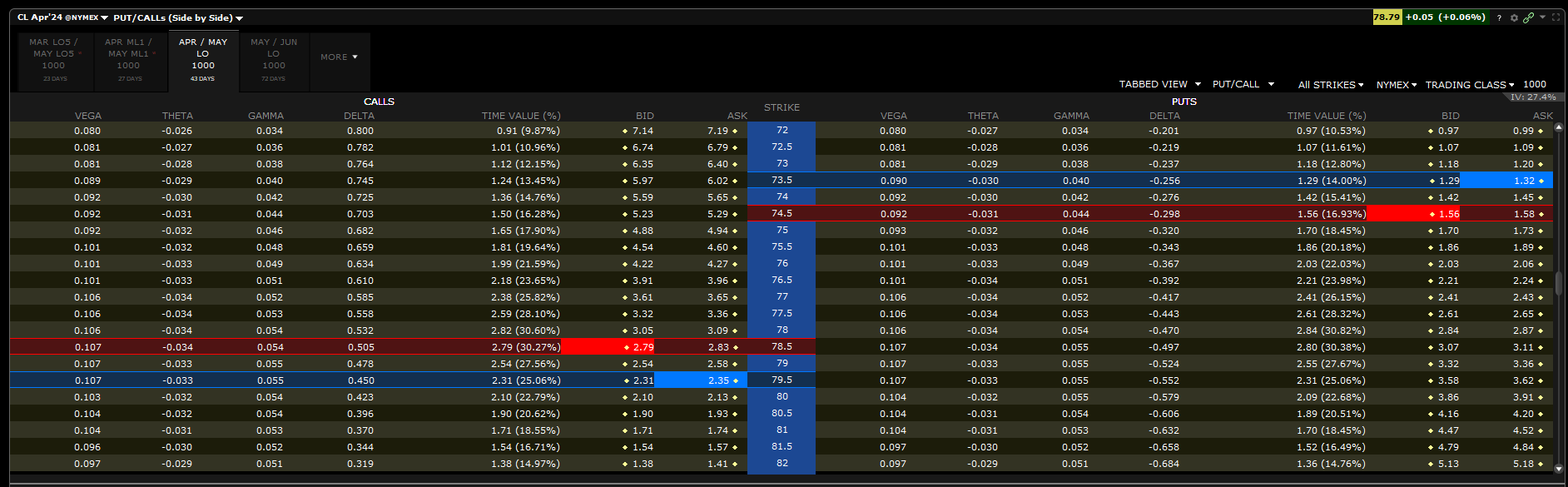

Pour donner un biais directionnel à un iron condor, on peut construire une position asymétrique. Avec un iron condor neutre, le call spread et le put spread présentent le même écart entre leurs strikes. Si on veut que cet écart soit égal à 1 point, on peut par exemple utiliser les strikes suivants :

+1 put 73

−1 put 74

−1 call 80

+1 call 81

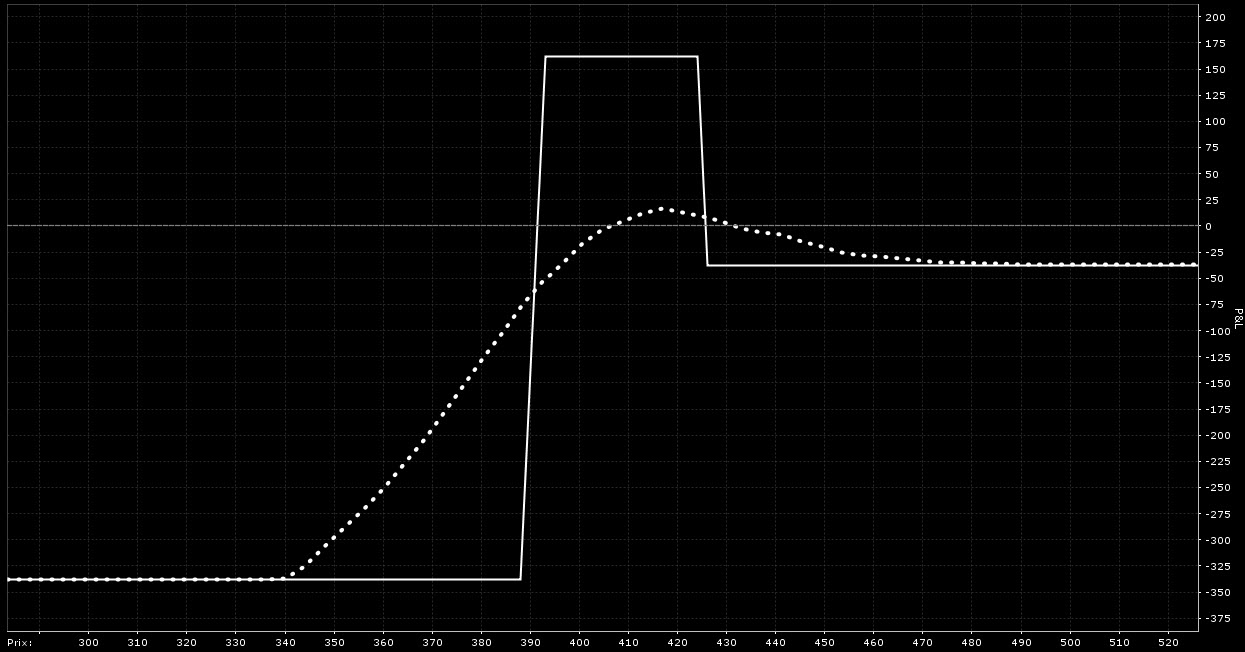

Mais, avec un iron condor asymétrique, l’écart entre les strikes du put spread et l’écart entre les strikes du call spread n’est pas identique. L’écart peut être égal à 1 point du côté des puts et à 2 points du côté des calls, comme dans l’exemple ci-dessous :

En élargissant l’écart entre les strikes d’un des spreads, on peut rendre le delta de celui-ci plus déterminant. On peut rendre un iron condor haussier en élargissant l’écart entre les strikes du put spread. Et on peut rendre un iron condor baissier en élargissant l’écart entre les strikes du call spread, comme ci-dessus.

Le trading d’options est réservé aux investisseurs expérimentés qui connaissent bien le fonctionnement des produits dérivés et comprennent les risques associés. Pour les investisseurs novices, il est conseillé d’acquérir d’abord plus de connaissances et éventuellement d’utiliser un environnement de trading simulé. Si vous souhaitez négocier des options via LYNX, vous devez passer un test d’adéquation avant d’être autorisé à négocier ce type de produit.

Mais attention ! En élargissant l’écart entre les strikes d’un des deux spreads, on augmente son risque du côté où se fait l’élargissement. Avec un iron condor, le risque maximal s’élève en effet à la différence entre l’écart entre les strikes et le crédit reçu. Si, par exemple, on crée un iron condor où l’écart entre les strikes du put spread est égal à 1 point, où l’écart entre les strikes du call spread est égal à 2 points, et où le crédit reçu à l’ouverture de la position est égal à 0,85 $, on risque plus du côté des calls que du côté des puts. Si le put spread expire dans la monnaie, on perd 1 – 0,85 = 0,15 $. Si le call spread expire dans la monnaie, on perd 2 – 0,85 = 1,15 $.

Un iron condor symétrique mais directionnel

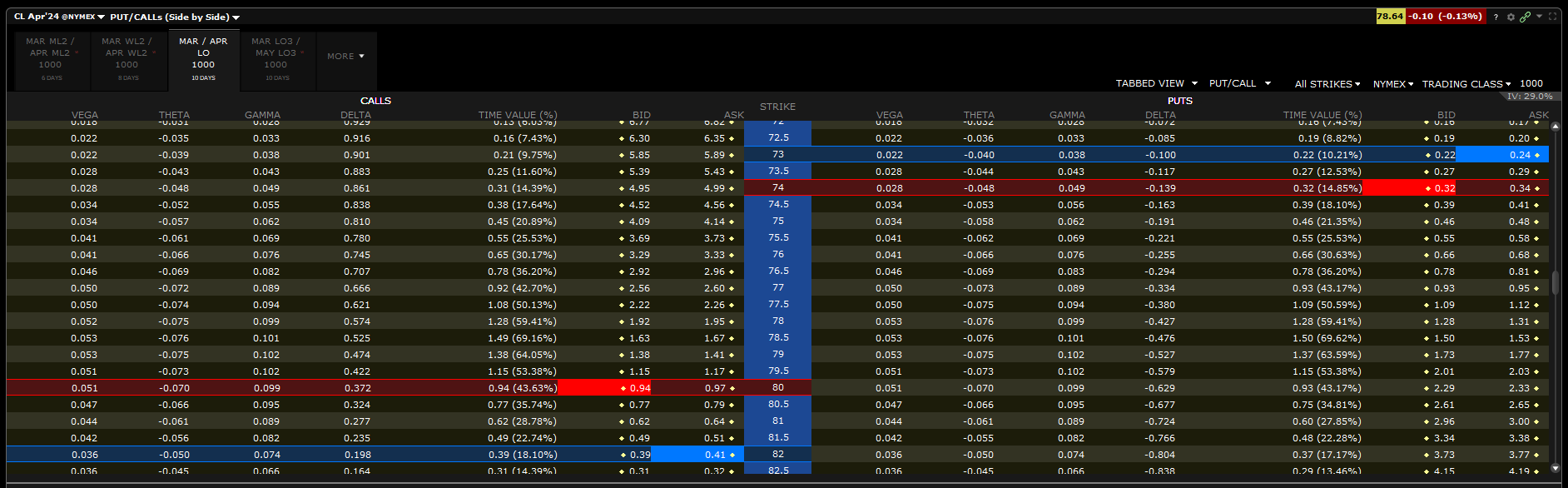

Si on veut construire un iron condor à biais directionnel sans agrandir l’écart entre les strikes d’un des deux spreads qui composent la position, on peut le faire en choisissant ses strikes de façon judicieuse. Si on veut obtenir une position dont le delta soit positif, on peut faire en sorte que le put spread soit plus près des strikes à la monnaie que le call spread.

Si on veut obtenir une position dont le delta soit négatif, on peut faire en sorte que le call spread soit plus près des strikes à la monnaie que le put spread. Dans l’image ci-dessus, on voit que le call spread est plus près de la monnaie, puisque le short call présente un delta égal à 0,505. Le short put, en revanche, présente un delta moins élevé en valeur absolue (0,298).

Pourquoi utiliser un iron condor directionnel ?

La stratégie du iron condor neutre est populaire parmi les traders qui anticipent un marché calme pendant la vie des options. Cette stratégie peut également être utilisée lorsqu’on anticipe une légère hausse ou un léger recul du prix du sous-jacent.

Prenons l’exemple d’un trader qui observe sur le marché sous-jacent un rallye dans le cadre d’une tendance générale baissière. Il s’attend à ce que ce rallye s’essouffle d’ici quelques semaines puisque la tendance générale est baissière. Il peut alors utiliser un iron condor légèrement haussier pour parier sur une hausse modérée, voire un plafonnement, du prix du sous-jacent.

Prenons maintenant l’exemple d’un investisseur qui, dans le cadre d’une tendance des prix haussière, anticipe un léger repli du sous-jacent avant une reprise de la tendance générale. Dans une telle situation, cet investisseur peut envisager de mettre en place un iron condor à biais baissier. Cette stratégie viserait à potentiellement générer un profit si le prix du sous-jacent, après un recul modéré, se stabilisait dans un range inférieur à son prix actuel, tout en limitant le risque de perte maximale en cas de mouvement important.

On voit que cette stratégie n’est pas sans risque. Le trader qui l’utilise, pour être gagnant, a besoin de réunir deux conditions difficiles. D’une part, il doit prédire correctement la direction du marché. D’autre part, il doit prédire correctement l’horizon temporel dans lequel la hausse ou la baisse qu’il anticipe se produira. Cette stratégie est donc réservée aux traders qui maîtrisent bien l’analyse technique et la gestion du risque.

Investir dans les options via LYNX

Grâce à la plateforme de trading TWS disponible via LYNX, vous disposez de nombreux outils pour trader vos options de manière efficace. Vous pouvez par exemple afficher les grecques des options dans votre chaîne d’options. Découvrez l’offre de LYNX pour négocier des options :