Elle présente cepedant un inconvénient de taille. Elle expose le trader qui ouvre une telle position à un risque illimité.

Dans cet article, nous vous présentons une stratégie qui offre des avantages similaires à ceux du ratio spread, tout en n’exposant les investisseurs qu’à un risque défini : le butterfly asymétrique. Si vous cherchez un courtier pour investir dans les options, cliquez ici.

Stratégies options : le butterfly asymétrique

Définition

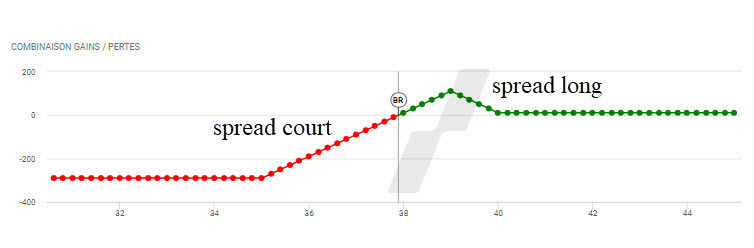

Un butterfly asymétrique est une stratégie qui implique plusieurs options. Comme avec le butterfly classique, on émet deux options de même strike. On achète une option de strike inférieur à celui des options émises. Et on achète une option de strike supérieur à celui des options émises. Ces quatre options sont de même type (quatre calls ou quatre puts) et partagent la même date d’expiration. On pourrait également définir le butterfly comme une combinaison ; celle d’un spread long (pour lequel on paie un débit) et d’un spread court (pour lequel on reçoit un crédit). Dans le cas d’un put butterfly asymétrique, la distance qui sépare les strikes du spread court est plus grande que celle qui sépare les strikes du spread long. Sur le graphique performance infra, on peut voir cette asymétrie entre le spread short (plus grand) et le spread long (plus petit).

Avantages

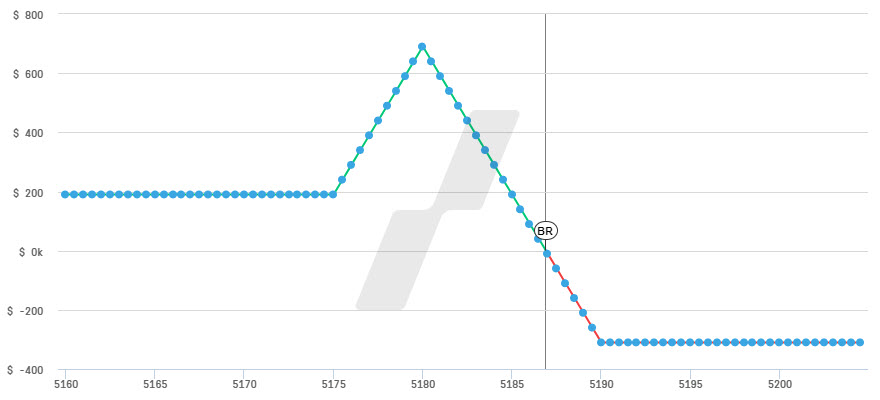

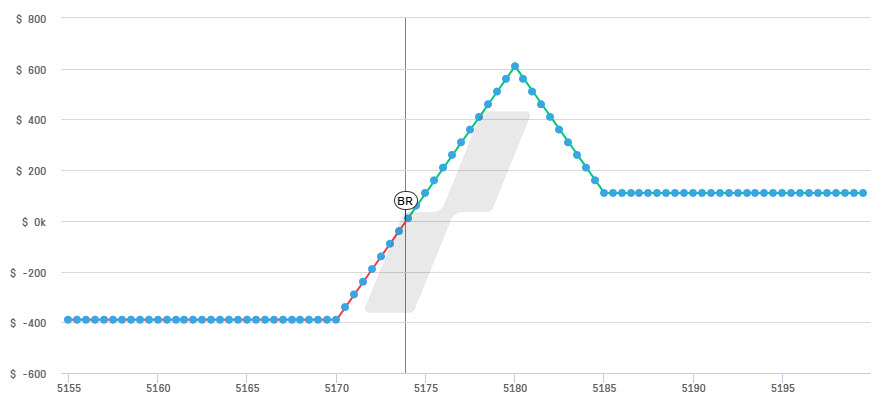

Parce que la distance qui sépare les strikes du spread court est supérieure à celle du spread long, le crédit que rapporte la vente du spread court est généralement supérieur au débit payé pour acheter le spread long. Lorsque c’est le cas, on reçoit un crédit net à l’ouverture de la position. Cela signifie que, si les options expirent hors de la monnaie, on conserve ce crédit et on fait un profit. Dans le cas d’un butterfly impliquant des calls, on ne risque aucune perte si le prix du sous-jacent se situe, à l’échéance des options, au-dessous des strikes (voir graphique performance ci-dessus). Dans le cas d’un butterfly impliquant des puts, on ne risque aucune perte si le prix du sous-jacent se situe, à l’échéance des options, au-dessus des strikes (voir graphique performance ci-dessous).

En éliminant le risque d’un côté du graphique performance, on augmente ses chances de succès par rapport à ce qu’offrirait un butterfly ordinaire équivalent.

Inconvénients

Avec un butterfly asymétrique, le profit maximal et la perte maximale ne sont pas égaux. On risque une somme supérieure au profit potentiel. Cela implique un rapport rendement-risque moins favorable que celui d’un butterfly ordinaire.

Profit maximal

Avec un butterfly asymétrique, on atteint son profit maximum si, à l’échéance des options, le prix du sous-jacent est identique au strike des options courtes. Dans ce scénario, la valeur du spread court est nulle puisque ces options sont hors de la monnaie : on garde alors la totalité du crédit empoché initialement. Et le spread long atteint sa valeur maximale puisque, dans ces conditions, il est complètement dans la monnaie.

Si on reçoit un crédit à l’ouverture de la position, le profit maximal se calcule comme suit :

Profit max. = (distance entre les strikes du spread long) + crédit reçu

Si on paie un débit à l’ouverture de la position, le profit maximal se calcule comme suit :

Profit max. = (distance entre les strikes du spread long) – débit payé

Si le spread long fait 5 points de large (par exemple, 165 – 160) et qu’on a empoché un crédit de 74 $ en ouvrant la position, le profit maximal est égal à : (5 + 0,74) x 100 = 574 $.

Risque / Perte maximale

Avec un butterfly asymétrique, le risque le plus élevé est celui de voir toutes les options du spread expirer dans la monnaie. Certes, si les options expirent dans la monnaie, on bénéficie de la pleine valeur atteinte par le spread long. Mais, le spread court, qui est plus large, occasionne un débit égal à la distance entre ses strikes. Si on reçoit un crédit à l’ouverture de la position, la perte maximale se calcule comme suit :

Perte max. = (largeur du spread long – largeur du spread court) – crédit reçu

Si on paie un débit à l’ouverture de la position, la perte maximale se calcule comme suit :

Perte max. = (largeur du spread court – largeur du spread court) + débit payé

Si le spread court fait 10 points de large (par exemple, 160 – 150) et le spread long 5 points de large (par exemple, 165 – 160) et qu’on a empoché un crédit de 74 $ en ouvrant la position, la perte maximale est égale à : [(10 – 5) – 0,74] x 100 = 426 $.

Saisie d’ordre

Le principe

Un butterfly asymétrique est une position à quatre options. Elle peut se construire à l’aide de calls seuls ou de puts seuls. Une stratégie courante consiste à utiliser des options hors de la monnaie, dans l’espoir de voir le spread court expirer hors de la monnaie et d’empocher un crédit à l’ouverture de la position.

Le cycle d’expiration

Si on utilise des puts, on peut espérer voir se réaliser un des deux scénarios suivants. Dans le scénario d’un rallye du sous-jacent, on profitera de l’érosion de la valeur temps des puts pour racheter le butterfly spread à un prix inférieur au crédit empoché initialement. Si on mise sur ce scénario, on peut choisir un cycle d’expiration long (environ 45 jours). Plus la date d’expiration est lointaine, plus le crédit empoché initialement est grand. Dans le scénario d’une légère baisse du sous-jacent, on peut, grâce à la proximité du prix du sous-jacent et du strike des options courtes, empocher, à ou près de la date d’échéance, tout ou partie du profit maximal. Si on mise sur ce dernier scénario, on peut préférer un cycle d’expiration court. Car, avec un butterfly, une position ne peut afficher une partie importante de son profit maximal qu’à l’approche de l’échéance des options.

Si on utilise des calls, on espère voir se réaliser un des deux scénarios suivants. Dans le scénario d’une baisse du sous-jacent, l’érosion de la valeur temps des calls peut permettre de racheter le butterfly spread à un prix inférieur au crédit empoché initialement. Dans le scénario d’une légère hausse du sous-jacent, si le prix du sous-jacent est près du strike des options courtes, on peut espérer empocher, à ou près de la date d’échéance, tout ou partie du profit maximum.

Les jambes de la position

Put butterfly

- Vendre 2 puts hors de la monnaie.

- Acheter un put de strike supérieur à celui des puts courts.

- Acheter un put de strike inférieur à celui des puts courts. S’assurer que la distance entre les strikes du spread court est plus grande que celle séparant les strikes du spread long.

Call butterfly

- Vendre 2 calls hors de la monnaie.

- Acheter un call de strike inférieur à celui des calls courts.

- Acheter un call de strike supérieur à celui des calls courts. S’assurer que la distance entre les strikes du spread court est plus grande que celle séparant les strikes du spread long.

Le skew de volatilité

En présence d’un skew sur un marché donné, la valorisation plus élevée des options du côté concerné permet d’obtenir un crédit plus élevé qu’avec un butterfly symétrique établi sur l’autre versant de la chaîne d’options.

Quand fermer la position ?

Si on mise sur l’érosion de la valeur temps de toutes les options composant le spread, on peut décider de tenir la position jusqu’à leur échéance. Si les options expirent hors de la monnaie, on conserve la totalité du crédit reçu. On peut également décider de fermer la position lorsque le profit non réalisé devient égal à un certain pourcentage du crédit reçu (par exemple, 50 %). En se fixant ainsi un objectif plus modeste, on augmente ses chances de succès. Car on se donne les moyens de fermer la position tôt, avant un éventuel mouvement défavorable du sous-jacent.

Si on mise sur un mouvement du sous-jacent vers le strike des options courtes, on peut décider de tenir la position jusqu’à leur échéance dans l’espoir de réaliser une grande partie du profit maximal. On peut également décider de fermer la position lorsque le profit non réalisé devient égal à un certain pourcentage du profit maximal (par exemple, 25 ou 50 %) pour augmenter ses chances de succès.

Trader les options via LYNX

Avec la plateforme de trading TWS disponible via LYNX, vous disposez de nombreux outils pour trader vos options de manière efficace et avancée. Vous pouvez notamment utiliser l’outil Strategy Builder pour mettre en place les positions de vos stratégies préférées en quelques clics seulement. Découvrez les avantages de la négociation d’options via LYNX :