Temps de lecture : 9 minutes

110 grammes de sucre par jour, dont environ la moitié provient de sucres ajoutés. Cela correspond à 28 morceaux de sucre. Le sucre est ainsi l’une des matières premières agricoles les plus utilisées dans notre alimentation.

Comme pour toutes les matières premières, le sucre est également négocié en bourse. Ce sont principalement des acteurs professionnels et des entreprises qui y investissent, afin de mieux planifier leurs budgets pour l’année à venir. Mais les investisseurs particuliers peuvent eux aussi investir dans le sucre.

Dans cet article, nous expliquons comment investir dans le sucre via les contrats à terme (futures). Vous cherchez un courtier en ligne pour négocier des contrats à terme ? Cliquez ici.

Les contrats à terme (futures) sont des instruments financiers complexes qui présentent des risques importants. Les investisseurs doivent évaluer avec soin si ces produits correspondent à leurs objectifs d’investissement et à leur tolérance au risque. Il est également essentiel de renforcer ses connaissances des marchés à terme et des différentes stratégies de trading avant de commencer à négocier des futures.

sommaire

Investir dans l’industrie du sucre

Lorsqu’on pense à l’investissement dans les matières premières, la plupart des investisseurs songent immédiatement au pétrole ou au gaz naturel, rarement au sucre.

Et pourtant, l’industrie du sucre représente plusieurs milliards de dollars. Le sucre est utilisé dans une multitude d’applications de notre vie quotidienne. Ces dernières années, la valeur de l’industrie mondiale du sucre a été estimée à environ 100 milliards de dollars par an. Ce chiffre inclut la production, la transformation et le commerce de la canne à sucre et de la betterave sucrière, ainsi que les marchés connexes des produits dérivés comme le sucre raffiné, le sirop de sucre et d’autres sous-produits.

Le sucre est principalement extrait de la canne à sucre et de la betterave sucrière. La canne à sucre représente à elle seule environ 80 % de la production mondiale. Des pays comme le Brésil, l’Inde, la Chine et la Thaïlande figurent parmi les plus grands producteurs de canne à sucre. En ce qui concerne la betterave sucrière, les principaux producteurs sont l’Europe, la Russie et les États-Unis.

Dans les pays développés, une tendance croissante vers une alimentation plus saine s’est installée ces dernières années. En conséquence, la consommation de sucre y diminue progressivement. Toutefois, cette baisse est largement compensée par l’augmentation de la consommation dans les marchés émergents, où la hausse du niveau de vie s’accompagne généralement d’une augmentation de la consommation de sucre.

Les facteurs qui influencent le prix du sucre

Le prix du sucre est influencé par une combinaison de facteurs variés.

Comme pour toutes les matières premières agricoles, le rendement des récoltes joue un rôle essentiel dans la détermination des prix. L’un des éléments les plus déterminants pour la qualité de la récolte est la météo. Les conditions climatiques ont un impact crucial sur la production de sucre, car la canne à sucre comme la betterave sucrière sont très sensibles aux variations climatiques.

Des événements météorologiques extrêmes comme la sécheresse, les pluies excessives ou le gel peuvent endommager les cultures, entraîner une baisse de l’offre et, par conséquent, faire grimper les prix.

La quantité de sucre produite dans les principaux pays producteurs a une influence directe sur les prix. Le Brésil, l’Inde, la Chine et la Thaïlande comptent parmi les plus grands producteurs de sucre au monde. Les variations des volumes de production, liées aux évolutions des techniques agricoles, aux investissements dans les infrastructures ou à la disponibilité des terres cultivables, peuvent affecter le prix du sucre.

Le prix du pétrole a également, et peut-être de façon surprenante, une influence indirecte sur le prix du sucre. Cela s’explique principalement par son impact sur la production d’éthanol. Au Brésil, une part importante de la récolte de canne à sucre est utilisée pour produire de l’éthanol, un biocarburant. Lorsque les prix du pétrole sont élevés, la demande d’éthanol augmente, ce qui réduit la quantité de sucre disponible pour l’alimentation et fait grimper les prix.

La valeur des devises nationales peut également jouer un rôle dans l’évolution des prix du sucre. Étant donné que le sucre est négocié à l’échelle internationale en dollars américains, les fluctuations des taux de change dans les grands pays producteurs comme le Brésil et l’Inde peuvent avoir un impact. Une monnaie plus faible rend les exportations moins chères, ce qui peut accroître l’offre sur le marché mondial et faire baisser les prix.

Les événements géopolitiques tels que les conflits commerciaux, les embargos ou les sanctions économiques peuvent également influencer le prix du sucre en perturbant les chaînes d’approvisionnement. Les tensions entre grands pays producteurs et consommateurs génèrent souvent de l’incertitude sur les marchés, ce qui se traduit généralement par une volatilité accrue des prix.

Avantages de la négociation de contrats à terme

- Utilisation comme couverture (hedge) : le risque lié à vos positions ouvertes peut être couvert à l’aide de contrats à terme. Un portefeuille haussier peut être protégé par la vente à découvert d’un future. Un portefeuille baissier peut, quant à lui, être couvert par une position longue sur un future. Il est également possible d’utiliser des stratégies comme les calendar spreads ou les commodity spreads.

- Spéculer sur les mouvements de prix sans acheter l’actif sous-jacent : une position longue permet de spéculer sur une hausse de l’actif sous-jacent. Une position courte permet d’anticiper une baisse.

- Investir dans un indice en une seule transaction : les contrats à terme sur indice sont des futures dont la valeur sous-jacente est un indice boursier. Si vous avez une vision positive sur le marché sans savoir précisément quelles actions acheter ou quel secteur va monter, vous pouvez investir via un contrat sur un indice entier. Si l’indice progresse, la valeur du contrat à terme augmente également.

Inconvénients de la négociation de contrats à terme

- Pertes illimitées : dans le cas d’une position vendeuse (short) sur un contrat à terme, les pertes peuvent théoriquement être illimitées si le prix de l’actif sous-jacent s’envole. Cela peut également s’appliquer à une position acheteuse (long), notamment lorsque l’actif sous-jacent est une matière première. À mesure que le cours de l’actif monte ou descend, les pertes sur votre position longue ou courte augmentent. En théorie, le prix de l’actif sous-jacent peut évoluer sans limite, à la hausse comme à la baisse.

- Effet de levier : la valeur du contrat est amplifiée par le multiplicateur. Ainsi, une variation du prix de l’actif sous-jacent entraîne une variation plus importante du contrat à terme. Les gains comme les pertes peuvent donc augmenter rapidement. En raison de l’effet de levier, un petit mouvement de marché peut avoir un fort impact sur vos résultats, positifs ou négatifs. Dans les cas extrêmes, vous pouvez perdre plus que votre mise initiale.

- Appels de marge (margin calls) : la négociation de contrats à terme peut entraîner la perte de votre capital initial, voire davantage. Les pertes étant théoriquement illimitées, elles peuvent dépasser la marge initiale requise. Le cas échéant, l’investisseur devra probablement effectuer un versement complémentaire pour répondre à ses obligations de marge.

Investir dans le sucre

Lorsqu’un investisseur anticipe une hausse ou une baisse du prix du sucre, plusieurs options s’offrent à lui pour tirer parti de cette évolution. Il peut, par exemple, investir dans des entreprises actives dans la production de sucre. Parmi les principaux acteurs du secteur, on retrouve l’Indien Shree Renuka Sugars, Rana Sugars, ou encore l’Allemand Südzucker, auquel est rattachée la société belge La Raffinerie Tirlemontoise.

Dans cet article, nous nous concentrons toutefois sur l’investissement dans le sucre via des contrats à terme. Les futures sur le sucre sont des contrats à terme permettant aux investisseurs de négocier le prix futur du sucre. Chaque contrat spécifie une quantité donnée de sucre devant être livrée à un prix déterminé à une date future. Ces contrats sont négociés sur de grandes places boursières telles que

l’Intercontinental Exchange (ICE) et le Chicago Mercantile Exchange (CME).

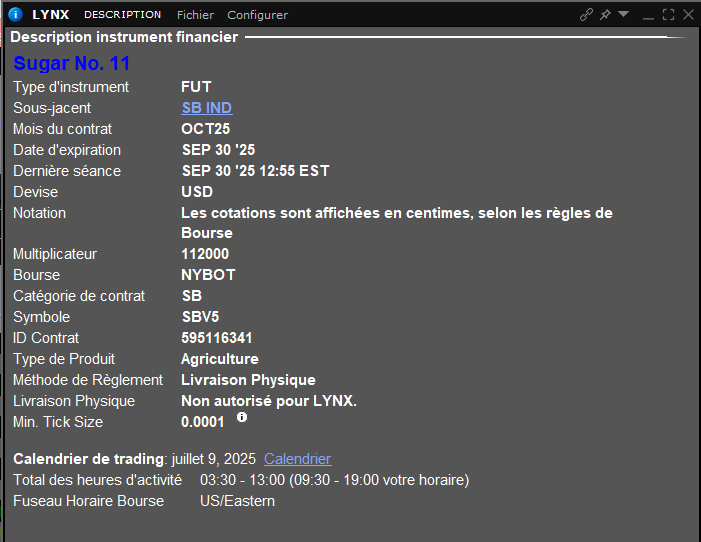

Contrat à terme Sugar No. 11 (SB)

L’un des contrats à terme les plus importants dans le domaine du sucre est le Sugar No. 11. Il s’agit de la référence mondiale pour la négociation de sucre brut. Le contrat Sugar No. 11 est l’un des plus négociés et les plus connus dans l’industrie sucrière. Ce contrat, négocié sur l’Intercontinental Exchange (ICE), représente du sucre de canne brut et joue un rôle clé dans le commerce mondial du sucre.

Chaque contrat Sugar No. 11 représente 112.000 livres de sucre de canne brut, ce qui permet de négocier d’importants volumes standardisés. À un prix d’environ

0,19 dollar par livre, un contrat équivaut à une valeur de 21.280 dollars.

La variation minimale de prix (appelée tick) est de 0,01 cent par livre, soit une variation de 11,20 dollars par contrat.

La date d’échéance du contrat Sugar No. 11 correspond généralement au dernier jour du mois précédent le mois de livraison. Les mois de livraison sont mars, mai, juillet et octobre. Lors de l’échéance, le contrat prévoit une livraison physique du sucre mentionné. Les investisseurs qui ne souhaitent pas procéder à cette livraison doivent clôturer leur position avant la date d’expiration du contrat. Chez LYNX, la livraison physique n’est toutefois pas possible. Si vous conservez une position ouverte après le début de la période de clôture (close-out), le système fermera automatiquement votre position.

Veuillez lire le Document d’informations clés (DIC/KID) avant d’investir dans ce produit.