Cet article explore le fonctionnement de cette stratégie, ses avantages potentiels et ses inconvénients. Il est impératif de souligner que le short iron condor est une stratégie complexe et risquée, qui ne convient pas à tous les investisseurs. Sa mise en œuvre exige une connaissance approfondie des options et une gestion active.

Si vous cherchez un courtier pour investir dans des options, cliquez ici.

Les options sont des instruments financiers complexes dont l’utilisation comporte des risques importants, pouvant aller jusqu’à la totalité de l’investissement initial. Une parfaite compréhension de leur fonctionnement et des risques associés est indispensable avant toute transaction. Avant d’utiliser les options, les investisseurs doivent également se demander si ces produits conviennent à leurs objectifs d’investissement et à leur tolérance au risque.

Iron Condor

Le short iron condor, c’est quoi ?

Le short iron condor est une stratégie d’options qui consiste à vendre deux spreads (un put spread et un call spread) ayant le même sous-jacent et la même date d’échéance pour recevoir une prime et un crédit. Pour construire une position non directionnelle, on peut choisir des prix d’exercice (strikes en anglais) situées de part et d’autre du prix actuel de l’actif sous-jacent. La stratégie implique alors les quatre transactions suivantes :

- Vente d’une option de vente (put) au strike X1 (prix d’exercice inférieur au prix actuel du sous-jacent).

- Achat d’une option de vente (put) au strike X2 (prix d’exercice inférieur à X1). Ces deux transactions forment un short put spread (credit put spread).

- Vente d’une option d’achat (call) au strike X3 (prix d’exercice supérieur au prix actuel du sous-jacent).

- Achat d’une option d’achat (call) au strike X4 (prix d’exercice supérieur à X3). Ces deux transactions forment un short call spread (credit call spread).

Les strikes sont choisis de manière à respecter la relation X1 < X2 < X3 < X4 et à ce que X1 – X2 = X4 – X3. L’investisseur reçoit une prime nette à l’entrée en position, car les primes des options vendues (X1 et X3) sont supérieures à celles des options achetées (X2 et X4).

Exemple

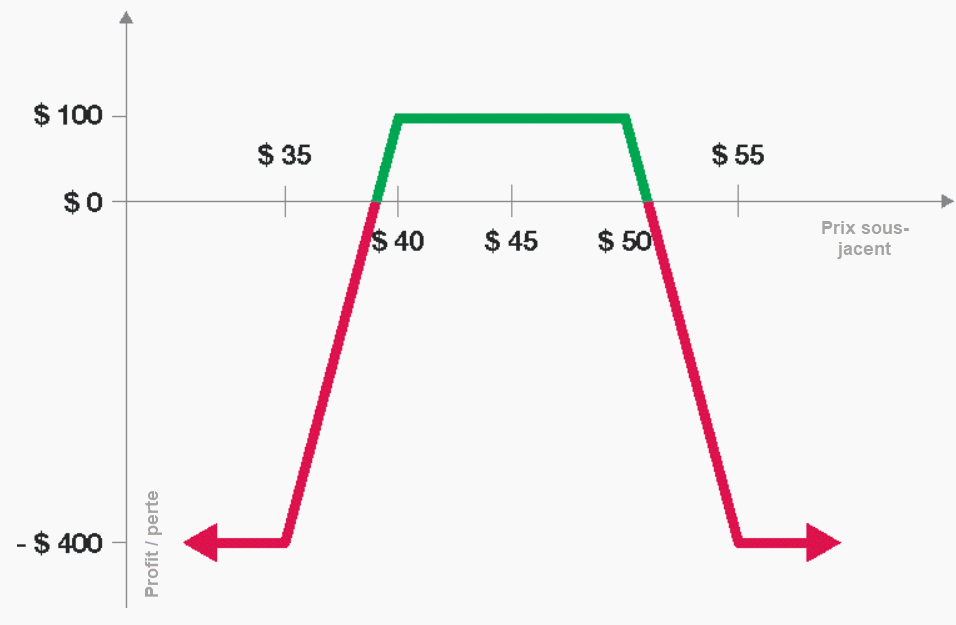

Dans le graphique ci-dessous, on effectue les transactions suivantes pour ouvrir une position short iron condor :

- Achat : option put 35 $

- Vente : option put 40 $

- Vente : option call 50 $

- Achat : option call 55 $

Profil de profit et perte

Profit maximal

Le profit maximal correspond à la prime nette reçue lors de la mise en place de la stratégie. Il est réalisé si, à l’échéance, le prix du sous-jacent se situe entre les deux strikes des options vendues (X1 et X3). Dans ce scénario, toutes les options expirent sans valeur et l’investisseur conserve l’intégralité de la prime.

Perte maximale

La perte maximale est limitée et survient si le prix de l’actif sous-jacent à l’échéance se situe :

- sous le strike le plus bas (X2) : la perte est alors égale à la différence entre les strikes du put spread (X1 – X2) moins la prime nette reçue.

- au-dessus du strike le plus élevé (X4) : la perte est alors égale à la différence entre les strikes du call spread (X4 – X3) moins la prime nette totale reçue.

Les points morts

Le point mort ou seuil de rentabilité d’une position option est le prix du sous-jacent auquel la position ne réalise ni profit ni perte à l’échéance. Le short iron condor possède deux points morts :

- Point mort inférieur : strike du put vendu (X1) – prime nette reçue

- Point mort supérieur : strike du call vendu (X3) + prime nette reçue

On réalise un profit à l’échéance si le prix du sous-jacent se situe entre ces deux points morts.

Les grecques d’une position short iron condor

Les grecques d’une position mesurent la sensibilité de celle-ci à un certain nombre de changements dans les conditions du marché sous-jacent. Examinons le delta, le thêta et le véga d’une position short iron condor.

Un delta neutre

Si la position est bien centrée, son delta est initialement proche de zéro. Cela signifie qu’elle est peu sensible aux variations modérées du prix du sous-jacent. Mais le delta peut devenir positif ou négatif si le prix s’approche des strikes du put spread ou du call spread.

Un thêta positif

Le passage du temps est bénéfique pour une position short. En tant que vendeur net d’options, l’investisseur profite de l’érosion de la valeur temps. L’objectif d’un short iron condor est donc de voir le sous-jacent rester confiné entre les strikes X1 et X3 (options vendues) jusqu’à l’échéance, afin que toutes les options expirent sans valeur et que la prime nette soit conservée.

Un véga négatif

Le short iron condor est une stratégie à véga négatif. Une baisse de la volatilité implicite après l’ouverture lui profite, car elle réduit la valeur extrinsèque des options vendues. Inversement, une hausse de la volatilité implicite lui est défavorable et peut générer des pertes, même si le sous-jacent reste dans le range défini par les deux points morts.

Le trading d’options est réservé aux investisseurs expérimentés qui connaissent bien le fonctionnement des produits dérivés et comprennent les risques associés. Pour les investisseurs novices, il est conseillé d’acquérir d’abord plus de connaissances et éventuellement d’utiliser un environnement de trading simulé. Si vous souhaitez négocier des options via LYNX, vous devez passer un test d’adéquation avant d’être autorisé à négocier ce type de produit.

Des événements imprévus (annonces économiques, crises géopolitiques, résultats d’entreprise) peuvent provoquer des pics de volatilité, accroître la valeur des options vendues et nuire à la position.

Avantages potentiels de la stratégie

- Risque limité et défini : la perte maximale est connue à l’avance et limitée, car les options achetées couvrent les options vendues.

- Thêta positif : le temps qui passe joue en faveur de la position tant que le sous-jacent reste entre les strikes du put spread et du call spread.

Inconvénients et risques significatifs

- Une stratégie complexe : la gestion simultanée de quatre options requiert une bonne compréhension des grecques et des mécanismes de marché. Cette stratégie n’est pas adaptée aux investisseurs débutants.

- Un profit limité : le gain potentiel se limite à la prime nette reçue, ce qui peut sembler modeste par rapport au risque pris, surtout si les spreads sont larges.

- Une gestion active nécessaire : si le prix du sous-jacent s’approche d’un point mort ou d’un strike vendu, le trader peut vouloir ajuster la position (rouler un spread, rapprocher l’autre du marché, ou fermer la position pour limiter les pertes).

- Risque de marge élevé : même si la perte est limitée, les courtiers exigent des marges initiales importantes en raison de la vente d’options.

- Frais de transaction relativement élevés : ouvrir et fermer quatre contrats engendre plus de frais que des stratégies simples, ce qui peut réduire la rentabilité si la prime nette est faible.

- Risque d’assignation : même hors de la monnaie, les options vendues peuvent être assignées avant l’échéance.

Investir dans les options via LYNX

Un compte via LYNX vous permet d’accéder à la plateforme de trading TWS. Ses outils avancés vous aident à gérer les risques et à prendre des décisions éclairées. Découvrez l’offre de LYNX en matière d’options :