Spécifications d’ordres

Personnalisez votre ordre

Les spécifications d’ordre, telles que la durée de validité (time in force), les méthodes de déclenchement et les ordres conditionnels, permettent aux investisseurs de personnaliser la manière, le moment et les conditions dans lesquels leurs transactions peuvent être exécutées, afin de les adapter à leur stratégie de marché individuelle.

Avertissement :

bien que ces paramètres offrent un meilleur contrôle sur l’exécution de vos ordres, ils ne garantissent pas qu’une transaction sera exécutée exactement selon les conditions définies.

Les conditions de marché, la liquidité disponible et les mouvements de prix peuvent tous influencer la manière dont un ordre est exécuté, voire s’il l’est.

Durée de validité

La durée de validité désigne la durée ou la période pendant laquelle un ordre reste actif sur le marché. Différentes options sont disponibles pour répondre à vos besoins en matière de négociation :

DAY (Day Order)

Un ordre Day n’est actif que pour la séance de négociation en cours. Si l’ordre n’est pas exécuté avant la fin de la journée de négociation, il sera automatiquement annulé.

GTC (Good ‘Til Canceled)

Un ordre Good ‘Til Canceled reste actif jusqu’à ce qu’il soit exécuté ou annulé manuellement par le trader. Il reste sur le marché pendant une période prolongée, qui peut être de 30 jours ou plus, en fonction de la politique du courtier.

GTD (Good ‘Til Date)

Un ordre Good ‘Til Date est actif jusqu’à une date spécifique mentionée par le trader. Si l’ordre n’est pas exécuté à cette date, il est annulé.

DTC (Day ‘Til Canceled)

Un ordre Day ‘Til Canceled est similaire à un ordre Day, mais au lieu d’être annulé et supprimé de l’écran de trading à la fin de la journée, l’ordre est désactivé.

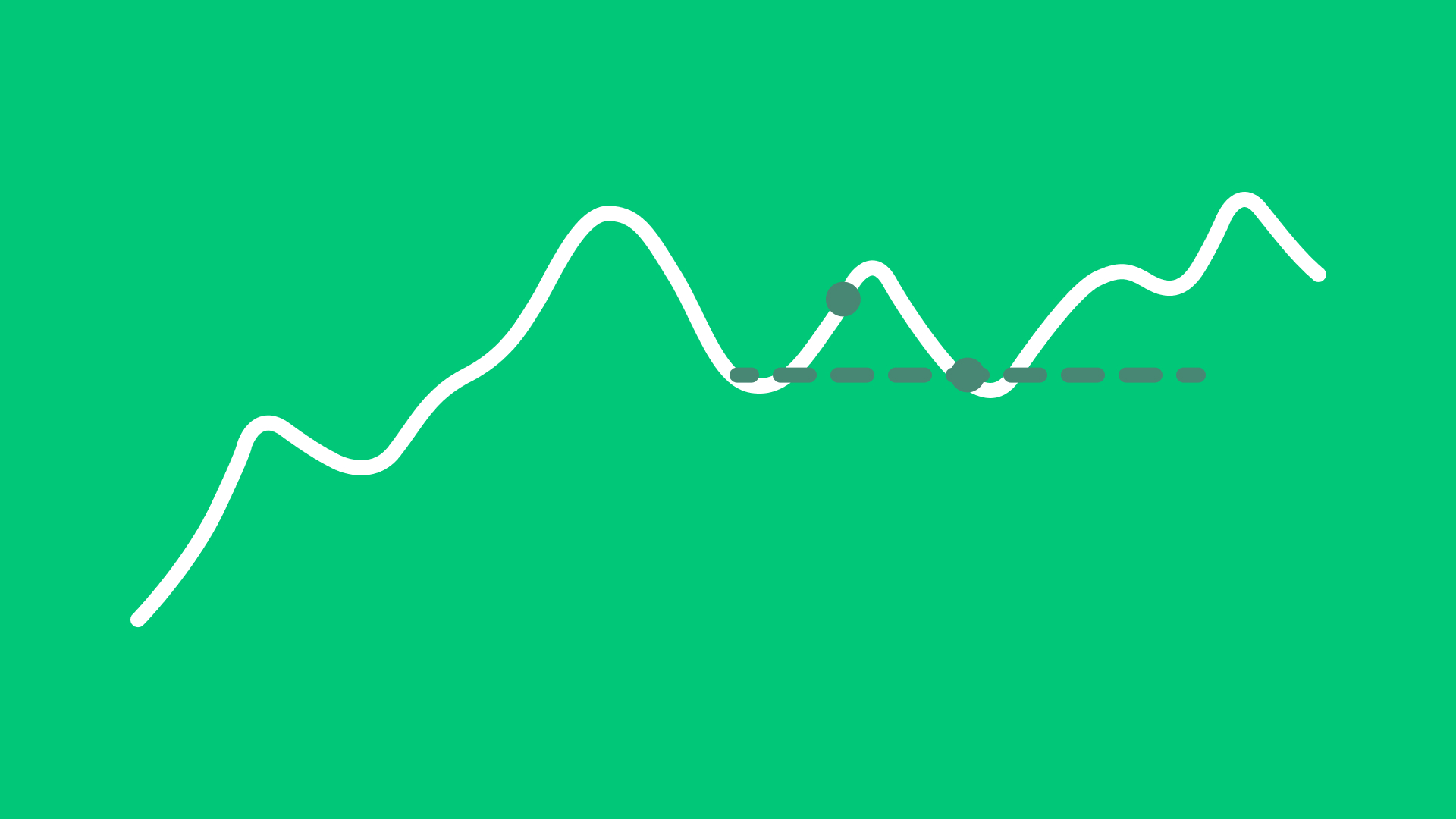

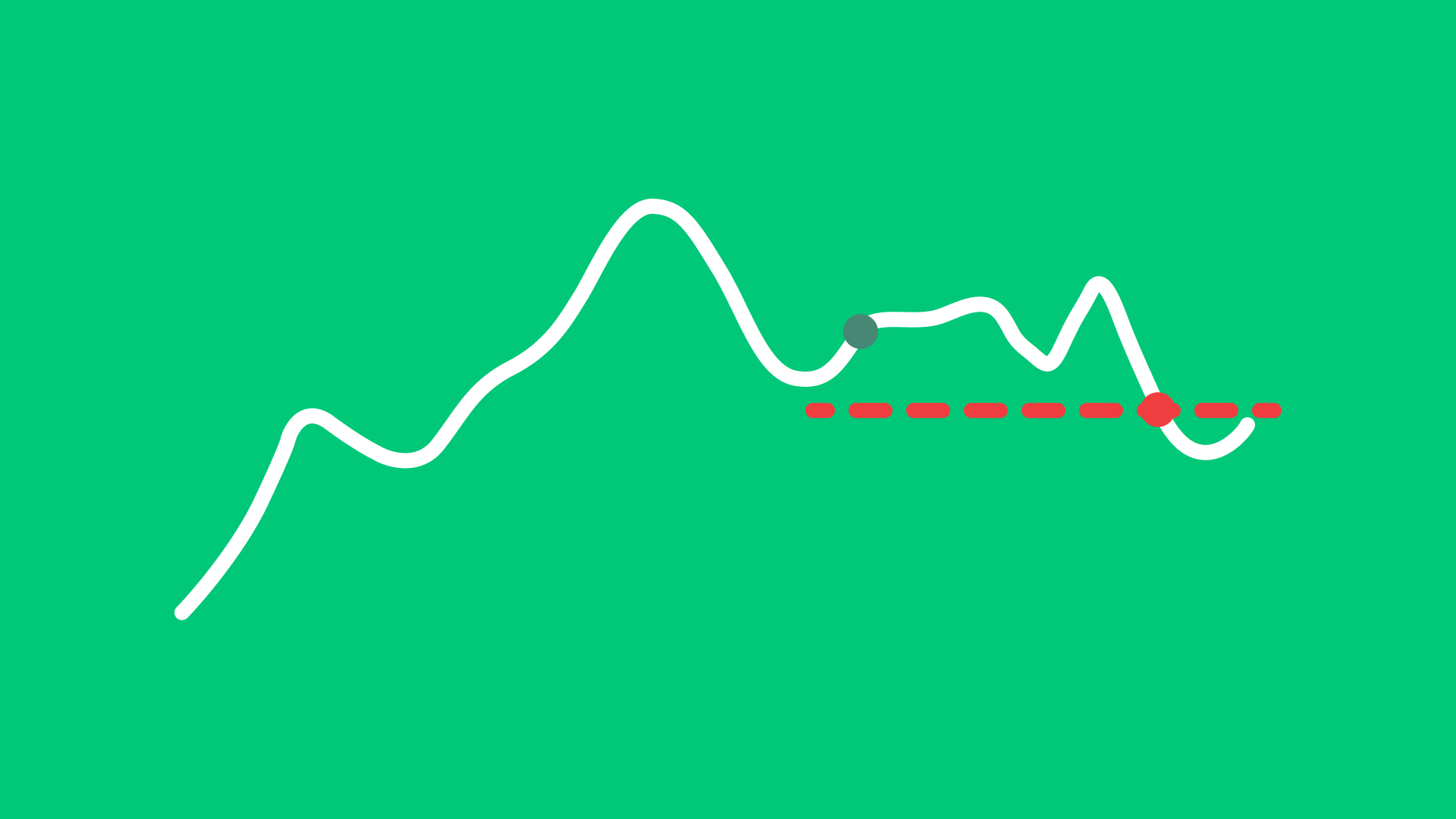

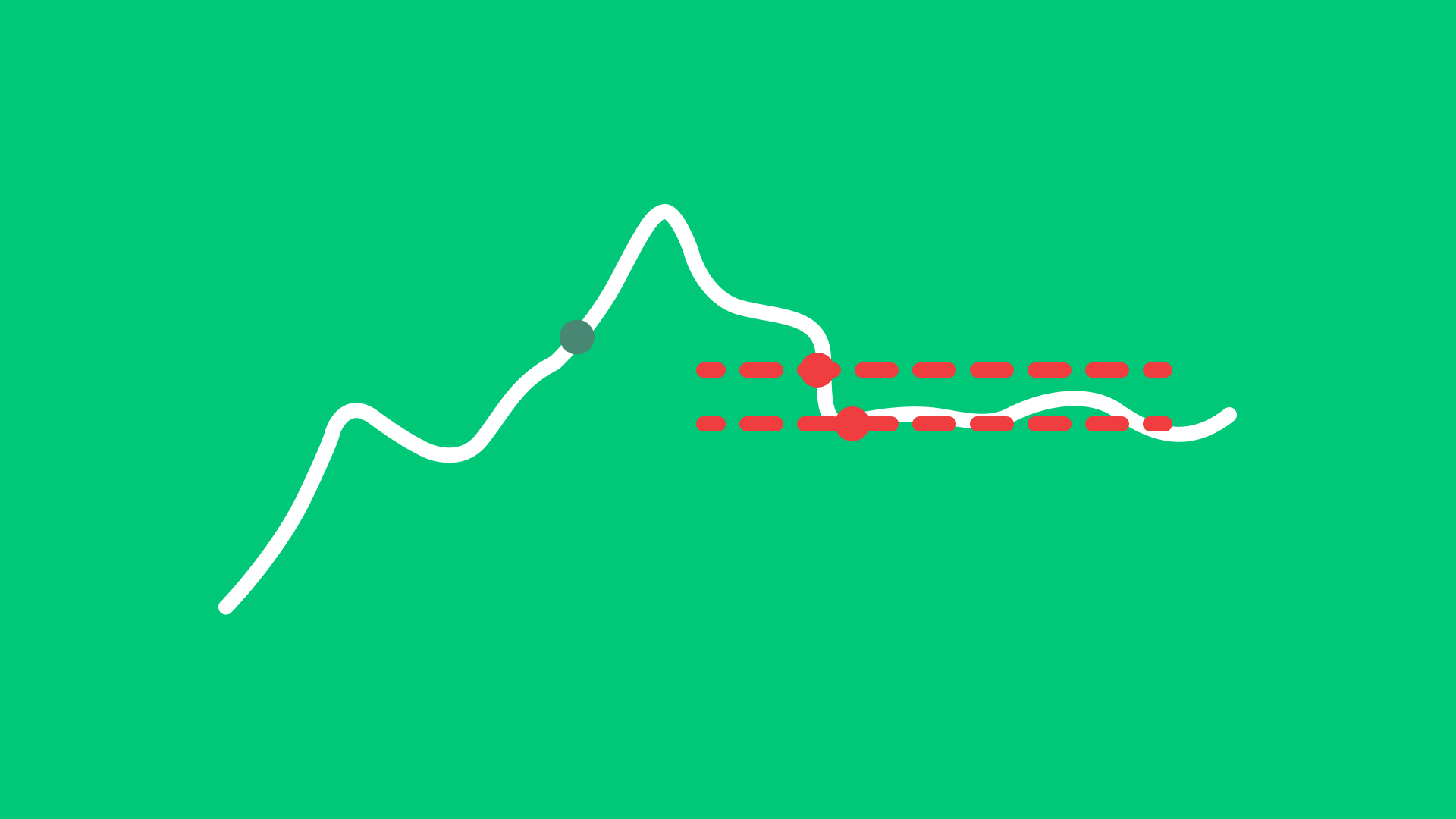

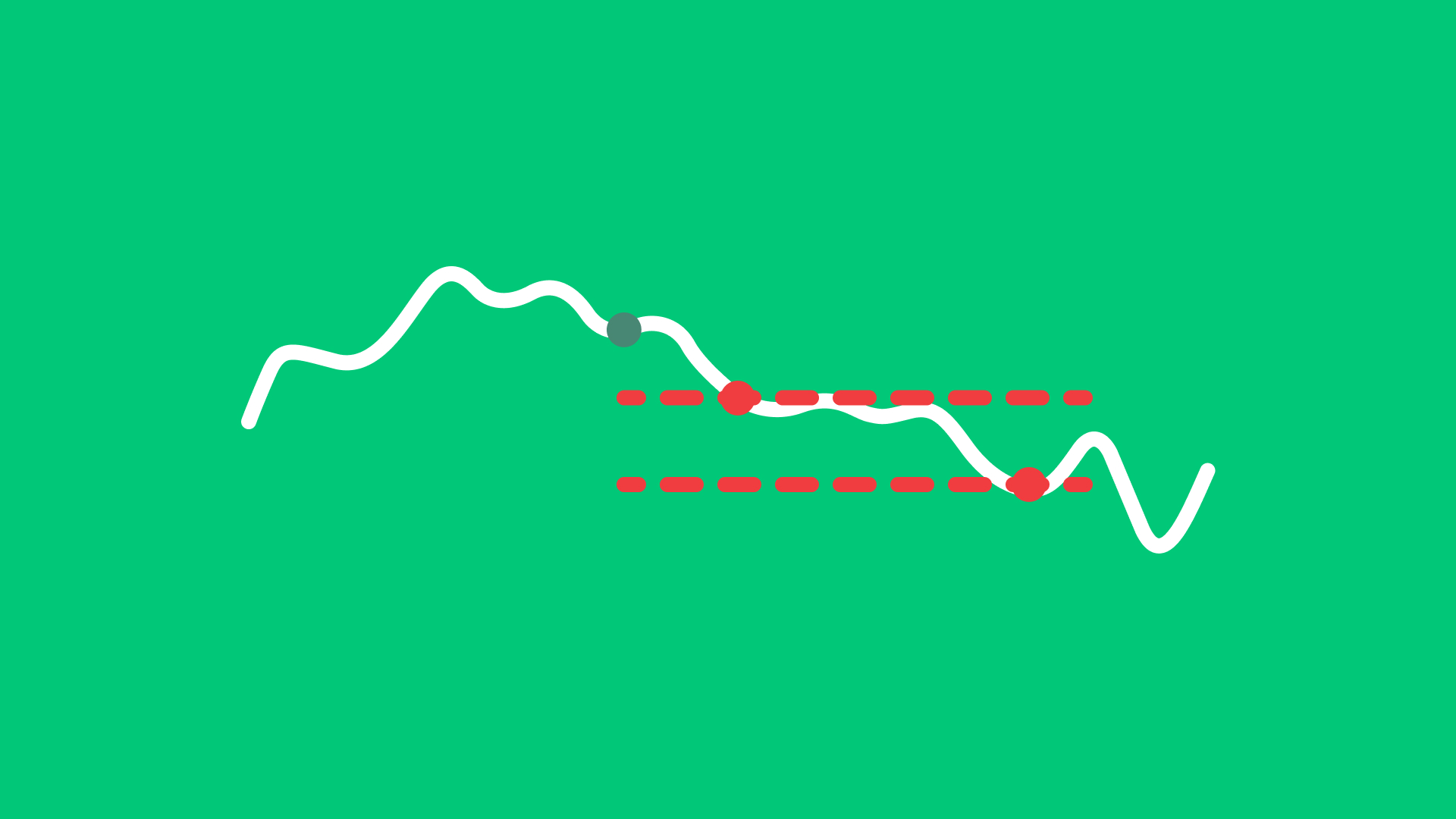

Méthodes de déclenchement

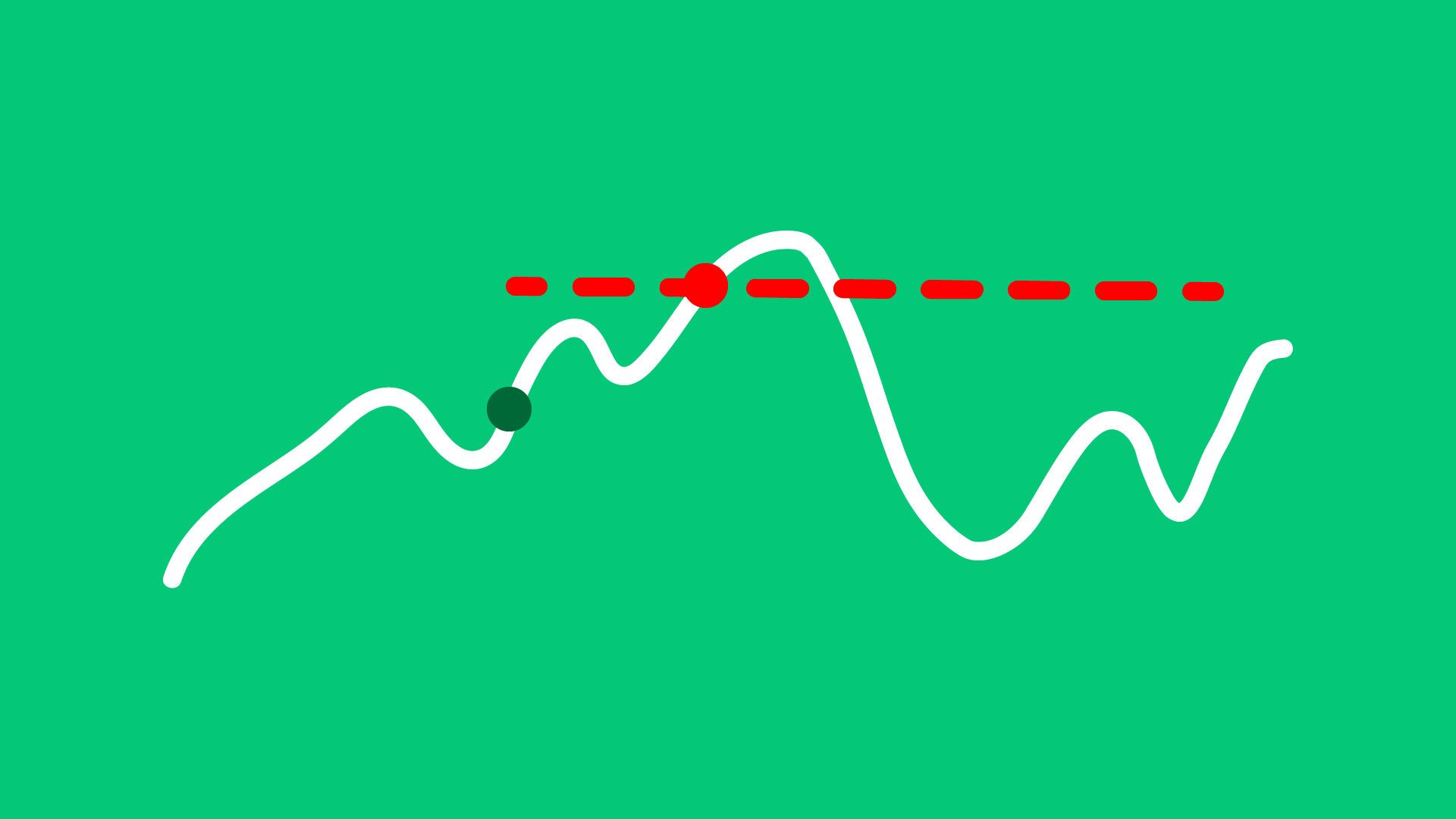

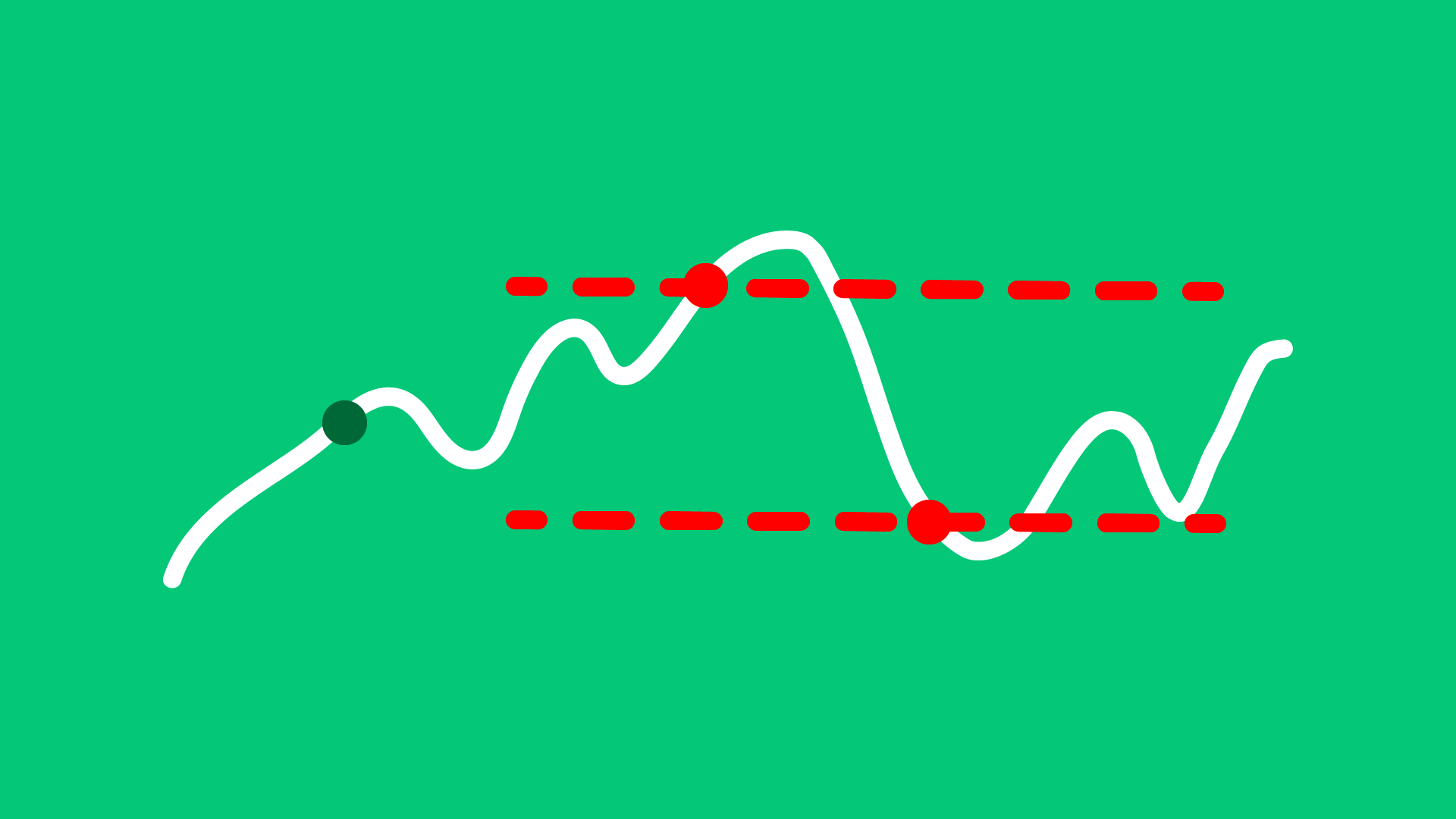

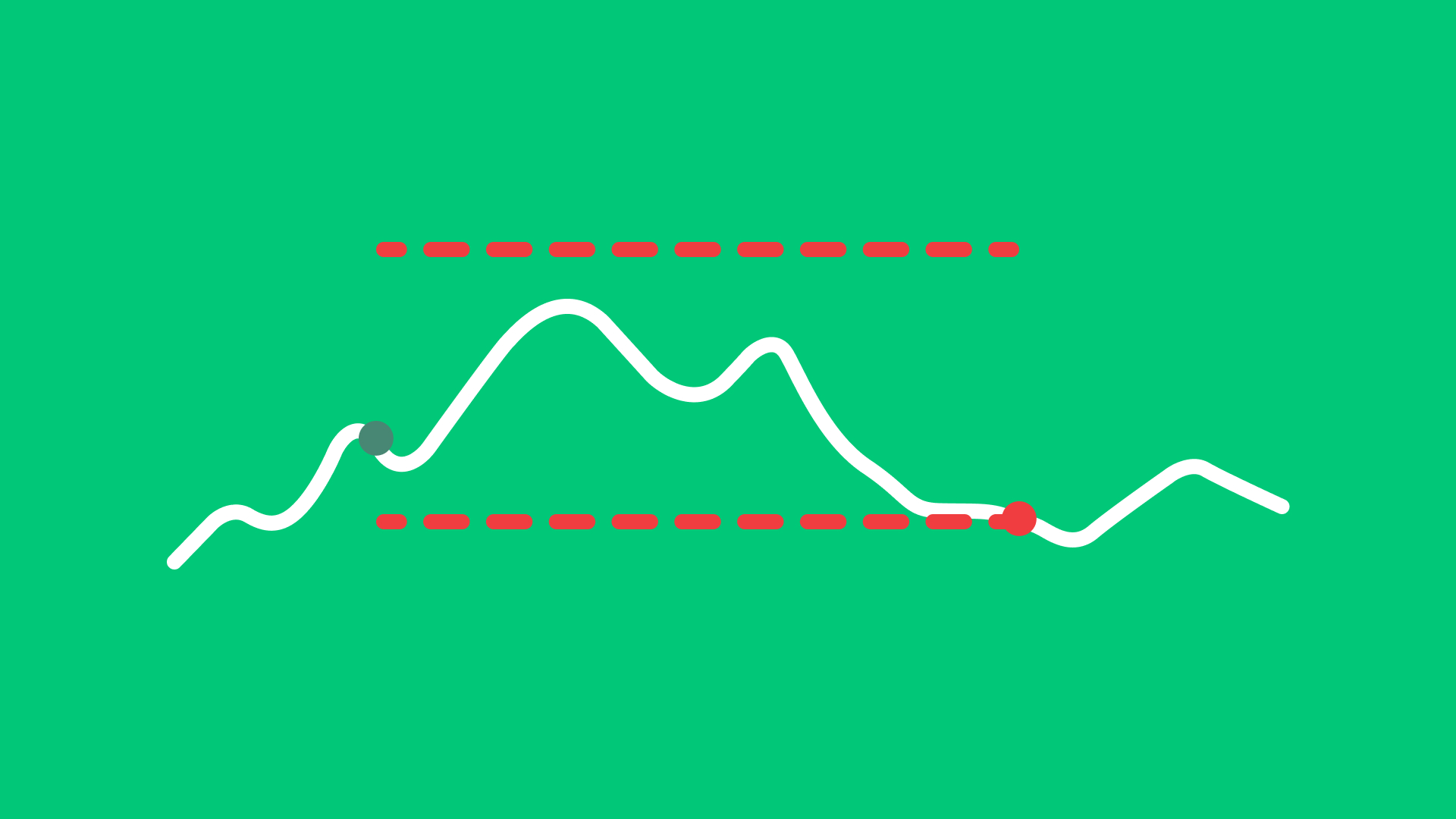

Les déclencheurs sont des conditions ou des événements qui activent un ordre stop, stop limite, stop suiveur et stop suiveur limite sur le marché. Vous trouverez ci-dessous les méthodes de déclenchement disponibles.

| Méthode de déclenchement | Description |

|---|---|

| Last | Pour qu’un ordre d’achat (ou de vente) soit déclenché, la dernière valeur de transaction doit être supérieure (ou inférieure) ou égale au prix de déclenchement. La bourse ou le centre de négociation doit publier un prix vendeur (ask) égal ou supérieur, et un prix acheteur (bid) égal ou inférieur au prix de déclenchement. Le dernier prix doit se situer à l’intérieur du spread bid/ask ou dans une marge de tolérance de 0,5 % du dernier prix en dehors du spread. Cette marge de tolérance permet un déclenchement jusqu’à 0,5 % au-dessus du prix vendeur ou 0,5 % en dessous du prix acheteur. Cette méthode de déclenchement est généralement utilisée par défaut pour les actions et les autres instruments non spécifiquement mentionnés ailleurs dans ce tableau. |

| Double Last | Pour qu’un ordre d’achat (ou de vente) soit déclenché, deux valeurs consécutives du dernier cours doivent être supérieures (ou inférieures) ou égales au prix de déclenchement, ou bien le dernier cours doit être accompagné d’une augmentation du volume échangé. |

| Bid/Ask | Pour qu’un ordre d’achat (ou de vente) soit déclenché, un prix acheteur (bid), pour un achat, ou un prix vendeur (ask), pour une vente, doit être supérieur (ou inférieur) ou égal au prix de déclenchement. Cette méthode de déclenchement est utilisée par défaut pour le Forex, les combinaisons et les matières premières. |

| Double Bid/Ask | Pour qu’un ordre de vente soit déclenché, deux prix vendeurs (ask) consécutifs doivent être inférieurs ou égaux au prix de déclenchement, ou un seul prix vendeur doit être inférieur ou égal au prix de déclenchement accompagné d’une augmentation du volume. Pour qu’un ordre d’achat soit déclenché, deux prix acheteurs (bid) consécutifs doivent être supérieurs ou égaux au prix de déclenchement, ou un seul prix acheteur doit être supérieur ou égal au prix de déclenchement avec une augmentation du volume. Cette méthode de déclenchement est utilisée par défaut pour les options américaines et certaines options libellées en USD sur les bourses européennes. |

| Last or Bid/Ask | Pour qu’un ordre d’achat (ou de vente) soit déclenché, un seul prix acheteur (bid), pour un achat, un prix vendeur (ask), pour une vente, ou le dernier cours doit être supérieur (ou inférieur) ou égal au prix de déclenchement. Cette méthode de déclenchement est utilisée par défaut pour les produits structurés. |

| Mid-point | Le mid-point ou le point médian correspond au prix situé à mi-chemin entre le prix acheteur (bid) et le prix vendeur (ask). Pour un ordre d’achat, le déclenchement se produit lorsque le prix médian est supérieur ou égal au prix de déclenchement. Pour un ordre de vente, le déclenchement se produit lorsque le prix médian est inférieur ou égal au prix de déclenchement. |

Fonctionnalités avancées

Grâce à la plateforme bureau LYNX Trading TWS (Trader Workstation), vous bénéficiez de possibilités supplémentaires pour perfectionner vos ordres. Vous trouverez ci-dessous quelques exemples :

Ordres conditionnels

Les ordres conditionnels permettent de définir des conditions spécifiques qui doivent être remplies pour qu’un ordre soit activé.

Par exemple, vous pouvez configurer un ordre d’achat d’actions AAPL uniquement si un indice tel que le SPX varie d’un certain pourcentage.

Les conditions peuvent être basées sur différents facteurs, tels que le prix, la marge disponible (margin cushion), les taux de remise (rebate rates) ou la variation en pourcentage.

Vous pouvez également lier plusieurs conditions à l’aide d’une logique « et » (AND) ou « ou » (OR), et choisir si elles doivent être actives en dehors des heures normales de marché.

Veuillez noter que, même si les conditions sont remplies, l’ordre peut ne pas être exécuté ou être partiellement exécuté, en fonction de la liquidité du marché et d’autres facteurs.

Ordres Tout ou Rien

Un ordre Tout ou Rien (All-or-None – AON) est conçu pour que la transaction ne soit exécutée que si la totalité de la quantité peut être remplie.

Ce type d’ordre est particulièrement utile pour les transactions de grande taille, lorsque les exécutions partielles ne répondent pas à vos besoins.

Cependant, les ordres AON peuvent prendre plus de temps à être exécutés, notamment sur des marchés peu liquides, et ils sont réservés aux produits américains.

Groupes L’un annule l’autre

Les groupes One-Cancels-All (OCA) permettent de lier plusieurs ordres entre eux de manière à ce que l’exécution de l’un entraîne automatiquement l’annulation des autres.

Ce mécanisme est idéal pour gérer plusieurs stratégies de trading simultanément ou éviter une surexposition sur un même instrument.

Par exemple, vous pouvez créer deux ordres sur la même action : un ordre de vente à un prix cible, et un ordre de vente à un niveau stop-loss.

Lorsque l’un des deux est exécuté, l’autre est automatiquement annulé.

Pour créer un ordre conditionnel dans la TWS :

- Ouvrez un ticket d’ordre pour l’instrument souhaité.

- Cliquez sur l’onglet Conditional, puis sur Add pour définir des conditions telles que le prix, la marge disponible ou les taux de remise.

- Choisissez si toutes les conditions (AND) ou au moins une (OR) doivent être remplies, puis soumettez l’ordre.

Pour activer l’option All-or-None dans la TWS :

- Ouvrez un ticket d’ordre et saisissez les détails de la transaction.

- Accédez à l’onglet Miscellaneous (Misc.) et sélectionnez All or None.

- Soumettez l’ordre avec cette spécification.

Pour configurer un groupe OCA dans la TWS :

- Ouvrez un ticket d’ordre pour l’instrument souhaité.

- Après avoir défini les paramètres de l’ordre, accédez à l’onglet Miscellaneous (Misc.) et renseignez le nom du groupe dans le champ OCA Group.

Le nom du groupe doit être identique pour tous les ordres que vous souhaitez lier. - Transmettez l’ordre pour activer le groupe OCA.

Foire aux questions

Puis-je modifier ou annuler un ordre après l’avoir envoyé ?

Oui, vous pouvez modifier ou annuler un ordre, ainsi que ses caractéristiques, tant qu’il n’a pas encore été exécuté. Il est également possible de modifier le type d’ordre avant son exécution.

Quelle durée de validité dois-je choisir pour mon ordre ?

- Si vous souhaitez que votre ordre ne soit actif que pour la séance de bourse en cours, sélectionnez DAY (Day Order).

- Pour les ordres à plus long terme qui restent actifs jusqu’à ce qu’ils soient exécutés ou annulés manuellement, choisissez GTC (Good ‘Til Canceled).

- Pour fixer une date d’expiration spécifique pour votre ordre, utilisez GTD (Good ‘Til Date).

- Si vous préférez un ordre DAY qui se désactive au lieu d’être annulé en fin de journée, optez pour DTC (Day ‘Til Canceled).

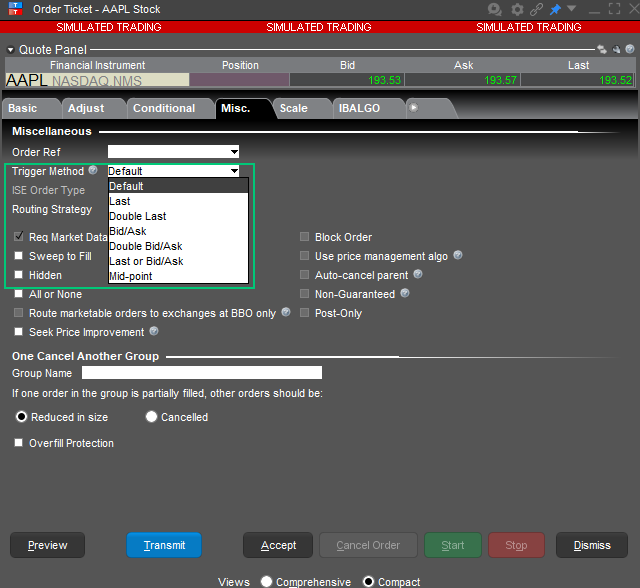

Comment sélectionner la méthode de déclenchement ?

La sélection de la méthode de déclenchement n’est possible que dans TWS. Ici, vous pouvez choisir la méthode de déclenchement préférée dans le Ticket d’ordre en allant dans l’onglet Divers et en sélectionnant la méthode de déclenchement souhaitée dans le menu déroulant, comme indiqué ci-dessous.

Lorsque vous passez un ordre dans TWS sans le Ticket d’ordre, vous pouvez ajouter la méthode de déclenchement spécifique en ajoutant la colonne Méthode de déclenchement au visuel de la TWS. Pour ce faire, cliquez avec le bouton droit de la souris sur les colonnes, puis cliquez sur Insérer une colonne > Attributs ordre > Méthode de déclenchement.

Après avoir ajouté cette colonne, vous pourrez sélectionner la méthode de déclenchement directement dans la ligne d’ordre.

Comment passer un ordre bracket ?

Vous trouverez les instructions sur la façon de soumettre un ordre bracket sur la page suivante : Ordre Bracket | Service Center | LYNX Broker

Pourquoi mon ordre GTC a-t-il été annulé ?

Les ordres GTC seront généralement annulés automatiquement sous les conditions suivantes :

- Si une opération sur titres liée à un actif entraîne une division d’actions (à terme ou inversé), un échange d’actions ou une distribution d’actions.

- Si la société émet un dividende dont le taux dépasse 3 % du cours de clôture de la veille ou s’il s’agit d’un dividende extraordinaire/spécial, quel que soit le montant du paiement.

- Si vous ne vous connectez pas à votre compte pendant 90 jours.

- À la fin du trimestre civil suivant le trimestre en cours. Par exemple, un ordre passé au cours du troisième trimestre 2023 sera annulé à la fin du quatrième trimestre 2023. Si le dernier jour est un jour férié, l’annulation aura lieu à la clôture du dernier jour de bourse de ce trimestre. Par exemple, si le dernier jour du trimestre est un dimanche, les ordres seront annulés le vendredi précédent.

- Les ordres modifiés se verront attribuer une nouvelle date d’expiration automatique correspondant à la fin du trimestre civil suivant le trimestre en cours.

Est-il possible de négocier des instruments financiers américains pendant la nuit ?

Oui, la négociation de nuit (de 02h00 à 09h50 CET) est disponible pour certains titres américains, ainsi que pour les options sur l’indice S&P 500 du Cboe et les contrats à terme sur l’indice S&P 500 du CME Group.

Vous trouverez la liste des titres disponibles pour la négociation de nuit ici.

Quelle est la nouvelle règle d’expiration pour les ordres DAY sur les Futures sur Indice à Euronext Amsterdam et Paris ?

Les ordres DAY entrés pendant la séance régulière ou la séance du soir pour les contrats à terme sur indices à Euronext Amsterdam et Euronext Paris persisteront jusqu’à la fin de la séance du soir et expireront à la fin de celle-ci (auparavant, les ordres DAY entrés pendant la séance du soir persistaient jusqu’à la fin de la séance régulière suivante).

Puis-je faire du trading overnight via LYNX ?

Oui. La négociation en dehors des heures régulières de marché est disponible sur toutes les plateformes disponibles via LYNX et Interactive Brokers (IBKR).

La négociation de nuit couvre plus de 10.000 actions et ETF cotés aux États-Unis.

Veuillez noter que les séances de nuit présentent généralement une liquidité plus faible, ce qui peut influencer les prix d’exécution.

La plupart des données de marché américaines sont disponibles gratuitement en différé.

Pour accéder aux données en temps réel, un abonnement distinct est nécessaire.

Les autorisations de négociation d’actions américaines que vous détenez déjà suffisent pour activer la négociation de nuit.

Vous pouvez négocier pendant la nuit via l’Appli LYNX Trading, la TWS et LYNX+.

Les heures de négociation sont de de 20h00 à 3h50 heure de New York,

du dimanche 20h00 au vendredi 3h50.

Les transactions effectuées entre 20h00 et 00h00 ET seront enregistrées avec la date de négociation du jour suivant.

Pour consulter la liste complète des actions et ETFs disponibles, veuillez consulter la page de cotation correspondante sur notre site web.

Points importants :

- Les ordres destinés à la négociation de nuit sont traités indépendamment de ceux passés pendant la journée ou avec la désignation (Heures de négociations étendues) Extended Trading Hours. Autrement dit, les ordres de nuit sont exécutés sur une place de négociation distincte.

- Les ordres de nuit sont valables pour une seule séance nocturne.

S’ils ne sont pas exécutés pendant cette période, ils expirent automatiquement et sont supprimés du système. - Si un ordre expire sans avoir été exécuté, vous devrez soumettre un nouvel ordre à cours limité pour la séance suivante.

Comment passer un ordre de négociation de nuit via LYNX+ ?

- Utilisez la barre de recherche en haut à droite pour trouver l’action souhaitée par son nom, son code ISIN ou son ticker.

- Une fois l’instrument sélectionné, cliquez sur Acheter ou Vendre pour ouvrir le ticket d’ordre.

- Dans le ticket d’ordre, sélectionnez la destination OVERNIGHT en haut, à côté du code ISIN et du marché associé au titre.

Par défaut, cette option est réglée sur SMART. - Définissez ensuite le type d’ordre sur Limit, car la négociation de nuit nécessite des ordres à cours limité en raison de la liquidité plus faible.

Indiquez la quantité et le cours limite souhaités. - Après avoir configuré tous les champs nécessaires et activé la négociation de nuit, vérifiez votre ordre, puis cliquez sur Soumettre pour l’envoyer au marché.

Remarque :

l’exécution des ordres pendant les séances nocturnes peut différer de celle des séances de jour en raison d’une liquidité réduite et de spreads plus larges.

Comment envoyer un ordre de négociation de nuit via l’appli mobile LYNX Trading ?

Pour placer un ordre de négociation de nuit via l’appli LYNX Trading, procédez comme suit :

- Depuis le menu Trade, recherchez le ticker de l’action ou de l’ETF que vous souhaitez négocier.

- Sélectionnez l’action souhaitée (Acheter ou Vendre) pour votre ordre.

- Indiquez le nombre de titres que vous souhaitez négocier.

- En raison de la liquidité plus faible pendant les heures de nuit, seuls les ordres à cours limité sont autorisés.

Vérifiez que le paramètre Time in Force est réglé sur DAY. - Cochez la case Overnight trading.

La mention Overnight Trading apparaîtra alors à côté du nom du produit, indiquant que l’ordre est bien destiné à la négociation de nuit. - Vérifiez les détails de votre ordre. Une fois prêt, appuyez ou faites glisser Soumettre en bas du ticket d’ordre pour le valider.

Remarque :

l’exécution des ordres pendant les séances nocturnes peut différer de celle des séances de jour, en raison d’une liquidité réduite et de spreads plus larges.

Comment passer un ordre de négociation de nuit via la TWS ?

Dans la Trader Workstation (TWS), vous pouvez définir un ordre de négociation de nuit à partir du panneau Order Entry :

Ouvrez le panneau d’entrée d’ordre (Order Entry).

Cliquez sur le menu Advanced situé en bas à droite pour afficher les paramètres avancés.

Dans la fenêtre contextuelle, ouvrez le menu déroulant Destination (en haut à gauche). Par défaut, la destination est définie sur SMART.

Dans la liste proposée, sélectionnez la place de négociation OVERNIGHT afin d’activer la négociation de nuit.

Méthode alternative via le menu Time in Force :

- Saisissez le symbole boursier (ticker) de l’instrument dans la TWS.

- Sélectionnez Acheter ou Vendre, puis indiquez la quantité souhaitée.

- En raison de la liquidité plus faible durant la nuit, seuls les ordres à cours limité sont acceptés, saisissez donc un cours limite.

- Ouvrez le menu déroulant Time in Force et cochez la case Overnight Trading.

Une icône en forme de croissant de lune jaune apparaîtra à gauche du champ Time in Force, dont la valeur par défaut est Day.