|

|

En tant qu’indicateur, elle nous renseigne sur l’évolution probable de la croissance économique. En tant que facteur, elle a un impact sur une grande variété d’actifs.

Mais comment interpréter un aplatissement de la courbe des taux ? Et comment adapter son portefeuille aux évolutions qu’il permet d’anticiper ? Si vous cherchez un courtier pour investir en fonction de la courbe des taux, cliquez ici.

Aplatissement courbe taux

La courbe des taux s’aplatit

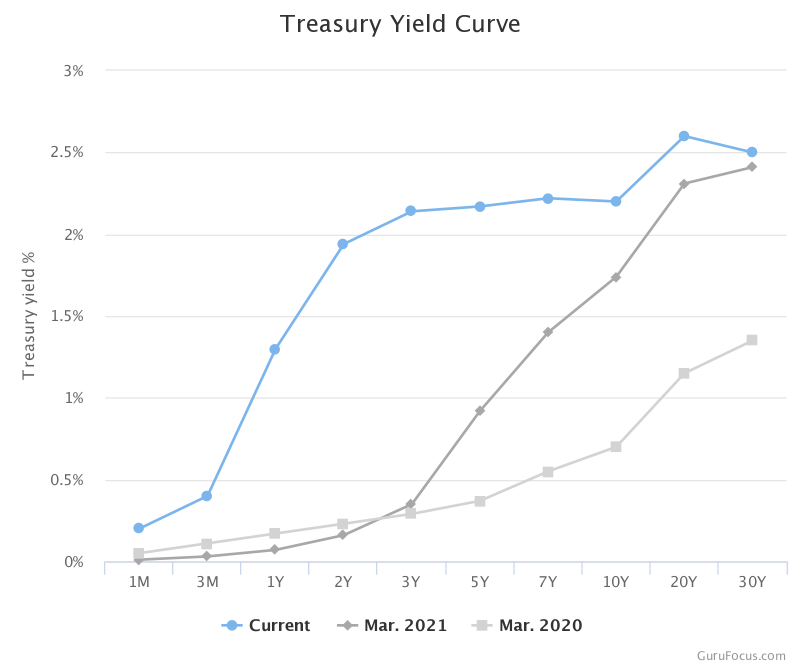

Dans notre article sur l’inversion de la courbe des taux, nous expliquions comment le Trésor public américain émettait des bons obligataires à court terme (de un mois à un an), des bons obligataires (de 2 à 10 ans), mais aussi des obligations à long terme (de 20 à 30 ans). La courbe des taux représente sur un graphique les rendements respectifs de différents titres émis par le Trésor américain à un instant T, comme le montre l’illustration ci-dessous.

Gurufocus. (2022). U.S. Treasury Yield Curve. 21 mars 2022, https://www.gurufocus.com/yield_curve.php

Dans le graphique ci-dessus, on voit que le rendement des bons de court terme a connu une forte hausse en 2022 par rapport à mars 2021. Cette hausse s’explique par le fait que les marchés s’attendaient à voir la Réserve fédérale relever son taux directeur pour lutter contre l’inflation. En effet, les rendements des bons de court terme sont les plus sensibles aux hausses anticipées du taux de la Fed. Le rendement des bons à 2 ans, par exemple, a progressé de plus de 46 % en mars 2022 ! En revanche, le rendement des obligations de long terme a connu une hausse moins importante. Les marchés ont en effet peur des effets que ce durcissement de la politique monétaire de la Fed pourrait avoir sur la croissance. Au lieu d’une courbe ayant une forme normale, la courbe des taux actuelle se rapproche d’une forme aplatie (voir graphique ci-dessous).

L’écart entre le 10 ans et le 2 ans

Les marchés s’intéressent notamment à l’écart qui sépare le rendement du « 10 ans » et celui du « 2 ans ». Ils le considèrent comme un indicateur particulièrement pertinent quand il s’agit d’annoncer une crise économique. Historiquement, cette portion de la courbe des taux s’est quasiment toujours aplatie avant une phase de récession. Or, force est de constater que la différence entre le rendement du 10 ans et celui du 2 ans s’est réduite comme une peau de chagrin. Elle est passée à 24,5 points de base le jour où la Fed a annoncé une augmentation de son taux directeur, mercredi 16 mars. C’est plus de 60 points de moins que la différence observée fin 2021.

Comment interpréter un aplatissement de la courbe des taux ?

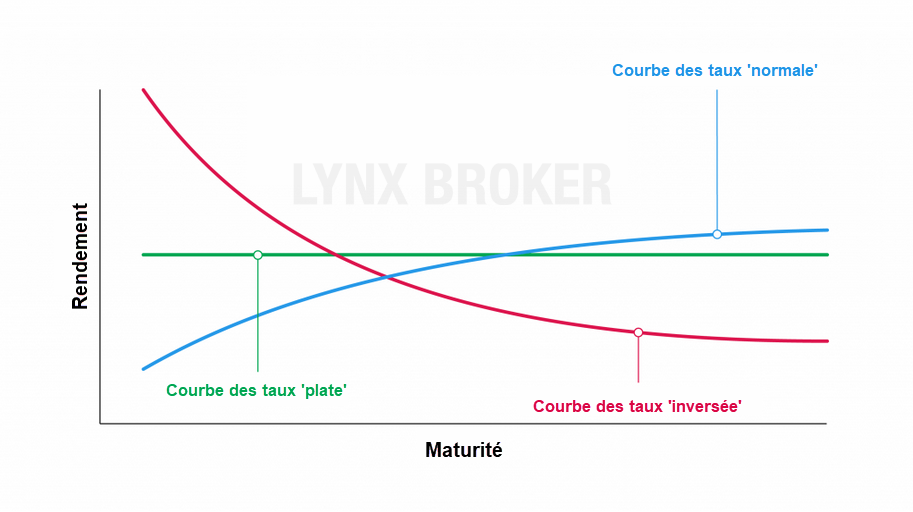

Le plus souvent, la courbe des taux dessine une pente ascendante parce que le rendement d’un bon de court terme est généralement inférieur à celui d’une obligation de long terme. En effet, les investisseurs qui possèdent des obligations dont l’échéance est lointaine doivent en principe être mieux récompensés puisqu’ils prennent plus de risques. Une augmentation éventuelle de l’inflation rendrait nulle ou faible le rendement de leur investissement. Lorsque la courbe s’aplatit, cela signifie que les marchés anticipent des hausses de taux dans un future proche et qu’ils sont pessimistes concernant la croissance économique.

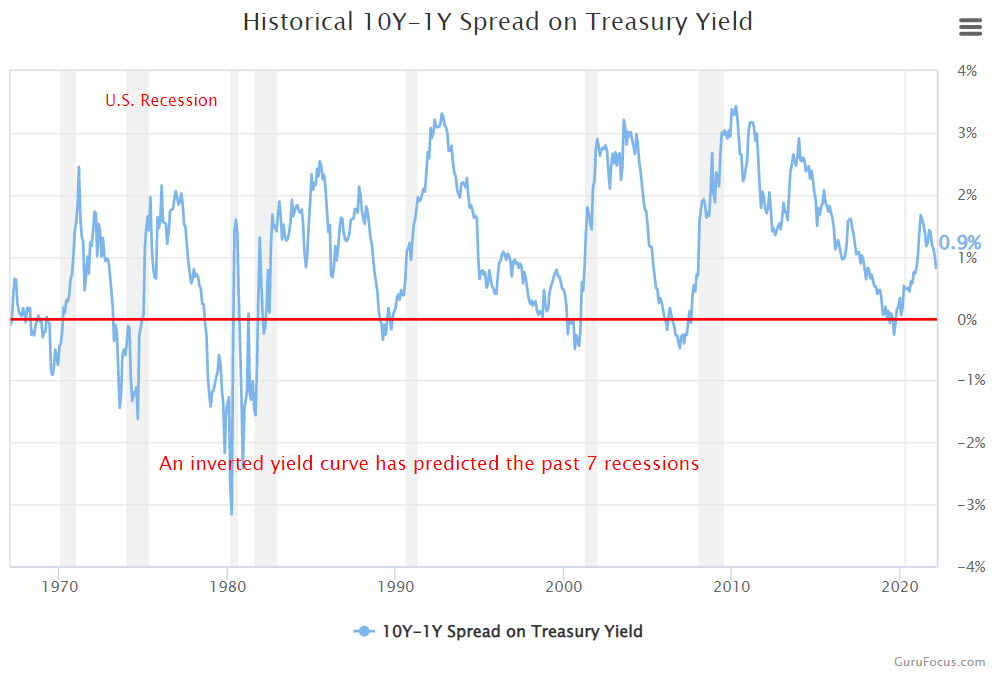

En général, on observe un aplatissement de la courbe des taux lorsque celle-ci s’apprête à passer d’une forme normale à une forme inversée. C’est pourquoi certains commentateurs n’hésitent pas aujourd’hui à annoncer qu’une inversion de cette courbe pourrait avoir lieu dès 2022. Or, cette inversion ne ferait augurer rien de bon pour l’économie américaine. Aux U.S.A., chacune des sept dernières récessions a été précédée par une inversion de la courbe des taux. Sur le graphique ci-dessous, on peut voir que, lorsque la différence entre le rendement du 10 ans et celle du 2 ans passe sous la ligne 0 (cf. ligne rouge), une période de récession ne tarde pas à se présenter (cf. zones grisées). La dernière fois que cette différence est devenue négative, c’était en 2019 et, l’année suivante, l’économie américaine a entamé une période de récession, la fameuse crise liée au coronavirus.

Gurufocus. (2022). U.S. Treasury Yield Curve. 21 mars 2022, https://www.gurufocus.com/yield_curve.php

L’écart entre le 10 ans et le 3 mois

L’évolution actuelle de la courbe des taux ne manque pas de susciter des réactions publiques. Dans un tweet du 16 mars, Lawrence Summers, secrétaire au Trésor sous le mandat présidentiel de Bill Clinton, s’est dit « peu surpris de voir la forme de la courbe des taux pencher de plus en plus vers la perspective d’une récession ». Il convient néanmoins d’être prudent. Si on change de point de vue, la courbe des taux ne s’aplatit pas mais se redresse. La différence entre le rendement du 10 ans et celle du 3 mois s’est accentuée. Le 16 mars, elle s’élevait à 1,75 points, ce qui représente un record sur la période allant de mars 2017 à nos jours. Or, cette portion de la courbe des taux sert elle aussi d’indicateur annonciateur d’une récession lorsqu’elle prend une forme inversée. Cela avait été le cas avant la crise du coronavirus.

Comment adapter son portefeuille à un aplatissement de la courbe des taux ?

Les actions

Lorsque la courbe des taux adopte une forme plate, les banques voient leurs profits baisser. En temps habituel, elles empruntent à des taux de court terme peu élevés pour prêtent à des taux de long terme supérieurs et ainsi dégager des bénéfices. Lorsque les taux de court terme augmentent plus vite que les taux de long terme, elles ont plus de mal faire des profits sur la base de ce type de prêts. On hésitera donc à investir massivement dans le secteur financier.

En revanche, les sociétés qui proposent des biens de consommation essentiels ou des soins de santé sont moins affectées que d’autres dans ce type de périodes. En effet, leurs bénéfices sont moins tributaires des taux d’intérêt. Et leurs chiffres d’affaires sont moins diminués par les crises économiques. C’est pourquoi les traders commencent souvent à se tourner vers les actions de secteurs défensifs quand la courbe des taux s’aplatit. Il n’est pas rare de voir les segments des biens de consommation essentiels (nourriture, boissons, produits ménagers, produits d’hygiène, alcool, tabac), des soins de santé et de l’énergie performer mieux que le reste du marché dans ces périodes.

Les devises

L’aplatissement de la courbe des taux ne semble pas permettre de prédire le comportement du dollar face aux autres grandes monnaies. Cela peut s’expliquer par différents phénomènes. Primo, les prix des paires de devises impliquant le dollar ne sont pas impactés par la seule évolution des taux américains. L’évolution des courbes de taux chez les autres pays impliqués par ces paires de devises a elle aussi un fort impact.

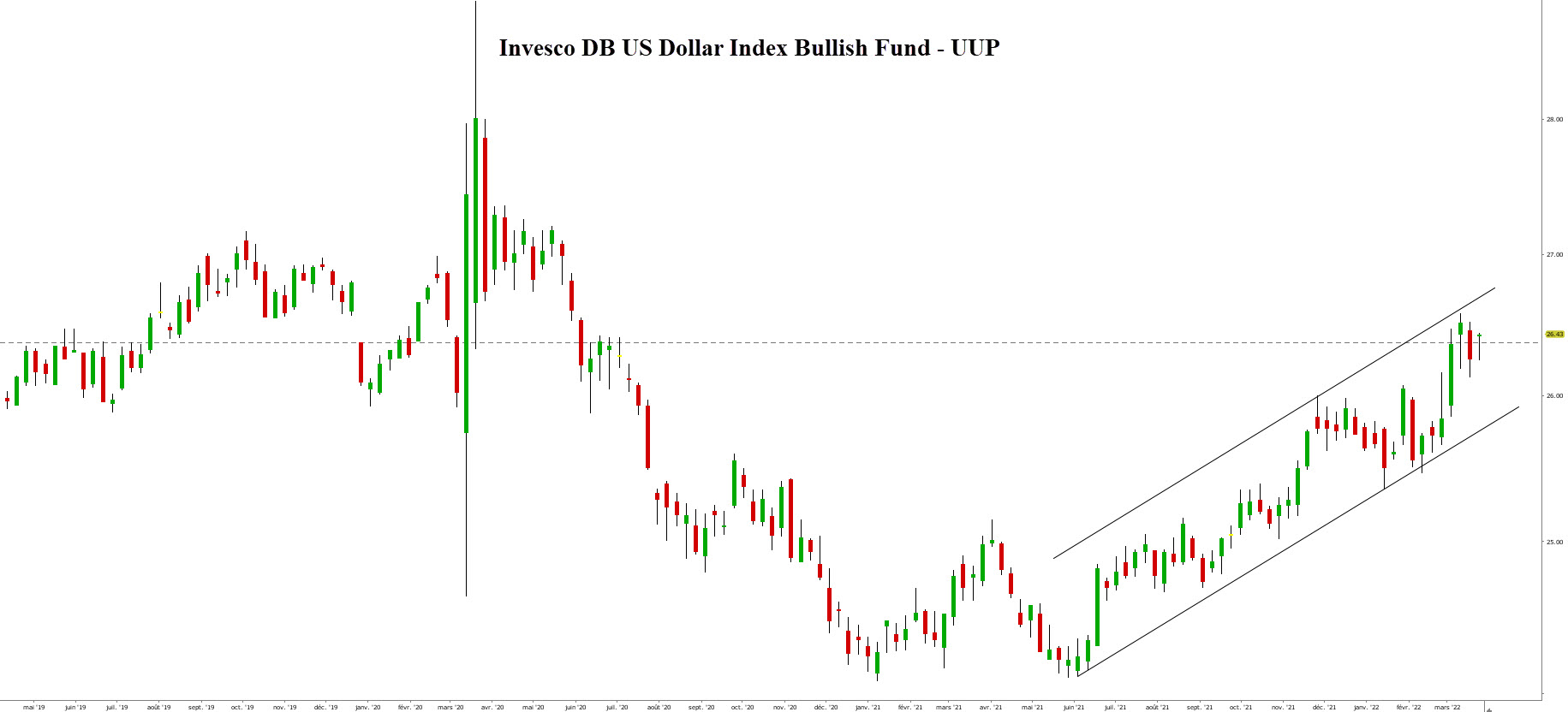

Deuxio, le dollar est la monnaie de réserve que privilégient souvent les banques centrales du monde entier. En tant que telle, la monnaie américaine tend à servir de valeur refuge en temps de récession. C’est ce qu’on avait pu observer en 2008 par exemple. L’aplatissement actuel de la courbe des taux pourrait donc paradoxalement faire augurer une période faste pour le dollar. L’indice du billet vert évolue d’ailleurs depuis plusieurs semaines à l’intérieur d’un canal ascendant, comme le montre le graphique hebdomadaire ci-dessous.

Un dollar suracheté ?

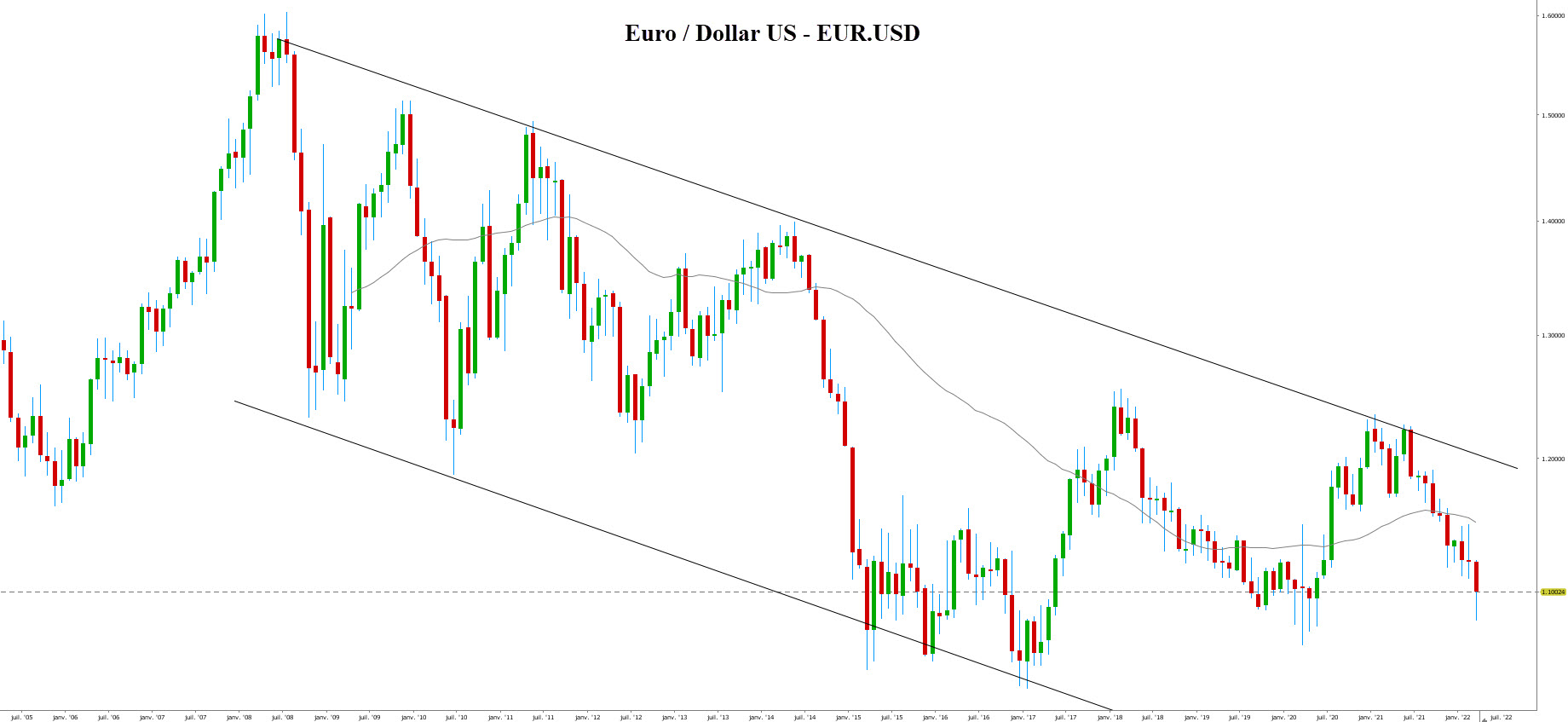

Ceci dit, la force actuelle du dollar repose sur l’agressivité relative de la politique monétaire de la Réserve fédérale par rapport à celle d’autres banques centrales. Cette disparité pourrait disparaître si l’aplatissement de la courbe des taux incitait la Fed à adopter une politique plus accommodante pour éviter une récession. Dans cette hypothèse, le dollar perdrait probablement de sa valeur face à l’euro ou au yen. D’autant que le dollar est en phase de marché haussier depuis plusieurs années et qu’il peut apparaître comme surévalué à en juger par certains indicateurs. Pour vérifier cette hypothèse, on peut surveiller le comportement de la paire EUR.USD sur le graphique mensuel (voir ci-dessous). Si la paire parvenait à franchir la limite supérieure de son canal descendant, on aurait affaire à un signe de la force de l’euro. Si elle franchissait la limite inférieure, ce serait un signe de la force du dollar.

Acheter des actions via LYNX

LYNX vous offre la possibilité d’acheter ou de vendre des actions, entre autres instruments financiers. Celles-ci proviennent de sociétés cotées mondialement en bourse. En ligne, via la plateforme TWS, vous accédez à plus de 100 places boursières de plus de 25 pays. Consultez notre large gamme de produits :

Négociez des titres tels que des actions, des options, des Futures, des devises, des produits à effet de levier, des ETFs et bien plus encore sur 150 bourses dans 33 pays différents à l’aide d’un logiciel de trading moderne et professionnel. Pour en savoir plus : Plateforme de trading Trader WorkStation

--- ---

--- (---%)Displaying the --- graphique

Afficher le graphique du jour